Инвестиционная активность кредитных организаций РФ является значительным составляющим элементом экономической политики страны и представляет собой систему мер, определяющих объем, структуру и направления инвестирования с предоставлением, прежде всего выбранных приоритетных для кредитных организаций направлений, концентрацию средств и результативность их использования.

Известно, что значительный инвестиционный потенциал сосредоточивается сегодня в учреждениях банковской системы, которые в отличие от многих других посреднических институтов обладают исключительными возможностями использования транзакционных денежных средств и кредитной эмиссии. Банковская система является существенным источником удовлетворения инвестиционного спроса.

На наш взгляд инвестиционная деятельность банков в экономике России, прежде всего, должна быть нацелена на развитие реального сектора экономики страны – производство, обновление и увеличение основных фондов на основе последних достижений науки, техники и решение социальных задач.

Научная новизна исследования заключается в том, что оно представляет собой одну из попыток комплексного анализа инвестиционной активности кредитных организаций РФ,систематизации проблем, стоящих перед ними, и выявления путей их решения.

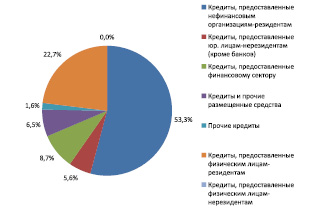

Под банковской инвестиционной деятельностью сегодня, в первую очередь, подразумевают долгосрочные кредиты на финансирование затрат капитального характера и вложение средств в ценные бумаги [1]. Рассматривая инвестиционную деятельность кредитных организаций РФ по направлению инвестиционного кредитования на рис. 1 и 2, где представлена структура выданных кредитов кредитными организациями РФ на период 01.01.13 г. и на 01.01.2014 г., можно сказать,, что в структуре выданных долгосрочных кредитов кредитными организациями РФ на 01.01.2013 г. наибольшая доля приходится на кредиты, предоставленные нефинансовым организациям (53,3 %), второе место отводится кредитам, предоставленным физическим лицам-резидентам (22,7 %), на третьем месте – кредиты, предоставленные финансовому сектору (8,7 %). Наименьшая доля характерна для кредитов, предоставленных юридическим лицам-нерезидентам, кроме банков (5,6 %), и прочие кредиты(1,6 %), кроме того, по кредитам, предоставленным физическим лицам-нерезидентам, доля оказалась нулевой.

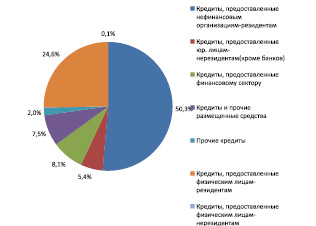

На период 01.01.2014 г. наибольшая доля приходится на кредиты, предоставленные нефинансовым организациям-резидентам (50,35 %), на втором месте кредиты, предоставленные физическим лицам-резидентам (24, 6 %) , а на третье место попадают кредиты, предоставленные финансовому сектору (8,1 %). Таким образом, преобладающая доля кредитов выдана в анализируемых периодах именно нефинансовым организациям, что говорит об инвестировании средств кредитными организациями именно в действующий сектор экономики с целью его развития.

Рис. 1. Структура выданных кредитов кредитными организациями РФ на 01.01.2013 г. Источник: [2]

Рис. 2. Структура выданных кредитов кредитными организациями РФ на 01.01.2014 г. Источник: [2]

Анализируя отраслевую направленность банков в данном направлении, оценка выданных кредитов в различные виды экономической деятельности показала, что в России значительные объемы средств стабильно предоставляются на такие виды деятельности, как оптовая и розничная торговля, на обрабатывающие производства. Однако кредитные организации России не проявляют активности в финансовой поддержке сельского хозяйства, транспорта и связи. Основной причиной такой низкой кредитной активности банков по перечисленным видам деятельности является стремление кредитных организаций к высокой прибыльности активных операций, а инвестиции в промышленность, как известно, не обладают высокой рентабельностью и требуют значительного времени для освоения капитальных вложений. Для банков проще размещать свободные финансовые ресурсы в розничный бизнес. При равнозначном риске уровень доходов производственных организаций не сопоставим с доходностью предприятий сферы торговли и услуг.

А банковские кредиты, как правило, используются организациями в основном для пополнения оборотных средств, а не для финансирования инвестиций в основной капитал. В среднем около 3 % всех кредитов российских банков, предоставленных корпорациям, направляются на финансирование инвестиционной деятельности.

В структуре источников финансирования инвестиций в основной капитал доля кредитов российских банков составляет менее 10 % (9,3 % – 2013 г., 7,9 % – 2012 г.). Для сравнения, в Китае за счет банковских кредитов финансируется около 25 % всех капиталовложений [3].

Однако можно отметить, что в анализируемых периодах появились признаки оживления как спроса на кредит со стороны организаций реального сектора, так и предложения кредитов со стороны банков. Этому способствовало, во-первых, постепенное восстановление рентабельности компаний; во-вторых, улаживание проблем с «плохими» долгами; в-третьих, реализованные государством меры антикризисной политики по поддержке реального сектора экономики.

Лидирующие позиции с точки зрения инвестиционного кредитования занимает ОАО Сбербанк России. При условии, что его проекты удовлетворяют основным инвестиционным критериям, ОАО Сбербанк России рассматривает инвестиционные возможности во всех секторах экономики. В его центре внимания находятся секторы, обладающие наибольшим потенциалом роста в средне- и долгосрочной перспективе. К ним относятся:

1. Потребительский сектор

2. Услуги B2B («бизнес для бизнеса»)

3. Недвижимость

4. ТМТ (телекоммуникации, медиа и технологии)

5. Энергетика и природные ресурсы [4].

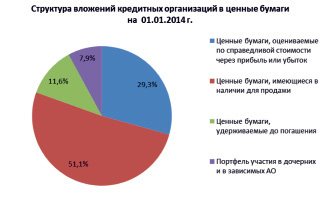

Второе направление инвестиционной деятельности кредитных организаций РФ можно увидеть на рис. 3 и 4 «Структура вложений кредитных организаций в ценные бумаги на период 01.01.2013 и 01.01.2014 гг.».

Рис. 3. Структура вложений кредитных организаций в ценные бумаги РФ на 01.01.2013 г. Источник: [2]

Рис. 4. Структура вложений кредитными организациями РФ в ценные бумаги на 01.01.02014 г. Источник: [2]

В структуре инвестиционных вложений кредитных организаций в ценные бумаги в представленных на рисунках наибольшие вложения приходятся на ценные бумаги, имеющиеся в наличии для продажи (52,2 %), затем следуют ценные бумаги, оцениваемые по справедливой стоимости через прибыль или убыток (26,9 %), на последнем месте – ценные бумаги, удерживаемые до погашения (12,1 %). Минимальная доля приходится на портфель участия в дочерних и в зависимых АО (8,7 %).

На период 01.01.2014 г. произошло перераспределение долей в структуре инвестиционных вложений кредитных организаций, где вложения в ценные бумаги, оцениваемые по справедливой стоимости через прибыль или убыток по сравнению с 2012 годом увеличились на 2,4 %, а доли по другим показателям незначительно снизились в отчетном году по сравнению с прошлым годом. Как видно, банки меняют свои инвестиционные предпочтения по направлениям работы с ценными бумагами.

Рассматривая детально инвестиционные предпочтения кредитных организаций со стороны их вложений в ценные бумаги, необходимо отметить, что банки России наращивают объемы вложений в долговые обязательства и снижают объемы вложений в долевые ценные бумаги (табл. 1 и 2).

Поскольку работа с долговыми ценными бумагами для кредитных организаций имеет ряд преимуществ:

– вложение в долговые ценные бумаги обеспечивает доходы, размер и срок получения которых известны уже на момент совершения вложения;

– долговые обязательства являются ликвидными ценными бумагами;

– не приходится следить за рыночной ценой ценной бумаги, т.к. доход уже фиксирован на момент ее приобретения.

В относительных показателях объемы вложений кредитных организаций в долговые обязательства в отчетном периоде, по сравнению с предыдущим, выросли на 18 % за год. Динамика вложений кредитных организаций в долевые ценные бумаги незначительно уменьшилась за год, можно заметить, что наибольшая доля вложений на период 01.01.2013 и 01.01.2014 гг. приходится на объем вложений в долевые ценные бумаги по балансовой стоимости (без учета переоценки).

Таким образом, подводя итог вышеизложенному, можно обозначить, что за отчетный период объемы вложений кредитных организаций в целом в ценные бумаги возросли в 1,2 раза, что в суммарном эквиваленте составило на 912,1 млрд руб. больше на 01.01.2014 г., по сравнению с аналогичным периодом прошлого года. Где лидирующие позиции занимают ценные бумаги имеющиеся в наличии для продажи. Осуществляя инвестиционную деятельность по данным направлениям, приводит к тому, что кредитные организации РФ увеличивают объемы инвестирования, преследуя при этом цель сохранности своих средств, увеличение своих доходов и повышение своей ликвидности. Однако, несмотря на явную положительную динамику, кредитные организации сталкиваются с определенными проблемами в своей инвестиционной деятельности, к наиболее важным относят:

1. Высокий уровень риска вложений в реальный сектор экономики;

2. Краткосрочный характер сложившейся ресурсной базы банков;

3. Несформированность рынка эффективных инвестиционных проектов.

4. Влияние кризисных ситуаций в экономике страны на инвестиционную активность банков.

Таблица 1

Динамика вложений кредитных организаций в долговые обязательства на 01.01.2013 и на 01.01.2014 млрд руб.

|

Наименование |

1.01.2013 |

1.01.2014 |

Сумма изменений (абсолютный показатель) |

Темп роста, % (относительный показатель) |

|

Объем вложений в долговые обязательства |

5265,1 |

6162,9 |

897,8 |

117 |

|

Объем вложений в долговые обязательства по балансовой стоимости (без учета переоценки) |

5214,5 |

6182,4 |

967,9 |

119 |

|

Итого |

10479,6 |

12345,3 |

1865,7 |

118 |

Приложение. Источник: [2].

Таблица 2

Динамика вложений кредитных организаций в долевые ценные бумаги на 01.01.2013 и на 01.01.2014, млрд. руб.

|

Наименование |

1.01.2013 |

1.01.2014 |

Сумма изменений (абсолютный показатель) |

Темп роста, % (относительный показатель) |

|

Объем вложений в долевые ценные бумаги, млрд руб |

791,6 |

790,4 |

– 1,2 |

99 |

|

Объем вложений в долевые ценные бумаги по балансовой стоимости (без учета переоценки), млрд руб |

810,8 |

807,9 |

– 2,9 |

99 |

|

Итого |

1602,4 |

1598,3 |

– 4,1 |

99 |

Приложение. Источник: [2].

Несмотря на проблемы, существуют и пути их решения, для повышения инвестиционной активности банковской системы на наш взгляд разумным является создание системы стимулирования и страхования инвестиций. В сложившихся условиях становится весьма актуальной необходимость развития системы специализированных инвестиционных банков, в том числе с государственным участием.

Усиление инвестиционного климата и включения механизма стабильных мотиваций к продолжительному вложению средств в реальный сектор экономики является стратегической задачей, решение которой предполагает применение всего арсенала действий как собственно рыночных, так и мер государственного воздействия.

В последнее время все большее распространение получает принципиально новая форма работы коммерческих банков с инвестиционными проектами, получившая название «проектное финансирование» [5]. Наблюдается явное усиление интереса российских коммерческих банков и повышение их активности в участии в долгосрочном финансировании российской экономики.

Рецензенты:

Савалей В.В., д.э.н., профессор кафедры «Международный бизнес и финансы» Владивостокского университета экономики и сервиса, г. Владивосток;

Ворожбит О.Ю., д.э.н., профессор заведующая кафедрой «Международный бизнес и финансы» Владивостокского университета экономики и сервиса, г. Владивосток.

Работа поступила в редакцию 30.12.2014.

Библиографическая ссылка

Кривошапова С.В., Непрокина М.И. ОЦЕНКА ИНВЕСТИЦИОННОЙ АКТИВНОСТИ КРЕДИТНЫХ ОРГАНИЗАЦИЙ РОССИИ // Фундаментальные исследования. 2014. № 12-11. С. 2414-2419;URL: https://fundamental-research.ru/ru/article/view?id=36706 (дата обращения: 17.01.2026).