Одной из приоритетных задач правительства Пензенской области является развитие инновационных предприятий. Особенностью инновационной экономики является выпуск наукоемкой продукции, которая позволяет производить продукцию для страны.

В связи с кризисом 2008 года произошло сокращение инвестиций, которые направлялись на развитие инноваций. Наукоемкая продукция является одним из важнейших факторов, обеспечивающих рост конкурентоспособности страны, для стимулирования развития этой отрасли стали предлагать налоговые льготы предприятиям, занимающимся инновациями. Предоставление налоговых льгот направлено на стимулирование развития предприятий и увеличение тем самым выпуска продукции. Для инновационных отраслей применение налоговых льгот служит стимулом к увеличению финансовых вливаний в предприятие.

Инновационная деятельность имеет следующие виды:

– продуктовая, предоставление потребителю нового товара или улучшенного, у которого улучшены потребительские свойства;

– маркетинговая, применение новых методов продаж продукции;

– процесс, производство или улучшение технологии производства продукции;

– организационная, внедрение нового метода организации рабочих мест, внешних связей [3].

Решая заниматься инновационной деятельностью, предприятие в первую очередь должно оценить свои инвестиционные ресурсы. При вложении в инвестиции также необходимо учитывать условия налогообложения и систему налогового учета и отчетности предприятия. Налоговая нагрузка оказывает влияние на решения предприятия, которую можно прогнозировать и управлять. Оказывая влияние на налогообложение инвестиционной деятельности, ее параметры можно контролировать и изменять.

Однако необходимо отметить, что прямая поддержка инвестиций в инновационную деятельность со стороны государства часто не столь эффективна, как косвенное регулирование [1].

Одной из особенностей налоговых льгот является поощрение совершенных действий. Для этого предполагается предусмотреть различные налоговые скидки, льготные кредиты. Мировая практика подразумевает предоставление налоговых льгот частичным или полным исключением из налогооблагаемой базы предприятия, которое занимается инновационной деятельностью, которая иногда превышает затраты на инновационные разработки.

Развитие мирового налогообложения акцентирует внимание на налоговом регулировании, постепенно смещаясь в направлении инновационной деятельности. Предоставление налоговых льгот остается одним главных средств поддержки инвесторов как в России, так и за рубежом.

В Нидерландах налоговые льготы предоставляются на:

– капитальные вложения;

– инвестиции в научно-исследовательскую работу;

– охрану окружающей среды;

– энергосберегающие технологии.

Одним из важных направлений привлечения инвесторов является совершенствование налогового законодательства, рациональное создание и использование налоговых льгот. В первую очередь при создании инвестиционного климата следует больше уделить внимание производственным предприятиям и предприятиям, занятым инновационной деятельностью. Это связано с большой конкуренцией на рынке иностранных предприятий. Наиболее привлекательными льготами для инвесторов являются налоги, на долю которых приходится наибольшая нагрузка предприятия.

К наиболее интересным налогам относят:

– НДС;

– налог на прибыль;

– налог на имущество.

Налоговые льготы позволяют уменьшить расходы по инновационным проектам небольшим организациям примерно на 15 %, а крупным на 9 %. В большинстве случаев льготами пользуются крупные компании из-за имеющейся большей финансовой возможности. Предоставление льгот по инновационным проектам, большинство компаний после получения налоговых льгот увеличивают расходы на инновационную деятельность.

Применение налоговых льгот позволяет уменьшить налоговую нагрузку на предприятие и увеличить приток иностранного капитала в Россию. В Бельгии иностранным инвесторам предоставляют налоговые льготы в размере 3,5 % вместе с возможностью увеличения нормы амортизации до 17 %, что считается в данной стране очень интересным предложением для инвесторов. В России применение налоговых льгот распространено не так сильно, как в Европе. Среди льгот, которые предоставляет инвесторам, которые вкладываются в инновационную деятельность, следующие:

– предоставление инвесторам льгот по аренде недвижимости;

– предоставление рассрочек инвесторам на срок до 5 лет за объекты недвижимости;

– освобождение от уплаты НДС при реализации научно-исследовательской работы, направленной на создание или улучшение продукции и технологий;

– предоставление льгот по расходам на научно-исследовательскую работу, которые подлежат налоговому учету;

– уменьшение налога на прирост инновационных затрат. Введен повышающий коэффициент, позволяющий учесть в расходах по НПО в 1,5 раза больше затрат на НИОКР, чем было фактически осуществлено; при этом утвержден перечень из более чем 120 направлений исследований, затраты на которые принимаются с повышающим коэффициентом [2].

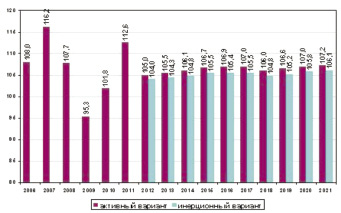

Показателем роста экономики является доля инвестиций в ВВП. В развивающихся странах доля иностранных инвестиций составляет порядка 40 %. В России данный показатель составляет 13 %, это говорит о неблагоприятном инвестиционном климате для инвесторов. Доля инвестиций в Пензенской области за 2013 год увеличилась на 4 % (рис. 1). Этот показатель говорит о недостаточно привлекательных налоговых льготах в России.

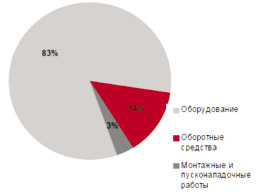

Можно привести в пример ОАО «Пензтяжпромарматура», которое, используя налоговые льготы за 2012–2015 гг., инвестировало в обновление оборудования 83 %.

Большинство предприятий стремится воспользоваться такой налоговой льготой, как «налоговые каникулы». Предоставляя «налоговые каникулы», государство помогает предприятию встать на ноги или исправить тяжелую ситуацию, которая сложилась на предприятии. Налоговые каникулы используются в основном для уменьшения налога с продаж, а также для привлечения иностранных инвесторов. В большинстве случаев налоговые каникулы применяются для стимулирования экономического роста в определенных отраслях.

В Пензенской области инвестору при размещении инновационных производств устанавливается льготная ставка по этому налогу. Для субъектов предпринимательства Пензенской области установлена пониженная ставка налога на прибыль, подлежащего зачислению в бюджет Пензенской области до 13,5 процентов (Закон Пензенской области от 27.02.2009 г. № 1691-ЗПО «О понижении ставки налога на прибыль, подлежащего зачислению в бюджет Пензенской области» (с последующими изменениями)) [6].

Освобождаются от уплаты транспортного налога предприятия, которые участвуют в приоритетных инвестиционных проектах Пензенской области. А также предоставляется льготный налоговый кредит. По налогу на имущество предоставляются налоговые льготы для предприятий, реализующих свои инвестиционные проекты на территории Пензенской области, а также для предприятий которые осуществляют ввод, реконструкцию или модернизацию объектов федеральной собственности, если у данных предприятий данные объекты находятся на праве оперативного управления на территории Пензенской области. Тогда ставка составляет 1,7 %.

Рис. 1. Годовые прогнозные темпы роста ВРП Пензенской области в активном и инерционном вариантах сценария (2006‒2021 годы, в % к предыдущему году) [4]

Рис. 2. Распределение инвестиций ОАО «Пензтяжпромарматура» на 2012–2015 годы [5]

Налоговые каникулы устанавливаются законом на определенный срок, в течение которого предприятие освобождается от уплаты определенного налога. Предприятию нужно учитывать время налоговых каникул, здесь важным фактором является получение прибыли в первый год, и она будет валовая или чистая прибыль. Налоговые каникулы, которые предоставляются до начала работы производства, в дальнейшем, при выходе предприятия на безубыточный уровень, могут привести к увеличению налога. Это вызвано освобождением предприятия от уплаты налога на прибыль в период, где ее еще не было. После окончания налоговых каникул, как правило, у предприятия происходит увеличение налогооблагаемой базы и суммы уплачиваемого налога.

Применение данных льгот для государства является положительным моментом, а для инвестора отрицательным. Для инвестора наиболее выгодными являются налоговые каникулы, когда предоставляются до получения предприятием чистой прибыли. За время налоговых каникул инвестор покрывает свои убытки прошлых лет. В настоящий момент налоговые каникулы предоставляются в основном крупным компаниям.

Для привлечения инвесторов сегодня начали создавать особые экономические зоны. В данных зонах действуют пониженные налоговые ставки по некоторым видам налогов. Применение особых экономических зон необходимо для стимулирования создания новых производств и модернизации старых. Одним из стимулов создания особых экономических зон является вступление России в ВТО, поэтому товары российского производства должны быть конкурентноспособными на мировом рынке.

Для обновления производственного оборудования производственным предприятиям предлагаются налоговые льготы, которые обновляют свое оборудование. А также предоставляются налоговые каникулы этим предприятиям на период около пяти лет.

Можно сделать вывод, что не все европейские страны предлагают специальные льготы для инвесторов. Стимулирование инвесторов происходит за счет уменьшения налогооблагаемой прибыли на величину понесенных расходов на научно-исследовательскую деятельность

Так, в Европе государство производит поддержку производителей, стимулируя производить инновационные продукты и внедрять инновационные процессы производства. В России в данном отношении поддержка инновационных продуктов развита слабо. Одной из причин медленного применения инновационных продуктов является высокая стоимость их внедрения, это приводит к неэффективности применяемых мер поддержки производителей инвестиционно-инновационной деятельностью.

Следует отметить, что создание условий для стимулирования инвестиционно-инновационной деятельности, в которых будут успешно функционировать как отдельные субъекты, так и экономическая система в целом.

В развитии данного направления государству сможет помочь налоговая политика, которая в результате своей деятельности поможет привлечь налогоплательщиков, заинтересованных в применении инновационных производств на своих мощностях. А также вложение денежных средств в развитие научных отраслей.

Рецензенты:

Бахтеев Ю.Д., д.э.н., профессор кафедры «менеджмент», ФГБОУ ВПО «Пензенский государственный университет», г. Пенза;

Сергеева И.А., д.э.н., профессор кафедры «менеджмент», ФГБОУ ВПО «Пензенский государственный университет», г. Пенза.

Работа поступила в редакцию 28.04.2014.

Библиографическая ссылка

Щеглов В.Ю. ПРЕДОСТАВЛЕНИЕ НАЛОГОВЫХ ЛЬГОТ ДЛЯ СТИМУЛИРОВАНИЯ ИНВЕСТИЦИОННОЙ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЙ // Фундаментальные исследования. 2014. № 8-2. С. 422-425;URL: https://fundamental-research.ru/ru/article/view?id=34572 (дата обращения: 04.02.2026).