Важным инструментом анализа, управления и прогнозирования производственной деятельности предприятия, функционирующего в условиях рыночной экономики, является метод производственной функции (ПФ), связывающей результаты этой деятельности с затратами производственных факторов [1, 3]. В процессе моделирования ПФ лицо, принимающее решения (ЛПР), решает задачи идентификации и отбора производственных факторов, определения аналитической зависимости в паре «выпуск – затраты» с учетом специфики воспроизводства основного и оборотного капитала в условиях изменяющихся рынков готовой продукции и факторов производства.

Задача отбора значимых с позиции влияния на результат производственной деятельности предприятия производственных факторов не так очевидна, как может показаться на первый взгляд. Как правило, в модели ПФ учитывают факторы, составляющие преобладающую долю в совокупных затратах и используемых в большинстве из применяемых на предприятии технологий.

В условиях определенности товарных, сырьевых и финансовых рынков в качестве математической модели ПФ рассматривают, как правило, планово-производственную задачу Л.В. Канторовича с критерием на максимум народно-хозяйственного результата [1]:

(1)

(1)

в которой компонентами вектора-столбца  является наличный запас производственных факторов в учитываемых группах.

является наличный запас производственных факторов в учитываемых группах.

В модели (1) условия определенности характеризуются постоянством матрицы A прямых затрат производственных факторов, вектора-строки  финансового результата и вектора-столбца

финансового результата и вектора-столбца  производственных факторов.

производственных факторов.

Однако в условиях неопределенности внутренней (производственной) среды и внешнего (рыночного) окружения предприятия условие статичности элементов матрицы А, вектора-строки  и вектора-столбца

и вектора-столбца  нарушается: допустимых наборов факторов может быть несколько, что существенно осложняет процедуру их корректного отбора [6].

нарушается: допустимых наборов факторов может быть несколько, что существенно осложняет процедуру их корректного отбора [6].

Определение адекватной складывающейся на товарных, сырьевых и финансовых рынках ситуации, влияющей на динамику пары «финансовый результат производственной деятельности – объемы затрат производственных факторов», существенно осложняется по причине продолжающихся трансформационных процессов в экономике и происходящих под их влиянием изменений состояний внутренней и внешней сфер предприятия.

Наконец, специфика функционирования предприятия в рыночной среде характеризуется, как отмечено, высокой динамичностью внутреннего и внешнего окружений, которые оказывают непосредственное влияние на выбор его рыночной стратегии. Если технологическими и производственными процессами и инициируемыми внутренней средой предприятия рисками менеджмент может целенаправленно управлять, то внешние условия и протекающие на рынках процессы не зависят от воли и усилий менеджмента.

Изложим концепцию сценарного подхода к моделированию ПФ предприятия, основанного на принципах параметрического программирования оценки влияния факторов неопределенности рыночной среды на результаты производственной деятельности.

Под сценарием будем понимать возможный вариант реализации или определенную комбинацию факторов и параметров, характеризующих изменения внешней и внутренней сред. Конкретный сценарий предполагает наличие определенных соотношений в модели ПФ, задаваемых конкретными значениями макроэкономических параметров, показателями производственной и технологической баз, объемов и цен материальных факторов производства и пр.

Параметрический характер модели ПФ заключается в вариации набора производственных факторов, используемого в задаче формирования оптимального варианта производственной программы, в соответствии с изменениями параметров, определяемых сценарием: спрос и цены на продукцию, объемы поставок и цены приобретаемых факторов производства (сырье, материалы, комплектующие и т.п.), периодичность поставок и временной лаг задержек платежей контрагентов, размер дебиторской задолженности, учитываемые в модели макроэкономические показатели (темпы роста ВВП и инфляции, процентные ставки по кредитам, проценты по депозитам и пр.).

Перечисленные факторы неопределенности отражают внешние и часть внутренних рисков, которые необходимо оценивать и учитывать в процессе планирования рыночной деятельности предприятия. К внешним следует отнести социально-экономические, экологические, природно-естественные, научно-технические и страновые риски.

Если природно-естественные риски (риски стихийных бедствий и катастроф) вместе с научно-техническими (инновационные риски) составляют группу неуправляемых рисков и предполагают резервирование капитала для целей их страхования (на основе количественной оценки с привлечением вероятностно-статистических методов риск-менеджмента [6]), то экологические риски являются управляемыми и оцениваются характером и масштабами производственной деятельности (величина платежей за загрязнение окружающей среды зависит от объемов потребляемых ресурсов и выпускаемой продукции).

К рискам и угрозам внутренней среды предприятия отнесем: риски основной производственной деятельности (технологические и техногенные), риски сферы обращения (нарушение графиков поставок, отказы в поставках и пр.), риски сферы управления (некорректный выбор цели, ошибочный прогноз и пр.), риски инвестиционной деятельности (кредитные, процентные, валютные и пр.), риски финансовой деятельности (снижения ликвидности активов, банкротства и пр.).

Управление рисками в сфере обращения сводится к количественной оценке уровня надежности поставщиков и их последующему ранжированию по уровню привлекательности для предприятия (например, на основе метода анализа иерархий Т. Саати [5]). Оценка и учет рисков в модели предприятия рисков инвестиционной и финансовой сфер в рамках рассматриваемого сценария осуществляется на основе соответствующих значений нечетких переменных. Риски сферы управления также определяются параметрами сценария.

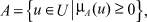

В рамках сценарного подхода к моделированию производственной функции ЛПР необходимо определить вектор интервальных и (или) нечетких значений факторов неопределенности. Основой этой процедуры является возможность вербальной оценки уровня факторов неопределенности на языке лингвистических переменных, понятия которого введены в прикладную математику Л. Заде [2]. Напомним, что лингвистической называется переменная, значения которой описываются словосочетаниями естественного или искусственного языков. Множество значений лингвистической переменной образует нечеткое множество A, являющееся подмножеством некоторого универсального множества U:

(2)

(2)

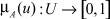

где  – функция принадлежности нечеткого множества A, определенная на универсальном множестве U и принимающая значения из отрезка [0, 1][1].

– функция принадлежности нечеткого множества A, определенная на универсальном множестве U и принимающая значения из отрезка [0, 1][1].

Примером лингвистической переменной служит состояние спроса на продукцию предприятия, принимающее значения «низкий», «средний», «высокий». Для каждого возможного значения A спроса задается функция принадлежности μA(u) универсальному множеству U возможных значений спроса: отрезок [α, β].

Также рассуждения могут быть аналогично распространены и на соотношения между производственными факторами. Допустим, ЛПР каким-либо образом (в соответствии с накопленной статистикой и собственным опытом) имеет возможность определить нижние и верхние границы интервалов значений параметров внешней среды, а также соотношений между производственными факторами. Полученные оценки будем называть интервальными. Под нечеткими значениями факторов внешней и внутренней сред (включая и производственные факторы) будем понимать соответствующие интервалы значений лингвистических переменных с заданными функциями принадлежности.

Уровни внешних и большей части внутренних рисков также задаются сценарием. Остальные внутренние риски в рамках выбранного сценария учитываются непосредственно в процедуре моделирования ПФ.

Элементное, смысловое и конструктивное наполнение сценария устанавливается ЛПР, которое задает перечень возможных сценариев, состав, интервальные и нечеткие значения факторов неопределенности и соотношения между производственными факторами, актуальные для рассматриваемого сценария.

При этом не следует ограничиваться только оптимистическим, объективным и пессимистическим сценариями, а формировать также и промежуточные варианты, необходимость рассмотрения которых возникает в условиях отмеченной неопределенности внешней среды.

Если проблема отбора факторов неопределенности внешней среды связывается с их корректным отражением в модели ПФ, то вопрос о составе и объемах производственных факторов, которые используются в этой модели в качестве управляемых, остается дискуссионным.

По нашему мнению, в этот набор следует включить составляющие активов предприятия, оценки которых существенно зависят от условий внешней среды, потребляемые и воспроизводимые хозяйствующим субъектом в рамках одного производственно-коммерческого цикла. Приведем возможный перечень этих факторов.

Предприятие осуществляет финансирование рыночной деятельности из собственных и заемных источников. Источниками собственных средств являются акционерный капитал и нераспределенная прибыль прошлых периодов, источники заемных средств – краткосрочный, долгосрочный кредит и кредиторская задолженность. Собственный капитал целесообразно учитывать в группах: собственный оборотный капитал, предназначенный для финансирования основной производственной деятельности, собственный капитал финансово-инвестиционной деятельности (вложения в ценные бумаги, на банковский депозит и пр.), собственный капитал, вкладываемый во внеоборотные (иммобильные) активы.

В этом случае объем собственного оборотного капитала может быть определен как величина собственного капитала и долгосрочных обязательств (перманентный капитал[2]) за вычетом внеоборотных активов.

Таким образом, в модели ПФ следует учитывать две основные группы управляемых факторов: объемы и сферы использования собственного и заемного финансирования. Для обеспечения требуемой детализации эти факторы нуждаются в уточнении. Например, собственный капитал следует представлять в разрезе приведенных выше составляющих. Заемный капитал также целесообразно дифференцировать на составляющие: долгосрочный заемный капитал, используемый для финансирования инвестиционных проектов, краткосрочный заемный капитал, используемый для пополнения оборотных активов, кредиторская задолженность.

Важную группу факторов, которую необходимо учитывать в модели ПФ, образуют основные средства, потребляемые и воспроизводимые в процессе производственной деятельности.

В модели ПФ предлагается учитывать следующие параметры, характеризующие объемы и источники финансирования производственной сферы: основной перманентный капитал, выделяемый на производственные нужды (B1), оборотный капитал, определяемый как сумма собственного и краткосрочного заемного капитала (B2).

Сценарный подход предполагает формирование актуальных (объективно обусловленных сценарием) соотношений между группами и отдельными производственными факторами. Например, в рамках конкретного сценария задаются возможный интервал изменения долей собственного и заемного капиталов, допустимая доля собственных средств в объеме финансирования производственно-коммерческой и финансово-инвестиционной деятельности предприятия, предельные объемы лизинга и пр.

Соотношение собственного и заемного капиталов, предполагаемое сценарием, напрямую определяет и далее оказывает существенное влияние на уровни производственного и финансового рисков. В процессе моделирования ПФ, исходя из задаваемых сценарием параметров внешней и внутренней сред и возможных соотношений между производственными факторами, предлагается выбрать такую комбинацию последних, которая для допустимых значений уровней производственного и финансового рисков обеспечила бы наилучший по критерию «результат – затраты» вариант рыночной деятельности предприятия.

Параметрическая реализация сценарного подхода должна обеспечить получение интервальных или точечных оценок объемов потребляемых производственных факторов в оптимальном варианте деятельности предприятия.

Представленный сценарный подход к экономико-математическому моделированию ПФ предприятия в условиях неопределенности товарных и финансовых рынков представляется вполне реалистичным. Он учитывает экономическую практику переходного периода и особенности принятия решений в условиях неполной и неточной информации о макроэкономической среде, характер поведения которой не поддается строгой математической формализации.

Рецензенты:

Тихомиров Н.П., д.э.н., профессор, заведующий кафедрой «Математические методы в экономике», ФГБОУ ВПО «РЭУ им. Г.В. Плеханова», г. Москва;

Халиков М.А., д.э.н., профессор кафедры «Математические методы в экономике», ФГБОУ ВПО «РЭУ им. Г.В. Плеханова», г. Москва.

Работа поступила в редакцию 28.04.2014.

[1] Каждому элементу u ∈ U ставится в соответствие степень его принадлежности нечеткому множеству A. Если μA(u) = 1, то элемент u принадлежит множеству A; если μA(u) = 0, то элемент u не принадлежит множеству A; если 0 < μA(u) < 1 – элемент u «частично» принадлежит нечеткому множеству A.

[2] Долгосрочный заемный капитал используется для финансирования текущей инвестиционной деятельности (капитальные вложения в цеха и оборудование, увеличение оборотного капитала, используемого для финансирования постоянных затрат и пр.).

Часть краткосрочного заемного капитала наряду с собственным оборотным капиталом и кредиторской задолженностью являются источниками финансирования текущей производственной деятельности в части покрытия постоянных затрат.

Библиографическая ссылка

Перцева М.А. СЦЕНАРНЫЙ ПОДХОД К МОДЕЛИРОВАНИЮ ПРОИЗВОДСТВЕННОЙ ФУНКЦИИ ПРЕДПРИЯТИЯ В УСЛОВИЯХ НЕОПРЕДЕЛЕННОСТИ ПАРАМЕТРОВ ВНЕШНЕЙ И ВНУТРЕННЕЙ СРЕД // Фундаментальные исследования. 2014. № 8-2. С. 410-413;URL: https://fundamental-research.ru/ru/article/view?id=34570 (дата обращения: 15.02.2026).