Мировой финансовый кризис выявил несостоятельность сложившихся систем управления рисками как в масштабах стран, так и в отдельных кредитных организациях. Эффективная система управления является важнейшей составляющей успеха любого банка. Управление ликвидностью позволит банку выполнять свои обязательства и правильно взвешивать банковские риски.

Цель исследования заключается в изучении основных этапов анализа ликвидности банка.

Для достижения поставленной цели авторы обобщили и проанализировали основные нормативно-правовые акты, учебные пособия и научные статьи по теме исследования. Среди методов анализа можно выделить аналитический и статистический методы.

Финансовый кризис 2008 г. выявил серьезные проблемы в управлении российскими коммерческими банками. Банки, являвшиеся в спокойной ситуации прибыльными и финансово устойчивыми, не смогли противостоять неблагоприятным внешним воздействиям. Подтверждением тому послужила неспособность ряда банков отвечать по своим обязательствам перед клиентами и партнерами, повлекшая за собой отзыв лицензий Банком России [1]. В современной экономической ситуации поддержание ликвидности банками значительно осложняется, и для того чтобы в постоянно меняющихся условиях банк мог стабильно и эффективно функционировать, необходимо вырабатывать новые подходы к практике управления коммерческими банками, уделяя значительное внимание экономическому анализу рисков коммерческих банков в целом и проблеме диагностики и оценки риска ликвидности в частности [4].

В современных подходах к экономическому анализу рисков ликвидности можно выделить два взаимно противоположных направления: с одной стороны, это диверсификация разработок, которая приводит к множеству предлагаемых решений, а с другой стороны, унификация, обеспечивающая возможность исполнения надзорными органами своих функций по регулированию ликвидности. Глобализация банковской деятельности и участие России в работе Базельского комитета по банковскому надзору предполагает пошаговое реформирование и унификацию элементов систем по управлению рисками ликвидности банков на основе рекомендаций, коллективно разрабатываемых международным сообществом. В качестве основных целей анализа банковской ликвидности можно выделить цели, представленные в табл. 1.

Таблица 1

Основные цели анализа банковской ликвидности [7]

|

№ п/п |

Цели анализа ликвидности банка |

|

1. |

Определение факторов, вызывающих отрицательные тенденции в ликвидности банка, и сведение их воздействия к минимуму |

|

2. |

Уточнение рассчитываемой системы оценочных коэффициентов, выявление возможных недочетов при расчетах и устранение данных проблем |

|

3. |

Выявление реальных или потенциальных отрицательных тенденций ухудшения ликвидности баланса банка и принятие соответствующих мер по их изменению |

|

4. |

Формирование аналитических материалов о состоянии ликвидности банка |

|

5. |

Выработка рекомендаций относительно управления банком и определение стратегии развития с учетом результатов анализа |

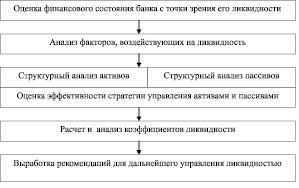

Несмотря на многообразие методик анализа ликвидности банка основные направления и этапы анализа ликвидности едины, и могут быть сформированы так (рисунок).

Основные этапы анализа ликвидности банка

Рассмотрим подробнее этапы оценки анализа ликвидности банка.

I этап. Оценка финансового состояния банка с точки зрения его ликвидности. На этом подготовительном этапе осуществляется определение ликвидности банка на момент начала анализа, здесь стоит задача определения базы, исходной точки для дальнейшего анализа. Если данный этап не выявляет серьезных проблем в области ликвидности и платежеспособности, то имеет смысл провести дальнейший анализ с целью определения тенденций и перспектив развития ситуации. При выявлении же каких-либо проблем дальнейший анализ позволит определить причины сложившейся ситуации и наметить пути выхода из нее.

II этап. Анализ факторов, воздействующих на ликвидность. На этом этапе происходит исследование факторов, воздействующих на ликвидность, которые традиционно принято делить на 2 группы:

1) макроэкономические факторы (экзогенные) – через них на деятельность коммерческого банка и, как следствие, на его ликвидность осуществляется воздействие внешней среды;

2) микроэкономические факторы (эндогенные) – действуют на уровне самого банка и связаны с деятельностью банка, поэтому, изменяя политику управления, можно ограничивать воздействие факторов, вызывающих неблагоприятные изменения ликвидности [6].

III этап. Анализ активов и пассивов банка. Для обеспечения ликвидности банку необходимо формировать такую структуру баланса, при которой активы, не утрачивая при этом своей стоимости, могут своевременно преобразовываться в денежные средства по мере востребования пассивов [5].

В зависимости от специфики проводимых операций, особенностей клиентской базы и многих других факторов управление ликвидностью в банках имеет свои особенности. Однако, несмотря на различия, можно выделить некоторые общие положения, касающиеся выбора «ликвидность – прибыльность»: в краткосрочной перспективе избыточная ликвидность негативно влияет на доходность банка, поэтому выгоднее поддерживать ликвидные активы на минимальном уровне, работая на грани минимально допустимых значений нормативов; в долгосрочной перспективе предпочтительным вариантом оказывается поддержание относительно более высокого уровня ликвидности, что противоречит достижению более высокой доходности, но способствует упрочению финансового состояния банка.

Рассмотрим подробнее основные методы управления ликвидностью (табл. 2).

Таблица 2

Основные методы управления ликвидностью банка [7]

|

Метод управления ликвидностью |

Содержание метода управления ликвидностью |

|

Управление активами |

банк определяет пути размещения собственных и привлеченных средств так, чтобы при минимальном риске получить максимально возможный доход, оставаясь при этом ликвидным |

|

Управление пассивами |

банк определяет политику управления размером собственного капитала и привлеченных средств, их оптимальную структуру с целью дальнейшего эффективного использования в активных операциях. В узком смысле управление ликвидностью через управление пассивами часто сводится к действиям, направленным на изыскание заемных средств по мере возникновения потребности в них для поддержания ликвидности |

|

Сбалансированное управление активами и пассивами |

метод является применением портфельного подхода к управлению ликвидностью через согласованное управление активами и пассивами банка |

Управление активами заключается в эффективном размещении имеющихся ресурсов, т.е. максимизации возможных доходов при минимальном риске, и поддержании при этом ликвидности банка. Основной проблемой управления активами является неопределенность будущей потребности в ликвидных активах, которую банк должен постоянно отслеживать и прогнозировать.

Для того чтобы банк сохранял ликвидность, его активы должны удовлетворять ряду критериев:

- определенная доля активов должна находиться в высоколиквидной форме;

- банк будет ликвидным, если часть его активов можно продать или передать кредиторам в короткие сроки и с минимальными потерями;

- ликвидность банка поддерживается, если определенная доля его активов – своевременно погашаемые краткосрочные ссуды;

- ликвидность банка можно планировать, воздействуя на срочную структуру активов;

- значительное воздействие на ликвидность банка оказывают факторы риска и качества активов банка, так как от этих показателей напрямую зависит своевременное возвращение средств в банк.

Совокупность данных критериев определяет два основных подхода к управлению активами. Это метод общего фонда средств и метод распределения активов.

Метод общего фонда средств является одним из простейших для применения на практике. Средства, которые в процессе своей деятельности размещает коммерческий банк, поступают из различных источников и обладают разными качествами. Сущностью метода является объединение всех имеющихся ресурсов для дальнейшего их распределения между активами в соответствии с предпочтениями банка. При размещении средств по данному принципу необходимо так сформировать структуру активов, чтобы одновременно учитывать требования и ликвидности, и доходности, т.е. банк должен предварительно установить определенные параметры и приоритеты своей деятельности. Прежде всего, банк устанавливает долю высоколиквидных активов, которая пойдет на проведение платежей по счетам клиентов, погашение обязательств до востребования и требований к банку, по которым наступает срок платежа, т.е. обеспечить мгновенную ликвидность.

Таким образом, первичное размещение средств из общего фонда осуществляется на цели поддержания ликвидности. Но поскольку требование ликвидности противоречит прибыльности функционирования банка, то при определении доли высоколиквидных и ликвидных активов следует минимизировать долю данных активов для достижения более высокой доходности. Дальнейшее распределение средств общего фонда проводится в соответствии с текущими приоритетами банка и основными направлениями его деятельности.

На практике метод общего фонда средств применяется коммерческими банками чаще всего при наличии избытка денежных средств. Однако данный метод обладает рядом достоинств и недостатков. Достоинство состоит в том, что он предоставляет руководству банка значительную свободу в выборе направлений вложения средств и видов проводимых банком активных операций, так как при формировании политики часть имеющихся средств выделяется на поддержание ликвидности банка, а остальные средства вкладываются в зависимости от приоритетов банка в операции, приносящие доход. Но у метода имеются и существенные недостатки: определение структуры размещения средств для поддержания прибыльности и ликвидности руководством банка может быть достаточно субъективным и принести дополнительный риск в деятельность банка; с точки зрения поддержания ликвидности данный метод является недостаточно корректным, поскольку в нем отсутствуют четкие ориентиры по установлению достаточного уровня ликвидных активов.

Недостатки метода общего фонда средств частично преодолеваются при использовании более сложного, но и более эффективного метода – метода распределения активов, или, как его еще называют, метода конверсии средств.

Сущность метода распределения активов (конверсии средств) заключается в том, чтобы сопоставить по срокам и суммам активы и пассивы банка. Для этого источники и основные направления размещения средств группируются и сопоставляются таким образом, чтобы средства определенной группы пассивов размещались в определенные группы активов с учетом доходности вложений и поддержания ликвидности банка. Данная модель предполагает, что количество ликвидных активов, необходимых банку для поддержания ликвидности, напрямую зависит от источников привлечения ресурсов. Применение метода конверсии средств частично снимает проблему определения срочной структуры активов, возникающей при использовании метода общего фонда. Временная структура активов определяется, исходя из имеющихся у банка ресурсов. В банке создаются так называемые центры ликвидности-прибыльности, через которые производится размещение имеющихся источников средств. Эти центры также называют банками внутри банка, поскольку размещение средств из каждого центра осуществляется независимо от размещения средств из других центров.

Главным преимуществом метода распределения активов является то, что под средства каждой группы пассивов фактически создается определенный резерв ликвидных активов, размер которого зависит от степени влияния данной группы пассивов на риск несбалансированной ликвидности. К недостаткам метода конверсии средств можно отнести то, что применение на практике основного принципа (создание резерва ликвидных активов под определенную группу пассивов) приводит к уменьшению доли работающих активов, что, в свою очередь, ограничивает доходную базу банка и в дальнейшем может отрицательно сказаться на его развитии.

Сопоставляя эти два метода, следует отметить, что метод конверсии по сравнению с методом общего фонда средств позволяет несколько снизить размер резервов ликвидных средств под обеспечение обязательств банка, так как в нем учитываются качественные различия групп пассивов.

Управление ликвидностью банка производится по следующим направлениям:

- управление текущей ликвидностью: ежедневный анализ денежных потоков, координация средств, находящихся на корсчетах;

- управление срочной ликвидностью баланса банка направлено на достижение оптимального соотношения сроков размещения и привлечения средств.

В целях управления ликвидностью в банке составляются ежедневный, еженедельный, четырехнедельный прогнозы предполагаемых платежей и поступлений по корсчетам банка; осуществляется ежедневный контроль над фактическими значениями нормативов ликвидности; проводится ежеквартальный, ежемесячный анализ состояния и динамики ликвидности по срокам размещения и привлечения средств.

IV этап. Расчет и анализ коэффициентов ликвидности.

В российской надзорной практике используется два метода оценки ликвидности: посредством коэффициентов и на основе потока денежной наличности. Основу метода коэффициентов составляют оценочные показатели ликвидности, установленные Банком России [2]. Официально Банком России утверждены три обязательных норматива ликвидности (Н2, Н3, Н4), характеристики представлены в табл. 3.

Таблица 3

Обязательные нормативы ликвидности банков [3]

|

Показатель |

Влияние |

Критерий |

|

Норматив мгновенной ликвидности банка (Н2) |

регулирует риск потери банком ликвидности в течение одного операционного дня |

Минимальное значение показателя 15 % |

|

Норматив текущей ликвидности банка (Н3) |

регулирует риск потери банком ликвидности в течение ближайших к дате расчета норматива 30 календарных дней |

Минимальное значение показателя 50 % |

|

Норматив долгосрочной ликвидности банка (Н4) |

регулирует риск потери банком ликвидности в результате размещения средств в долгосрочные активы |

Максимальное значение показателя 120 % |

Наряду с государственным регулированием ликвидности банков посредством установления экономических нормативов в России развивается оценка ликвидности на основе рассчитываемой ликвидной позиции: общей и в разрезе разных валют. При данном методе ликвидность понимается как поток (при методе коэффициентов – как запас).

Ликвидная позиция банка отражает соотношение его денежных требований и обязательств за определенный период. Если за период (к определенной дате) требования к клиентам (активы) превысят обязательства банка, будет иметь место излишек ликвидности, если обязательства, означающие отток денежных средств, превышают требования (поступления) – недостаток ликвидности.

V этап. Выработка рекомендаций для дальнейшего управления ликвидностью. По результатам работы банка по вышеописанным этапам осуществляется разработка политики банка в области управления разными видами ликвидности. На практике в каждом банке необходимо сконструировать цельную систему, механизм управления ликвидностью, учитывающий особенности бизнеса данного банка.

При условии сохранения стабильных показателей качества активов, нормативов ликвидности и увеличении капитальной достаточности любой банк может обеспечить себя запасом прочности, позволяющей противостоять макроэкономической нестабильности.

Рецензенты:

Князева Е.Г., д.э.н., профессор, заведующая кафедрой страхования, ФГАОУ ВПО «Уральского федерального университета имени первого Президента России Б.Н. Ельцина», г. Екатеринбург;

Юзвович Л.И., д.э.н., профессор кафедры страхования, ФГАОУ ВПО «Уральского федерального университета имени первого Президента России Б.Н. Ельцина», г. Екатеринбург.

Работа поступила в редакцию 19.07.2013.

Библиографическая ссылка

Мокеева Н.Н., Фомичёва О.В. ЭМПИРИЧЕСКИЙ АНАЛИЗ ЛИКВИДНОСТИ КОММЕРЧЕСКОГО БАНКА // Фундаментальные исследования. 2013. № 10-2. С. 378-382;URL: https://fundamental-research.ru/ru/article/view?id=32288 (дата обращения: 21.02.2026).