Совершенствование управления процессами формирования и использованием основного капитала стало в настоящей момент одной из наиболее значимых проблем экономической политики вообще и промышленной политики в особенности. Это связано с ролью основного капитала в производственно-технологическом потенциале промышленности, его влиянием на экономический прогресс страны в целом.

Наиболее серьезными проблемами развития российской промышленности с точки зрения обеспечения ее конкурентоспособности в средне- и долгосрочной перспективе являются моральный и физический износ значительной части основного капитала практически во всех отраслях экономики страны и низкие темпы их обновления.

Анализ структуры инвестиций в основной капитал [5] показывает, что их основная доля приходится на добывающие отрасли, а в наиболее проблемных отраслях, ориентированных на внутренний рынок (электроэнергетика, машиностроение, связь и т.д.), отмечается достаточно низкий уровень инвестирования, что вместе с существующим высоким износом не дает им возможности для нормального развития.

Для повышения инвестиционной привлекательности российской промышленности и качественной структуры капитальных вложений предприятий необходимо совершенствовать подходы к оценке эффективности инвестиций.

В настоящее время существует множество методов оценки эффективности инвестиционных проектов, которые основаны на использовании различных экономических показателей, таких, например, как срок окупаемости (PP), норма прибыли (ARR), чистая приведенная стоимость (NPV), дисконтированная окупаемость (DPP), внутренняя норма доходности (IRR), коэффициент рентабельности (PI) и др. [2, 4]. Каждому из разработанных методов присущи свои достоинства и недостатки при оценке эффективности инвестиций. Среди них есть такие методы, которые учитывают факторы времени и риска получения потока денежных средств. Попытка одновременного использования нескольких методов с целью принятия правильного инвестиционного решения часто дает неоднозначный результат. В ряде случаев принимаются те инвестиционные проекты, которые не следовало бы реализовывать, и отвергаются те из них, которые могли бы улучшить как состояние и использование основного капитала, так и финансово-хозяйственное положение предприятия.

Оценивая существующие методы определения эффективности капитальных вложений [1], можно констатировать, что основной недостаток их использования связан с отсутствием механизма учета состояния и использования средств труда, а выбор наиболее предпочтительного из них носит, главным образом, субъективный характер. В связи с этим совершенствование подходов к оценке эффективности инвестиционных вложений в основной капитал является важной задачей управления процессом воспроизводства средств труда.

По нашему мнению, основным направлением совершенствования подхода к оценке эффективности инвестиционных вложений в основной капитал является разработка интегрального критерия, не только объединяющего все достоинства существующих методов, но и учитывающего состояние и использование средств труда.

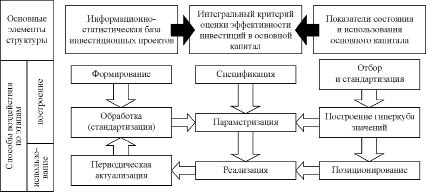

Для разработки интегрального критерия предлагается построить экономико-математическую модель интегральной оценки эффективности инвестиций в основной капитал. Идеологию построения и использования интегрального критерия представим на схеме (рис. 1).

Рис. 1. Схема идеологии построения и использования интегрального критерия оценки эффективности инвестиционных вложений в основной капитал

Идеологическая структура построения и использования интегрального критерия включает три основных элемента:

‒ информационно-статистическую базу инвестиционных проектов;

‒ интегральный критерий оценки эффективности инвестиционных вложений в основной капитал;

‒ показатели состояния и использования основного капитала.

Каждый элемент идеологической структуры подвергается различным способам воздействия с целью построения и использования интегрального критерия.

Формирование информационно-статистической базы предусматривает накопление экономической информации об инвестиционных проектах, ранее реализованных на предприятии или в целом по отрасли. В качестве такой экономической информации предлагается использовать данные инвестиционных проектов о сроках окупаемости, нормах прибыли, чистых приведенных стоимостях, дисконтированных окупаемостях, внутренних нормах доходности, коэффициентах рентабельности и др. Следует отметить, что информация, представленная в базе, должна носить массовый характер. Это позволит построить адекватную модель интегрального критерия оценки эффективности инвестиционных вложений в основной капитал.

Значения различных показателей эффективности ранее реализованных инвестиционных проектов, представленные в информационно-статистической базе, во-первых, имеют различную размерность (доля, год, рубль и т.д.), а, во-вторых, изменяются в различных направлениях при повышении эффективности инвестиций. Одни из них увеличиваются в результате повышения эффективности инвестиционных проектов, например, чистая приведенная стоимость, индекс рентабельности, а другие - уменьшаются, например, срок окупаемости. Поэтому для построения модели интегрального критерия рекомендуется осуществить обработку данных информационно-статистической базы путем их стандартизации. Это позволит привести всю разнородную экономическую информацию об эффективности инвестиционных проектов к соизмеримому виду.

Следует отметить, что стандартизированные показатели имеют нулевое среднее значение, а соответствующее им среднее квадратическое отклонение равно единице.

Для динамического учета изменений, происходящих на предприятии и во внешней среде, данные информационно-статистической базы необходимо периодически актуализировать. Актуализацию информации предлагается осуществлять путем добавления данных о вновь принятых к реализации инвестиционных проектах. Поступившая информация также должна подвергнуться обработке, т.е. стандартизации значений экономических показателей эффективности инвестиционных проектов.

Таким образом, сформированные, актуализированные и специальным способом обработанные данные об инвестиционных проектах выступают в качестве информационно-статистической базы, используемой для построения интегрального критерия эффективности инвестиций в основной капитал.

По нашему мнению, сам по себе интегральный критерий может представлять немногим больший интерес, чем отдельно взятый показатель эффективности инвестиционных вложений в основной капитал. Однако если при его построении учитывать состояние и использование средств труда, то это позволит сформировать экономико-математическую модель, применение которой обеспечит приток инвестиций, повышающих эффективность эксплуатации основного капитала. Для того чтобы результаты моделирования с помощью интегрального критерия отражали особенности эксплуатации средств труда, следует осуществить ряд действий.

Во-первых, большое внимание необходимо уделить отбору показателей состояния и использования основного капитала. Количество и состав показателей должен определяться, с одной стороны, полнотой охвата особенностей эксплуатации средств труда, а с другой стороны, практической значимостью формируемой модели. Нашей рекомендацией является использование двух или трех показателей состояния и эффективности основного капитала. Увеличение количества учитываемых показателей существенно затруднит построение экономико-математической модели интегрального критерия. Для полноты охвата особенностей эксплуатации средств труда, по нашему мнению, следует выбирать относительные показатели состояния и эффективности использования средств труда, например, такие, как фондоотдача, фондовооруженность, коэффициент износа. После отбора показателей состояния и использования основного капитала требуется их стандартизация.

Следует отметить, что выбор показателей состояния и эффективности использования основного капитала должен основываться на отсутствии мультиколлинеарности между ними. Под мультиколлинеарностью понимают тесную корреляционную связь между двумя и более факторными признаками. В этом случае реальные экономические взаимосвязи отражаются неадекватно. Поэтому отсутствие корреляционной связи между показателями состояния и эффективности использования основного капитала является условием их выбора.

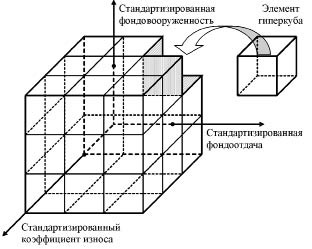

Во-вторых, после определения числа и состава показателей состояния и использования основного капитала необходимо образовать гиперкуб их стандартизированных значений. В теории кластерного анализа под гиперкубом стандартизированных значений понимается «совокупность точек, лежащих на расстоянии не больше, чем «» от некоторого «центра тяжести» в m-мерном пространстве» [3]. Например, гиперкуб стандартизированных значений для трех показателей состояния и использования основного капитала имеет вид, представленный на рис. 2.

Рис. 2. Гиперкуб стандартизированных значений для трех показателей состояния

и использования основного капитала

Представленный на рис. 2 гиперкуб предусматривает образование трех интервалов стандартизированных значений для каждого из трех показателей состояния и использования основного капитала. В этом случае получается трехмерный куб, состоящий из двадцати семи элементов. Каждый элемент гиперкуба соответствует одной из возможных позиций предприятия по отношению к интервалам стандартизированных значений показателей состояния и использования основного капитала. В каждый момент времени предприятие может находиться только в одном элементе гиперкуба стандартизированных значений показателей состояния и использования основного капитала. Необходимо обратить внимание на то, что ряд элементов гиперкуба являются недостижимыми для предприятия. Так, например, невозможна ситуация, при которой существенная изношенность основного капитала предприятия сопряжена с высоким уровнем фондоотдачи или фондовооруженности. Следует отметить, что для перехода из одного элемента гиперкуба стандартизированных значений показателей в другой элемент гиперкуба предприятию необходимо осуществлять только те инвестиционные проекты, которые удовлетворяют интегральному критерию, построенному для этого элемента гиперкуба стандартизированных значений отобранных показателей. Для скорейшего достижения требуемого результата рекомендуется осуществлять переход между смежными элементами гиперкуба.

В-третьих, необходимо осуществить позиционирование предприятия в пространстве гиперкуба стандартизированных значений отобранных показателей состояния и использования основного капитала. Это позволит определить элемент гиперкуба, соответствующий положению предприятия, а также доступные смежные элементы гиперкуба. Такое позиционирование предприятия дает возможность формировать модели интегрального критерия оценки эффективности инвестиционных вложений в основной капитал только для интересующих элементов гиперкуба и исключает необходимость их построения для всех элементов гиперкуба, что существенно снижает трудоемкость аналитических расчетов.

Для построения и использования интегрального критерия оценки эффективности инвестиционных вложений в основной капитал предлагается осуществить такие действия, как спецификацию, параметризацию и реализацию.

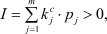

Спецификация интегрального критерия предусматривает выбор его формы. Это может быть аддитивная, мультипликативная или аддитивно-мультипликативная форма. В результате анализа основных свойств и возможностей математического ожидания (средней величины) рекомендуется интегральный критерий представить в его форме:

где m - количество показателей эффективности инвестиционного проекта, используемых в интегральном критерии;  - стандартизированное значение j-го показателя эффективности инвестиционного проекта; pj - значимость (вес) j-го показателя эффективности инвестиционного проекта.

- стандартизированное значение j-го показателя эффективности инвестиционного проекта; pj - значимость (вес) j-го показателя эффективности инвестиционного проекта.

Установив форму интегрального критерия в рамках осуществления его спецификации, следует уточнить состав стандартизированных показателей эффективности инвестиционных проектов для каждого интересующего элемента гиперкуба стандартизированных значений показателей состояния и использования основного капитала, выбранного в результате проведения позиционирования предприятия. Каждый интегральный критерий должен включать только те стандартизированные показатели эффективности инвестиций, для которых значения частных коэффициентов корреляции соответствуют интервалам стандартизированных значений рассматриваемого элемента гиперкуба.

В результате проведения спецификации для каждого показателя эффективности инвестиционных проектов рассчитываются три координаты, определяющие его попадание в тот или иной элемент гиперкуба или, другими словами, устанавливается структура интегрального критерия для каждого интересующего элемента гиперкуба.

Для параметризации интегрального критерия необходимо определить значимость (вес) соответствующего показателя эффективности инвестиционных проектов, входящего в его состав. Математическим аппаратом параметризации интегрального критерия является корреляционный анализ.

Таким образом, вышеизложенный материал может быть использован для построения одной или нескольких моделей интегрального критерия оценки эффективности инвестиционных вложений в основной капитал, каждая из которых соответствует текущим значениям показателей состояния и использования основного капитала или значениям, которые предприятие стремится достичь.

Реализация моделей предусматривает оценку каждого инвестиционного проекта, предложенного для осуществления, на основе интегрального критерия. Инвестиционный проект принимается к выполнению, если требования интегрального критерия выполняются, в противном случае инвестиционный проект отвергается. Все выполненные инвестиционные проекты, в зависимости от реализуемой модели, либо обеспечат неизменность существующих значений показателей состояния и использования основного капитала, либо приведут к их улучшению.

Список литературы

- Бирман Г. Капиталовложения. Экономический анализ инвестиционных проектов: учебник для вузов / пер. с англ.; под ред. Л.П. Белых. - М.: Юнити, 2003. - 631 с.

- Брейли Р., Майерс С. Принципы корпоративных финансов: пер. с англ. - М.: ЗАО «Олимп-Бизнес», 1997. - 1120 с.

- Мандель И.Д. Кластерный анализ. - М.: Финансы и статистика, 1988. - 176 с.

- Стоянова Е.С. Финансовый менеджмент: теория и практика: учебник / под ред. Е.С. Стояновой. - 5-е изд., перераб. и доп.- М.: Изд-во «Перспектива», 2006. - 656 с.

- Хлынин Э.В. Управление процессом воспроизводства основного капитала: теория и методология: монография. - Тула: Изд-во ТулГУ, 2009. - 143 с.

Рецензенты:

Тихобаев В.М., д.э.н., профессор, Международная академия бизнеса и управления (Тульский филиал), г. Тула;

Поляков В.А., д.э.н., доцент, зав. кафедрой «Экономика, менеджмент и маркетинг» Всероссийского заочного финансово-экономического института (филиал ВЗФЭИ), г. Тула.

Работа поступила в редакцию 22.02.2011.

Библиографическая ссылка

Хлынин Э.В., Хорошилова Е.И. СОВРЕМЕННЫЕ ПОДХОДЫ К ОЦЕНКЕ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННЫХ ВЛОЖЕНИЙ В ОСНОВНОЙ КАПИТАЛ // Фундаментальные исследования. 2011. № 8-1. С. 239-243;URL: https://fundamental-research.ru/ru/article/view?id=26823 (дата обращения: 12.03.2026).