Роль потребительского кредитования в процессе развития сбалансированной рыночной экономики сложно переоценить. Потребительский кредит выступает в качестве инструмента прямого воздействия на объемы совокупного спроса, а следовательно, способен стать не только источником расширения возможностей домашних хозяйств по наиболее полному удовлетворению потребностей, но и способом гармонизации макроэкономических процессов, позволяющим экономике приблизиться к достижению равновесного состояния [1, 2]. Столь высокая значимость данного финансового инструмента заставляет более глубоко и всесторонне подойти к анализу факторов, определяющих его доступность. Вопрос выявления факторов влияния на стоимость потребительского кредитования является не новым, существует множество зарубежных и российских работ, посвященных этой тематике. Однако придется признать, что в большей части имеющихся трудов отражена эмпирическая проверка воздействия классического набора факторов, охарактеризованных в учебной литературе по вопросам кредитования. Не умаляя важности проводимых исследований, хотелось бы отметить насущную потребность в анализе новых аспектов причинно-следственного воздействия на стоимость потребительского кредита. Рыночная экономика – весьма динамичная модель, в ходе развития которой наблюдается усложнение системы взаимодействия между хозяйствующими субъектами, что не может не сказаться на изменении способов принятиях решений, расширении линейки инструментов верификации данных, выступающих в качестве фундамента для совершения экономического выбора. Как результат, современные хозяйствующие субъекты подходят к оценке стоимости финансовых инструментов несколько иначе, чем экономические акторы, например, в середине прошлого столетия, все это, несомненно, требует более детального изучения.

Цель исследования – выявление факторов воздействия на стоимость потребительского кредитования в условиях становления и развития информационной экономики, что находит отражение не только в форме появления новых способов сбора и обработки информации о заемщике, но и в совершенно иных подходах к принятию решений хозяйствующими субъектами денежного рынка.

Материалы и методы исследования

Статья написана с использованием традиционного инструментария формальной логики. Особое внимание уделяется применению каузального метода, позволяющего построить длинные причинно-следственные цепочки явлений и событий экономической жизни. Методологической базой исследования послужили также функциональный и системный подходы, что дало возможность на теоретическом уровне порассуждать об изменении системы факторов воздействия на стоимость потребительского кредитования.

Информационную базу исследования составили данные и материалы Центрального банка Российской Федерации, Ассоциации региональных банков, Ассоциации банков России, Росстата, Аналитического кредитно-рейтингового агентства (АКРА), сведения с сайтов российских кредитных организаций.

Результаты исследования и их обсуждение

При выборе банка с целью потребительского кредитования анализ начинается с оценки уровня процентной ставки, которую банк может предложить, поэтому важно понимать, какие факторы могут оказывать воздействие на цену кредита.

В первую очередь, стоит остановиться на анализе внутренних факторов, именно о них в основном и говорят, когда речь заходит о стоимости кредита. Среди них возможности самого банка, определяемые его финансово-экономическим состоянием, качественные характеристики предлагаемых кредитной организацией финансовых продуктов, уровень благонадежности заемщика, определяемый его склонностью к оппортунистическому поведению.

Размер конечной ставки, по которой банк выдаст кредит, определяет он сам, и это часто зависит от установленной им стратегии. Например, если коммерческий банк стремится к увеличению своего кредитного портфеля, то он будет снижать ставку, или, наоборот, если делает акцент на депозитах, тогда ставки по кредитам будут выше.

Факторами, влияющими на решение банка, выступают сумма и срок кредита. Чаще всего, чем больше срок, тем ниже процентная ставка. Так, долгосрочный крупный кредит с большей вероятностью банк выдаст под низкий процент, чем небольшой и краткосрочный. Это связано с тем, что, чем больше срок и сумма кредитования, тем выше будет процент переплаты, а значит, банк заработает большую прибыль. Небольшие краткосрочные кредиты менее интересны банкам в плане приобретения прибыли, поэтому процентная ставка по ним выше [3].

Не стоит забывать и о качественных характеристиках заемщика, например его возрасте. Согласно исследованиям, проведенным Банком России, наибольшее количество кредитов предоставляют гражданам в возрасте от 30 до 40 лет (40% от всей задолженности по кредитам в России) [4]. Именно эта возрастная категория заемщиков наиболее предпочтительна для банков. Чаще всего они имеют постоянную работу, которая приносит им стабильный доход, и высокий уровень ответственности по возврату кредита. Однако при проведении анализа банк обращает внимание на наличие или отсутствие иждивенцев у данной категории людей. Наличие иждивенцев влияет на платежеспособность, а значит, банк может увеличить размер ставки и предложить не такие выгодные условия, учитывая данную нагрузку и риск. Отдавая предпочтение категории заемщиков среднего возраста, многие банки формируют льготные программы кредитования для молодежи и пенсионеров.

Важной причиной, которая влияет на величину процентной ставки по кредиту, выступает наличие зарплатной карты или карты, на которую поступают пенсионные зачисления. По данным ПАО Сбербанк, заемщик, владеющий зарплатной или пенсионной картой банка, может претендовать на снижение процентной ставки по некоторым видам кредита на величину до 1–2 процентных пунктов [5]. Это объясняется тем, что, во-первых, банку выгодно наращивать количество клиентов зарплатного проекта. Держатель карты платит за годовое обслуживание, что является доходом банка. Во-вторых, банк имеет возможность провести быстрый анализ платежеспособности, а следовательно, издержки на процедуру скоринга снижаются, увеличивается скорость принятия решения о возможности кредитования.

Если клиент не является зарплатным клиентом банка, в котором собирается брать кредит, то его процентная ставка будет немного выше. Оценка заемщика требует детального анализа его кредитного качества. «Любимчиками» банков являются клиенты с наивысшим кредитным качеством. Как правило, они могут претендовать на наименьшую процентную ставку по кредиту.

Фактором принятия решения банка об уровне процентной ставки является кредитная история клиента. Она может быть положительной, отрицательной, или клиент может не иметь кредитной истории. Кредитная история – документ, который характеризует платежную дисциплину человека и показывает, какие кредиты он брал в течение последних 10 лет и насколько своевременно, полно их выплачивал. При анализе кредитной истории банк может предложить более высокую процентную ставку или совсем отказать в выдаче, если у клиента имеются просроченные обязательства или высокая кредитная нагрузка. Поэтому наличие хорошей кредитной истории является одним из ключевых моментов, положительно влияющим на принятие решения о цене кредита, как, впрочем, и наличие невысокой долговой нагрузки. Данный показатель, характеризующий долю доходов заемщика, которую он тратит на кредитные выплаты, стал широко применяться при оценке заемщиков с 1 октября 2019 года.

На процент по кредиту влияет размер обеспечения: чем он больше, тем ниже цена кредита. Фактором, оказывающим влияние на процентную ставку, выступает наличие или отсутствие страховки. Если клиент при оформлении потребительского кредита соглашается на страхование жизни и здоровья, то уровень процентной ставки снижается. Это объясняется тем, что банк получает прибыль при продаже полиса страхования, а также тем, что при наступлении страхового случая банк не окажется без выплат по кредиту.

Рассмотренные выше факторы влияния на цену кредита оцениваются банком во всей их совокупности, крупные участники банковского рынка при принятии решения о выдаче кредита часто применяют клиентоцентрированный подход, то есть не механически подходят к предложению конкретного финансового продукта и анализу платежеспособности заемщика, а с учетом его интересов и потребностей.

Цена кредита во многом зависит не только от конкретных характеристик финансового продукта, состояния банка и заемщика, но и от внешних факторов, которые воздействуют на банковскую деятельность, да и в целом на экономическую ситуацию в стране.

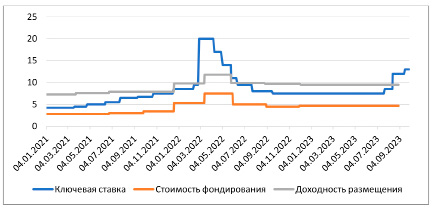

Рис. 1. Динамика ключевой ставки и доходности размещения, в % Источник: составлено автором по данным [6]

Бенчмарком рынка кредитования, в том числе и потребительского, выступает ключевая ставка Банка России – минимальный процент, под который мегарегулятор кредитует коммерческие банки. Степень корреляции является очень существенной, визуально ее можно наблюдать, если совместить график динамики ключевой ставки с доходностью размещения ликвидности банками (рис. 1).

График рыночной ставки по кредитам непрерывно следует за изменениями ключевой ставки, которые во многом определяются инфляционными процессами. Ведь ключевая ставка выступает в качестве наиболее эффективного инструмента политики по таргетированию инфляции.

На примере ПАО Сбербанк можно наблюдать, насколько быстро банковская система реагирует на изменение ключевой ставки. Проанализировав небольшой временной диапазон резкого скачка ключевой ставки до 20% в конце февраля 2022 года, видим, что решение о повышении ключевой ставки было принято 28 февраля, а уже 1 марта ПАО Сбербанк повысило ставки по потребительским кредитам с 6,9% (данная ставка устанавливалась на первый месяц для клиентов с подпиской «СберПрайм+») до 21,9%. Значение максимальной ставки выросло с 21,7% до 29,9%, до 1 марта кредит на обычных условиях выдавали по ставке от 12,9% [7].

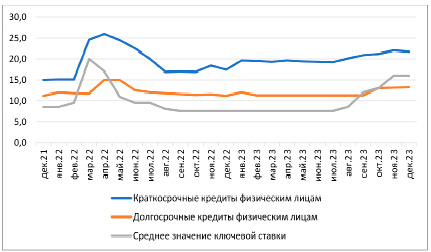

Во временном разрезе степень корреляции банковских ставок по потребительским кредитам и ключевой ставки несколько снижается. Ставки до года и цена долгосрочного кредитования по-разному реагируют на изменение финансового бенчмарка. Краткосрочные кредиты более чувствительны к изменениям макропараметра, в то время как долгосрочные демонстрируют временной лаг запаздывания и меньшую степень корреляции с изменениями ключевой ставки (рис. 2). Это во многом объясняется тем, что в долгосрочном временном диапазоне на изменение процентной ставки влияют и другие макропараметры, среди них: уровень конкуренции в банковской среде, изменения в размерах и структуре доходов населения, уровне безработице, уровне кредитных рисков и др.

К сожалению, придется признать, что в начале 2024 года банки все еще «отыгрывают» декабрьское повышение ключевой ставки, поэтому про снижение ставок по потребительским кредитам в краткосрочной перспективе придется забыть.

В четвертом квартале 2023 года мегарегулятор нарастил величину макропруденциальных лимитов по кредитам наличными и кредитным картам для заемщиков с высоким показателем долговой нагрузки, что также обеспечит высокий уровень стоимости потребительского кредитования.

Рис. 2. Динамика процентных ставок по кредитам физических лиц, в % Источник: составлено автором поданным [8]

Существенно будет ограничена возможность по кредитованию для лиц, доля на выплаты по кредитам в общем доходе которых превысит 80%. Они могут претендовать на получение банковского потребительского кредита в размере 5% от общего портфеля выдачи банком за квартал. Для граждан с долговой нагрузкой в диапазоне 50–80% от дохода макропруденциальный лимит будет составлять 25%. Лимит по кредитным картам уменьшится в 2 раза и составит 10% от общего портфеля выдачи [9]. Все эти ужесточения свидетельствуют о том, что кредиты для многих клиентов станут менее доступными и более дорогими.

По мнению экспертов, ожидать смягчения монетарной политики стоит лишь во второй половине 2024 года, и то при условии, что не случится никаких непредвиденных неприятных обстоятельств. Дорогой потребительский кредит отразится на объемах кредитования, их рост в 2024 году замедлится до 12–15% против 25,5% в 2023 году [10].

Изменение ключевой ставки не единственный фактор внешнего воздействия на банковские процентные ставки; уровень располагаемого дохода, темпы инфляции, величина денежной массы, уровень безработицы, валютный курс и многие другие макропараметры способны оказывать влияние на изменение стоимости кредита [11, 12]. Не стоит забывать и о санкционном давлении на российскую экономику и банковский сектор в том числе, что также сказалось на величине ставок.

В последнее время в экономической литературе наряду с анализом традиционных рассмотренных выше факторов внутреннего и внешнего воздействия стали изучаться новые, ранее не затрагиваемые в работах исследователей детерминанты, «зарождение» которых в качестве силы влияния во многом обусловлено становлением нового этапа социально-экономического развития, а именно информационной экономики.

Санкционное давление можно рассматривать не только как фактор экономического воздействия, но и как инструмент психологической атаки на банковский рынок. По мнению Е.А. Федорова, Л.Е. Хрустовой, И.С. Демина, тональность новостного фона о нарастающем числе антироссийских санкций оказывает существенное воздействие на спрос и предложение денег, что не может не отразиться на стоимости потребительского кредита. Построенная ими модель векторной авторегрессии и функция импульсного отклика подтвердили, что кредитная ставка для физических лиц зависит как от традиционных экономических факторов (норматива обязательств перед физическими лицами в валюте; размера денежной массы М2; задолженности физических лиц по кредитам; среднедушевых доходов населения; динамики ставки LIBOR; величины активов и собственного капитала кредитной организации), так и, скорее, отражающих психологический характер воздействия на стоимость кредита (санкционный индекс и число новостных текстов, включающих упоминания о России в зарубежных СМИ). Степень влияния тональности информации о санкциях, конечно, не столь существенна, как традиционных экономических факторов, но значима. Так, по расчетам авторов, чистая тональность новостей в пике достигает 3,4% дисперсии ставки [13].

Анализ влияния СМИ на модели поведения хозяйствующих субъектов на финансовых рынках набирает обороты с 2000-х годов. К. Сурме, Т. Прейс, Г. Стайнли, Г. Моат, Е.А. Федорова, А.Ю. Рогов, В.А. Ключников подтверждают высокую роль действий по созданию определенного информационного фона в процессе формирования уровня доходности финансовых инструментов [14, 15]. Информация на современном этапе становится не только инструментом по наращиванию конкурентных преимуществ кредитных организаций, но и самостоятельным фактором, определяющим стоимость финансовых продуктов и услуг.

Заключение

Важнейшим атрибутом рыночной экономики является развитая потребительская система кредитования. Потребительский кредит выступает в качестве источника расширения возможностей населения по удовлетворению собственных потребностей, инструмента балансировки неравновесных состояний экономики, то есть играет весьма важную роль в обеспечении функционирования рыночных отношений на достаточно высоком уровне их развития. Внимание авторов к воздействию факторов, детерминирующих стоимость заемных средств, приковано с момента интенсивного развития кредитных структур. Однако в последнее время наряду с внутренними факторами, характеризующими финансовые возможности самого банка, качественные черты банковских продуктов и заемщиков, и внешними детерминантами, отражающими текущее состояние экономики в целом, ученые все больше внимания стали уделять новым силам, например информационному фону, который теряет свою нейтральность в условиях становления и развития информационной экономики.

Расширение линейки факторов воздействия на процентные ставки потребительского кредитования является объективным отражением процесса усложнения финансовых отношений, когда развитие в основном инструментальной составляющей нашей жизни (речь идет о повсеместном внедрении информационных технологий) позволяет иначе не только аккумулировать и перерабатывать информацию (что сказывается, например, на совершенствовании процедуры скоринга), но и иначе ее воспринимать. Информационный фон выступает в качестве самостоятельной силы воздействия на сознание потребителей финансовых услуг, в структуре принятия решений которых произошли существенные изменения; их предпочтения к определяющему экономический выбор инструменту в форме эмоционально окрашенного новостного фона становятся все более ярко выраженными, энергозатратные логические операции по анализу экономических показателей вытесняются эмоциональным восприятием событий. Оценочные суждения по поводу изменения структуры принятия решений неуместны, это просто констатация факта, а именно того, что при определении величины и последующей динамики процентной ставки кредита требуется учитывать не только традиционные показатели, затрагивающие качественные характеристики финансового продукта, банка, его клиента-заемщика, макропараметры развития экономики в целом и банковского сегмента в частности, но и вовсе не нейтральный по своей природе информационный фон.