В настоящее время вопрос минимизации рисков при взаимодействии с потенциальными клиентами является актуальной и важной темой для представителей бизнес-сообществ: как собственников фирм, так и наемных менеджеров. Проявление должной осмотрительности при заключении договора – это важная часть работы бизнеса, благодаря которой появляется возможность на раннем этапе обезопасить компанию от финансовых потерь и сотрудничества с ненадежными организациями [1].

Целью настоящего исследования является разработка методических и практико-ориентированных аспектов оценки риска работы организации с потенциальным контрагентом на основе переосмысления существующих подходов, их дополнения в соответствии с требованиями текущего времени.

Материалы и методы исследования

Информационной базой для написания настоящей работы послужили нормативно-законодательные акты [2, 3], учебно-методические [4–6], периодические издания по финансовому анализу и управлению рисками [7, 8]. Разработанная методика основана на подходах и предлагаемых принципах оценки рисков при взаимодействии с контрагентами, изложенных в работах таких авторов, как Е.Н. Шатина, С.В. Козменкова, Э.Б. Фролова [1], А.Е. Богданова [9], Г.С. Клычова, А.Р. Закирова, З.З. Хамидуллин [10].

В качестве материала для апробации предложенных методов использованы финансовая отчетность строительной компании ООО «Термит» за 2020–2022 гг., данные Росстата об индексе потребительских цен.

В работе применяются общенаучные методы проведения исследований: системный, метод сравнительного анализа, метод экспертных оценок и др. Широко используется математический инструментарий: коэффициентный, балансовый, экономико-статистический методы.

Результаты исследования и их обсуждение

В отраслях, подразумевающих взаимодействие с контрагентами, особое внимание следует уделять порядку сотрудничества с заказчиками, поскольку это напрямую влияет на результаты деятельности компаний. Данная тематика изучалась многими отечественными авторами. В частности, Д.Л. Скипин, Э.Э. Дмитриева, Е.С. Макарова предлагали в рамках подхода к снижению рисков взаимоотношений с недобросовестными контрагентами сформировать юридический отдел и службу экономической безопасности, внедрить систему проверки транзакций, электронный документооборот и использование сервисов проверки контрагентов [11]. В.Ю. Сутягин выделял такой способ, как создание стандартов оценки покупателей [7]. Такие авторы, как Н.В. Бондарчук, Ф.П. Харитонов, также предлагали применять интернет-ресурсы для проверки заказчиков, изучать ключевые характеристики их финансово-хозяйственной деятельности, выявлять существование возможной негативной информации о контрагентах во внешней среде [12]. Исследователь Е.И. Добрыянова классифицировала риски на группы и предложила меры по их минимизации в зависимости от класса риска, такие как: формирование системы защиты информации, системы мотивации сотрудников, работающих с контрагентами, переход на электронный документооборот [13].

Тем не менее, описанные работы содержат в большой степени теоретические аспекты работы с рисками, в то время как настоящее исследование предлагает балльную методику оценки риска, эффективность которой подтверждается альтернативным расчетом влияния падения покупательной способности денежной единицы на реальную стоимость долга.

В настоящее время существуют различные ресурсы, позволяющие проверить контрагента. Самыми распространенными из них являются сервис ФНС России «Прозрачный бизнес», сервис Сбербанка «Сбер КОРУС», онлайн-сервисы проверки рисков организаций СПАРК, проверка контрагента от СБИС, СКБ Контур, Rusprofile. В настоящее время данные сервисы активно развиваются, появляются новые платформы в помощь бизнесу. Однако бесплатные сервисы дают возможность изучить общую информацию о потенциальном контрагенте и не позволяют в полной мере оценить целесообразность заключения договора с ним. Платные ресурсы предоставляют больший функционал для оценки рисков, но требуют дополнительных затрат, которые могут быть нерентабельны для малого и среднего бизнеса. По этой причине авторы разработали собственную методику, которая позволит рассмотреть совокупность аспектов для принятия решения о работе с контрагентом и не потребует привлечения дополнительных инвестиций на приобретение подписок сторонних сервисов.

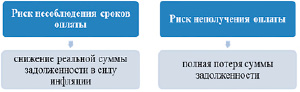

Предлагаем определить потенциальные риски, которые могут возникнуть в процессе сотрудничества с контрагентом, а именно в части расчетов. Выделим два вида риска, возможных к возникновению (рис. 1).

Рис. 1. Риски, возникающие при расчетах с заказчиками Источник: составлено авторами

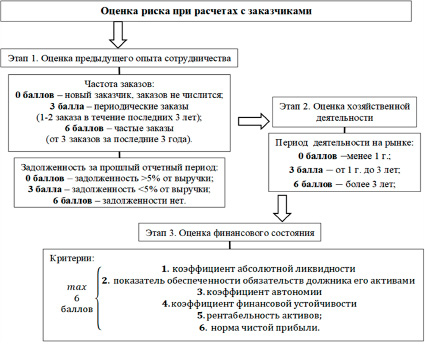

Рис. 2. Методика оценки риска при расчетах с заказчиками Источник: составлено авторами

Прежде чем работать с риском, необходимо установить уровень существенности и определить, какие суммы будут попадать под проверку.

В ходе анализа заказов, рассмотренных на примере ООО «Термит» на протяжении 2020–2022 гг., было выявлено, что в основном компания берет крупные заказы (составляющие, как правило, порядка 20% выручки в итоге). Наименьший заказ, зафиксированный в 2020 г., составил 5% от выручки. Будем считать, что, если сумма заказа менее 5% от планируемой выручки компании, данный заказ несущественен, в противном случае необходимо оценить риски.

Оценку риска предлагаем проводить при помощи балльной методики (рис. 2).

На первом этапе необходимо оценить опыт предыдущего сотрудничества с заказчиками: частоту заказов и наличие задолженности.

Выполнение работ для новых клиентов более рискованно для компании, поскольку нет возможности оценить их платежную дисциплину и вклад в выручку организации, поэтому им присваивается 0 баллов по критерию количества заказов. Периодические заказы предполагают обращение за выполнением работ не так часто (1–2 раза за последние 3 года). Это группа заказчиков, с которыми имеется опыт взаимодействия, но он не носит характер постоянного сотрудничества. Несмотря на это, данные заказчики более значимы для компании и вызывают больше доверия, нежели новые, поэтому им присваиваются 3 балла. Максимальный балл зарабатывают те компании, число заказов которых составляет 3 и более за три последних отчетных периода. Данные клиенты необходимы организации, поскольку представляют наибольшую ценность ввиду обеспечения стабильного получения дохода. Количество заказов для отнесения клиента к той или иной группе было установлено на основе анализа ОСВ по счету 62 за 2020–2022 гг.

Далее оценим наличие задолженности заказчиков. Наименьший балл присваивается тем контрагентам, доля задолженности которых превышает 5% от выручки. Средняя задолженность компании составляет около 1 млн руб. на протяжении последних трех лет, что составляет порядка 5% выручки. Полагаем, что задолженность свыше данного значения – отклонение от нормы и представляет для компании серьезные риски при заключении договора с контрагентом, поэтому им присваивается оценка 0 баллов. Наличие задолженности менее 5% также представляет для компании определенные сомнения, связанные с погашением заказчиком своих обязательств, однако величина не так существенна, поэтому по данному критерию ставится оценка 3 балла. Если за прошлый отчетный период заказчик не имеет задолженности, считаем, что риск минимальный, и присваиваем максимальный балл – 6. Также максимальный балл получит новый заказчик, поскольку не имеет задолженности ввиду отсутствия сотрудничества с компанией. По мнению авторов, это позволит компенсировать полученную оценку 0 баллов по первому критерию и не занизить общий результат, поскольку нет абсолютной уверенности в том, что выполнение заказа для нового контрагента более рискованно, чем для старого.

Второй этап подразумевает оценку хозяйственной деятельности, а именно периода работы заказчика на рынке. Считается [9], что в первый год компания не успевает достичь достаточного уровня финансовой устойчивости и платежеспособности, поэтому есть риски, связанные с поступлением оплаты от контрагента, и по данному параметру выставляется оценка 0 баллов. Ожидается, что деятельность заказчика на рынке от 1 года до 3 лет характеризуется большей стабильностью, и потому присваиваем ему 3 балла. Максимальный балл получают компании, осуществляющие деятельность на рынке более 3 лет, – считаем, что к этому моменту организация имеет достаточно ресурсов и отличается наибольшей устойчивостью по сравнению с другими рассмотренными.

Заключительный этап – оценка финансового состояния. Предлагаем произвести расчет показателей, представленных ниже (табл. 1).

При сопоставлении рассчитанных по отчетности должника коэффициентов с нормативными значениями [8] сформируется представление о финансовом положении контрагента, на основе которого потребуется оценить его количественно и присвоить оценку.

Балл для каждого коэффициента равен:

– нулю, если он меньше норматива;

– единице, если он больше или равен нормативному значению.

В результате максимальное количество баллов по итогам данного этапа – 6 баллов, характеризуем следующим образом:

0–2 балла – неудовлетворительное финансовое состояние, вероятность получения оплаты от контрагента низкая;

3–4 балла – приемлемое финансовое состояние, вероятность получения оплаты высокая, но возможны незначительные отсрочки платежей;

5–6 баллов – хорошее финансовое состояние, вероятность исполнения обязательств в срок высокая.

Таблица 1

Коэффициентный анализ финансового состояния должника

|

Группа показателей |

Наименование показателя |

Способ расчета |

Нормативное значение |

|

Платежеспособность |

Коэффициент абсолютной ликвидности |

(Денежные средства + Краткосрочные финансовые вложения) / Текущие обязательства |

≥ 0,1 – 0,7 |

|

Показатель обеспеченности обязательств должника его активами |

(Оборотные активы + внеоборотные активы) / (Текущие обязательства + + Долгосрочные обязательства) |

≥1 |

|

|

Устойчивость |

Коэффициент автономии |

Собственный капитал / Валюта баланса |

0,4 – 0,6 |

|

Коэффициент финансовой устойчивости |

(Собственный капитал + Долгосрочные обязательства) / Валюта баланса |

≥0,6 |

|

|

Эффективность |

Рентабельность активов |

Чистая прибыль / Совокупные активы |

Оценочные значения, брать за основу среднеотраслевые показатели |

|

Норма чистой прибыли |

Чистая прибыль / Выручка |

Источник: составлено авторами.

Таблица 2

Соотношение балльных оценок с уровнем риска и решением о сотрудничестве

|

Балльная оценка |

Классификация риска |

Принимаемое решение |

|

17–24 |

Низкий |

Заключить договор |

|

9–16 |

Средний – риск несоблюдения сроков оплаты |

Рассчитать возможные потери |

|

0–8 |

Высокий – риск неполучения оплаты |

Не заключать договор |

Источник: составлено авторами.

Таблица 3

Апробация риск-ориентированной модели оценки заказчиков

|

Набранный балл |

Критерии |

||

|

Предыдущий опыт сотрудничества |

Хозяйственная деятельность |

Финансовое состояние |

|

|

9 |

3 |

4 |

|

|

Итого |

16 |

||

Источник: составлено авторами.

По итогам проведения трех этапов подсчитываются результаты и оцениваются риски.

Максимально возможный балл, который допускается получить по итогам 1-го этапа, – 12 баллов (по 6 баллов за каждый критерий), а также по 6 баллов по итогам этапов 2 и 3. Соответственно, максимально возможный набранный балл – 24.

Разработаем классификацию рисков в соответствии с набранными баллами (табл. 2). Деление по группам баллов сформировано на основе анализа научных работ по данной тематике [9, 10].

Итак, чем больше набрано баллов, тем менее рискованно взаимодействие с контрагентом. В случае если заказчик набирает 17 и более баллов, принимаем решение заключить договор на выполнение работ. Если значение находится в диапазоне от 9 до 16, то риск характеризуется как средний и связан с возникновением вероятности несоблюдения сроков оплаты, что, в свою очередь, может привести к потерям от инфляции ввиду падения реальной стоимости долга, поэтому необходимо рассчитать возможные потери и принять решение. Набраны 8 баллов и менее – высокий риск, есть шанс не получить денежные средства за выполнение работ, в данной ситуации следует принять решение об отказе в выполнении работ для данного клиента.

Рассмотрим действие методики на конкретном примере. В 2022 г. ООО «Термит» поступил заказ на выполнение работ для действующего заказчика ООО «Астон», за последние 3 года числится 2 выполненных заказа для данной компании. Поскольку есть опыт сотрудничества с контрагентом, имеется информация о том, что заказчик платил вовремя. Выручка ООО «Термит» в 2022 г. составляет 21 667 тыс. руб., стоимость работ – 6 166 тыс. руб. Сумма заказа – 28% от выручки, данный уровень существенен для компании, т.е. потери для финансового состояния будут значительны, поэтому необходимо оценить риски, связанные с данным заказом (табл. 3).

Контрагент набрал 16 баллов, риск характеризуется как средний, необходимо оценить потери компании от инфляции, если заказчик все же просрочит срок оплаты. Предположим, что срок оплаты установлен 01.02.2022 г.

Под влиянием инфляции задолженность заказчиков теряет свою стоимость, в результате чего снижается величина покупательной стоимости долга, что негативно сказывается на результатах деятельности организации.

Для расчета используем данные по индексу потребительских цен (ИПЦ) за 2022 г. [14]. В феврале компания должна была получить 6 166 тыс. руб., цены по отношению к концу предыдущего месяца выросли в марте в 1,0761 раза. Коэффициент падения покупательной способности денежной единицы равен: Кпс = 1 / ИПЦ = 0,9293. Далее необходимо рассчитать реальную стоимость величины долга в марте 2022 г. с учетом изменения покупательной способности денег: S1 = 6166 × 0,9293 = 5730 тыс. руб. Соответственно, потери от инфляции в марте составят: 6166 – 5730 = 436 тыс. руб.

Аналогичным образом рассчитаем потери компании до конца года (табл. 4).

Таблица 4

Расчет влияния падения покупательной способности денежной единицы на реальную стоимость долга

|

Месяц |

ИПЦ, доля |

КПС, доля |

Стоимость долга, тыс. руб. |

Потери, тыс. руб. |

|

февраль |

– |

– |

6 166 |

– |

|

март |

1,0761 |

0,9293 |

5 730 |

436 |

|

апрель |

1,0156 |

0,9846 |

5 642 |

524 |

|

май |

1,0012 |

0,9988 |

5 635 |

531 |

|

июнь |

0,9965 |

1,0035 |

5 655 |

511 |

|

июль |

0,9961 |

1,0039 |

5 677 |

489 |

|

август |

0,9948 |

1,0052 |

5 707 |

459 |

|

сентябрь |

1,0005 |

0,9995 |

5 704 |

462 |

|

октябрь |

1,0018 |

0,9982 |

5 694 |

472 |

|

ноябрь |

1,0037 |

0,9963 |

5 673 |

493 |

|

декабрь |

1,0078 |

0,9923 |

5 629 |

537 |

Источник: составлено авторами.

Так, наименьшие потери компания понесет, если заказчик погасит свой долг в марте, наибольшие – в декабре.

Средняя величина задолженности на протяжении 2020–2022 гг. составляет около 1 млн руб., по этой причине полагаем, что даже при оплате долга спустя 10 месяцев потери в 537 тыс. руб. не окажут резко негативного влияния на состояние расчетов с заказчиками, а также выручку. Делаем вывод, что компания может заключать договор на выполнение данного заказа.

Заключение

Таким образом, применение предлагаемой авторами универсальной методики оценки риска при взаимодействии с контрагентами, рекомендуемой для предприятий малого и среднего бизнеса разных отраслей, поможет компании классифицировать риск, принимать решения о заключении договора или отказе от выполнения работ, обеспечит компании должную осмотрительность во взаимодействии с заказчиками, что сможет обезопасить от сотрудничества с недобросовестными клиентами, не способными своевременно исполнять свои обязательства. Практическая значимость результатов настоящего исследования заключается в возможности их применения профессиональными экономистами, финансистами при определении перспектив взаимодействия с потенциальными и действующими контрагентами.