Привлечение инвестиций в проекты стартапов и действующие предприятия является ключевым фактором для стимулирования инноваций и развития промышленности в стране [1]. Инвестиции также играют важную роль в реализации проектов государственно-частного партнерства [2], развитии малого бизнеса [3].

Развитие инноваций на финансовом рынке, прогресс в области промышленных и корпоративных технологий блокчейна способствовали появлению новых механизмов финансирования проектной деятельности [4, 5]. Блокчейн – это революционная, децентрализованная, воспроизводимая технология распределенного реестра. Технология блокчейна опирается на алгоритмические блоки, содержащие информацию о транзакциях, которые соединяются и проверяются в хронологическом порядке и образуют цепочку, содержащую постоянные, неизменяемые, прозрачные и защищенные от несанкционированного доступа записи. Все технологии на основе блокчейна значительно уменьшают транзакционные издержки, а также время их выполнения. Эта децентрализованная цифровая технология применима практически к любой отрасли и потенциально может стать прорывной инновацией настолько, что появление решений на основе блокчейна положило начало так называемой Четвертой промышленной революции, или Индустрии 4.0. За последние пятнадцать лет эта технология доказала свою потенциальную способность изменить способ организации современных финансовых транзакций с точки зрения роли посредников, средств платежа, управления активами, процессами клиринга и расчетов, сделок с недвижимостью, страхованием, государственными закупками и многое другое [6].

Цифровизация позволила развивать и повышать гибкость финансовых транзакций за счет использования технологических инструментов. Появилось большое разнообразие цифровых финансовых активов в обращении – это криптовалюты, стейблкоины, токены долговых обязательств, токенизированные ценные бумаги и др. Финтех стал переломным моментом для предпринимателей и компаний, предоставив им инновационные решения для доступа к финансированию, оптимизации процессов финансового управления, расширения рынков и повышения прозрачности финансовых транзакций.

Новые механизмы финансирования, такие как первичное размещение монет (Initial Coin Offerings (ICO)) и первичное размещение токенизированных ценных бумаг (Security Token Offerings (STO)), являются новыми элементами, вызывающими в последние годы растущий исследовательский интерес. В эпоху цифровизации значимость блокчейна, понимаемого как инструмент, способный повысить прозрачность и безопасность финансовой системы, значительно возросла, поскольку блоки цепочки финансовых транзакций криптографически связаны, и эта функция исключает возможность манипулирования данными, распространенную в централизованных системах.

Несмотря на популярность ICO в технологически развитых странах и значительный рост научной литературы по этой новой форме финансирования инвестиционных проектов, ряд ключевых вопросов остается открытым. Главный из них заключается в том, следует ли отдавать предпочтение ICO альтернативным способам финансирования.

Низкий уровень финансовой грамотности, несовершенство нормативно-правового регулирования децентрализованных цифровых финансовых активов способствуют тому, что в России практически не используются инновационные подходы к привлечению инвестиций в стартап-проекты и действующие предприятия. Однако такие методы есть, механизмы регулирования привлечения инвестиций посредством выпуска цифровых финансовых активов постоянно совершенствуются [7], а главным их преимуществом является скорость привлечения средств, а также безграничность проведения финансовых транзакций и возможность участия в проектах инвесторов из разных стран.

Целью статьи является представление сравнительной оценки методов привлечения финансирования в проекты посредством выпуска цифровых финансовых активов через первичное размещение монет и первичное размещение токенизированных ценных бумаг, а также разработка математических моделей по обоснованию первичной стоимости токена и уровня доходности инвестора.

Материалы и методы исследования

В качестве основных автор применила: методы комплексного и системного анализа, которые позволили: выявить ключевые элементы и алгоритмы изменения моделей инвестирования, актуальные в современных условиях ведения бизнеса; концепцию рационального поведения рыночных субъектов, позволяющую обосновать варианты инвестирования с использованием цифровых финансовых активов.

Результаты исследования и их обсуждение

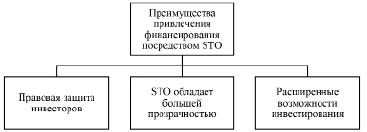

В настоящее время компании могут использовать цифровые финансовые активы для привлечения инвестиций на стадии стартапа или расширения бизнеса через первичное размещение монет (ICO) или первичное размещение токенизированных ценных бумаг (STO) (рис. 1).

Рис. 1. Преимущества привлечения финансирования в проектную деятельность посредством ICO

Токены, выпущенные в рамках ICO, обычно являются криптовалютными токенами или утилитарными токенами. ICO позволяет компаниям быстро привлечь средства от широкой аудитории инвесторов без необходимости прохождения сложной процедуры традиционного IPO. ICO обеспечивает доступ к мировому рынку капитала, позволяя компаниям привлекать инвестиции из различных стран без географических ограничений. Инвесторы могут легко и быстро приобретать токены, используя криптовалюту, что упрощает процесс инвестирования и повышает доступность для широкой аудитории.

ICO в последнее время пережило взрывной рост в сфере предпринимательских финансов. Посредством этого нового метода финансирования проектов успешно привлечены огромные суммы средств как для действующих предприятий, так и для стартап-проектов. Используя эту модель, предприниматели могут обойти весьма длительные и регулируемые процессы, связанные с привлечением средств из традиционных источников (фонды венчурного финансирования, коммерческие банки и др). Кроме того, ICO позволяет предпринимателям привлекать капитал с практически нулевыми транзакционными издержками за счет отсутствия посредников. По сравнению с более поздними моделями привлечения финансовых средств, такими как первичное размещение токенизированных ценных бумаг и первичное предложение обмена (IEO), процедуры ICO подчинены менее жестким правилам и не контролируются строго регулирующими органами, что делает их особенно привлекательными для стартап-проектов. Более того, развитие новых методов привлечения инвестиций посредством применения цифровых финансовых активов способствует глобализации российского финансового рынка, несмотря на санкционное давление на институциональных игроков.

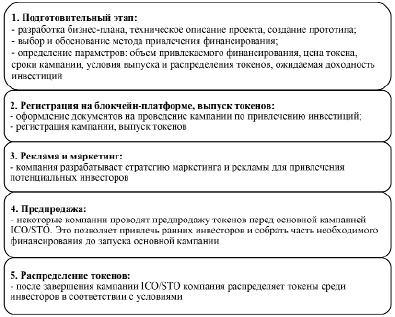

ICO часто осуществляются без регулирования и не предоставляют инвесторам права на долю в компании или какие-либо гарантии, что является основным риском и недостатком этого метода финансирования [8]. Этот факт побудил к разработке иных способов финансирования проекта с наименьшими рисками. Одним из таких является метод привлечения финансирования в проект – первичное размещение токенизированных ценных бумаг. Преимущества привлечения финансирования посредством STO отображены на рис. 2.

Токены, выпущенные в рамках STO, являются ценными бумагами и, соответственно, попадают под соответствующее нормативно-правовое регулирование. Ценные бумаги, выпущенные в рамках STO, как правило, должны быть обеспечены реальными активами, что делает их более привлекательными для инвесторов с точки зрения минимизации рисков.

Рынок STO только развивается, тем не менее он демонстрирует многообещающие перспективы в сфере корпоративных финансов.

STO позволяют компаниям привлекать финансирование посредством выпуска криптографических токенов, преимуществами которого являются немедленная передача права на актив, быстрый клиринг и расчет, прозрачность финансовых операций, гарантированная блокчейн-технологиями.

Проведение STO обычно требует больших затрат времени и финансовых ресурсов на выпуск цифровых активов, что может замедлить процесс привлечения средств. В современных геополитических условиях STO может быть недоступен для инвесторов из некоторых стран из-за действующих ограничений или требований к аккредитации инвесторов.

Рис. 2. Преимущества привлечения финансирования в проектную деятельность посредством STO

Рис. 3. Общий алгоритм для привлечения финансирования в проект

Таким образом, основное отличие между методами привлечения инвестиций в проект ICO и STO заключается в том, что посредством ICO выпускаются утилитарные или криптовалютные токены, не предоставляющие права на бизнес или долю в прибыли компании, в то время как метод STO предполагает выпуск цифровых ценных бумаг, обеспеченных реальными активами. При этом для проведения STO компания не обязательно должна уже торговаться на фондовом рынке.

Общий алгоритм для привлечения финансирования в проект представлен на рис. 3.

Двумя основными параметрами при отборе инвестиционных проектов для большинства инвесторов являются ожидаемая доходность инвестиций и риски.

Поскольку STO представляют собой ценные бумаги, их обоснование доходности может быть более схоже с традиционными финансовыми инструментами, такими как акции или облигации. В то время как обоснование доходности для ICO может быть связано с оценкой перспективного роста цены токена в будущем.

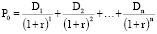

Для обоснования доходности STO можно использовать классическую модель оценки дивидендной доходности (Discounted Cash Flow (DCF)). В этой модели оценивается приведенная стоимость всех будущих дивидендов, которые инвестор ожидает получить от владения токеном.

Тогда первоначальная стоимость токена P0 на момент начала STO может быть оценена как

, (1)

, (1)

где Di – дивиденды, выплачиваемые в период i; r – требуемая доходность инвестора.

В модели для обоснования доходности STO требуемая норма доходности инвестора может быть обоснована с использованием модели CAPM (Capital Asset Pricing Model) или аналогичных методов оценки стоимости капитала [9].

CAPM – это широко распространенная финансовая модель, которая используется для оценки ожидаемой доходности актива, учитывая его систематический риск и премию за риск. Эта модель выражается формулой

ER = rf + β(rm – rf ), (2)

где ER – ожидаемая доходность;

rf – безрисковая ставка;

β – бета-актив (мера систематического риска);

rm – ожидаемая рыночная доходность.

Коэффициент β, как правило, рассчитывается по каждой отрасли и отслеживается аналитиками фондовых бирж. Чтобы определить ожидаемую рыночную доходность для CAPM-модели, обычно используются исторические данные или прогнозы аналитиков. В качестве безрисковой ставки чаще всего берется доходность государственных облигаций с тем же сроком погашения, что и длительность реализуемого проекта [10].

В ICO инвесторы обычно приобретают токены, которые могут предоставлять доступ к продукту или услуге проекта, но часто не имеют финансовой ценности.

Начальная цена токена P0 может быть определена как

P0 = V0 / N, (3)

где V0 – оценочная стоимость продукта или услуги проекта на начало его реализации;

N – общее количество токенов, которые будут выпущены в рамках ICO.

Наиболее подходящей моделью оценки доходности токенов в рамках ICO может выступать модель оценки доходности на основе капитализации рыночной стоимости (Market Capitalization-Based Returns Model). Эта модель предполагает оценку доходности на основе ожидаемого роста рыночной капитализации проекта в будущем, учитывая прогнозируемый рост цены токена на рынке, ожидаемый объем торговли токеном на рынке.

Математически эта модель может быть выражена так

ER = (Pn – P0) / P0, (4)

где Pn – прогнозируемая цена токена через n периодов времени.

Заключение

В мире, который становится все более цифровым и глобализированным, инвестиции стали более доступными и диверсифицированными, чем когда-либо прежде. Пандемия COVID-19 послужила катализатором внедрения технологий распределенного реестра, подчеркнув как инфраструктурные недостатки традиционной банковской системы, так и проложив путь для цифровых финансовых решений, не предполагающих прямого взаимодействия с клиентами. Геополитические события последних лет обострили потребность в осуществлении трансграничных платежей без участия посредников и регулирующих органов, что способствовало резкому росту на популярность новых подходов к финансированию проектов.

Привлечение инвестиций в проект посредством проведения кампании ICO или STO не является кардинально отличающимся по самой сути подходом от привычных инструментов. Ключевыми преимуществами методов являются:

– возможность участия широкого круга лиц, а также привлечения финансирования в проект от инвесторов разных стран;

– отсутствие необходимости проведения IPO для выпуска токенов, приравниваемых к ценным бумагам.

Применение этих методов, актуальных на современном этапе инвестиционной активности, позволит повысить не только число акторов глобального инвестиционного рынка, но и степень его активности.