В современных условиях экономической нестабильности многие российские компании сталкиваются с финансовыми трудностями, к которым прежде всего стоит отнести нехватку финансовых ресурсов для поддержания необходимого уровня экономического развития. Поскольку внутренние источники финансирования являются весьма ограниченными, внешнее финансирование выступает главным источником финансовых ресурсов для многих российских компаний. Однако следует отметить неблагоприятные условия привлечения внешних источников из-за высокой их стоимости, необходимость наличия залогового обеспечения, высокие требования банков в отношении предоставления кредитов, что создает потребность развития новых форм поддержки, среди которых существенное место занимает финансирование на основе цифровых платформ. Появление новых форм финансирования позволяет даже небольшим компаниям и стартапам привлекать внешнее финансирование. Цифровая платформа априори является конкурентом, предлагая аналогичные предложения по кредитованию и долевому финансированию компаний и устраняя посредников. Цифровые платформы при кредитовании различных организаций приобретают все большую популярность. Обеспечение эффективного финансирования компаний на основе блокчейн-технологий позволяет компаниям расширять источники привлечения финансовых ресурсов.

Целью исследования является выявление условий использования децентрализованного финансирования компаний на основе блокчейн-технологий при формировании тенденций цифровой трансформации альтернативных источников финансирования бизнеса.

Материалы и методы исследования

Теоретическую и методологическую базу исследования составили научные публикации, раскрывающие сущность децентрализованных финансов (DeFi) на основе технологии блокчейн [1, 2]. Децентрализация процессов использования общепринятых финансовых решений и инструментов была объединена рядом ученых в целое направление – децентрализованные финансы (DeFi). Многие ученые сходятся во мнении, что децентрализация способна изменить традиционные формы финансового контроля и потенциально снизить эффективность традиционного финансового регулирования и правоприменения [3–5]. Исследование проводилось на основе системного подхода, при этом использовались методы общенаучного теоретического исследования, такие как научное наблюдение, синтез, сравнительный и структурный анализ.

Результаты исследования и их обсуждение

снова применения блокчейн-технологий в рамках финансовой функции – это децентрализация процессов использования привычных финансовых решений и инструментов. При децентрализации части цепочки создания стоимости финансовых услуг происходит объединение другой части цепочки создания стоимости. В более широком смысле децентрализованное финансирование открывает возможности для совершенно нового способа разработки не только инструментария финансирования, но и регулирования (RegTech). В данном контексте технология блокчейн может быть включена в том числе и в классические финансы, при финансировании компаний опосредованно.

В общепринятом употреблении DeFi включает в себя один или несколько элементов:

− децентрализация;

− технология распределенных реестров и блокчейн;

− смарт-контракты;

− дезинтермедиация;

− открытый банкинг.

Децентрализованные системы опираются на технологию распределенных реестров (DLT) и блокчейн для поддержки экосистем на основе токенов, сочетание DLT и блокчейна не является единственным способом достижения децентрализации. Кроме того, многие распределенные реестры сегодня работают по иерархической, централизованной модели управления, ограничивая доступ только разрешенным участникам.

В результате технологической эволюции будущее финансов может выглядеть по-другому. Это оправдывает более внимательное отношение к базовым технологиям, системе и инфраструктуре, которые лежат в основе децентрализации и децентрализованных финансов.

Блокчейн стал распространенной технологией, которая изменила статус-кво многих бизнес-функций, таких как финансы, цепочки поставок, образование и потребление энергии. В современной экономике выбор решения по финансированию капитала играет определяющую роль для компаний, особенно в секторах малого и среднего бизнеса, в которых затраты на поиск средств могут стать чрезмерно высокими [6].

Многие классические и альтернативные инструменты финансирования в настоящее время могут работать на базе блокчейна: выдача кредитов и займов, привлечение финансирования с помощью выпуска ценных бумаг, использование краудфандинговых платформ в настоящее время может осуществляться с помощью данной технологии [7].

Одним из источников финансирования, который начал работать с помощью блокчейна, стал краудфандинг. Данный способ привлечения финансирования подразумевает привлечение средств в прямом переводе «от толпы». Как правило, на данных платформах собираются пользователи, которые верят в успешность проекта и вкладывают различные суммы в его реализацию.

В 2013 г. впервые появилась краудфандинговая платформа, основанная на базе блокчейна – Initial Coin Offering (ICO). В данном случае важно отметить, что отличие краудфандинга от других видов финансирования заключается в том, что инвесторы обычно не ожидают возврата вложенных средств [8].

ICO используется не только в контексте краудфандинговых платформ, но и при размещении монет (токенов) крупными промышленными компаниями. В данном случае такое привлечение средств является уже возмездным по аналогии с IPO, инвестор может получить в будущем дивиденды. Но различие обусловлено лишь тем, что инвестор получает вместо акций токены.

Преимущества и недостатки ICO в сравнении с IPO

|

Преимущества |

Недостатки |

|

Отсутствие сложных юридических процедур |

Малое количество специалистов в области осуществления ICO |

|

Отсутствие необходимости больших затрат на привлечение финансирования |

Проблема гарантий у инвестора |

|

Доступ для небольших организаций |

Слабое законодательное регулирование |

|

Возможность анонимных вложений |

Источник: составлено авторами.

Преимуществом данного метода считается быстрота привлечения средств. Сравнивая такие инструменты, как IPO и ICO, можно выделить следующие преимущества и недостатки ICO (таблица). Важно отметить, что исторически сложилось, что IPO проводит крупные компании, которые существуют в течение многих лет. ICO в настоящее время доступно даже небольшим организациям, которые были созданы недавно.

Процесс IPO и процедуры, которые компания должна произвести перед тем, как выйти на биржу, достаточно трудоемкие. В противовес этому, при организации ICO сложные процедуры отсутствуют. Недостатком является лишь то, что на данный момент в этой сфере не так много специалистов. В части затрат также более выгодным является организация ICO, чем IPO.

Традиционный инструмент IPO, то есть размещение ценных бумаг, может быть осуществлен с помощью инструмента блокчейн. При этом, в отличие от ICO в данном случае, выпускаются не монеты, а токенизированные акции или облигации. Российские компании используют данные технологии недостаточно активно. До известной степени это может быть связано с новшеством данных инструментов и неразвитостью, недостаточным количеством блокчейн-платформ. Следует отметить, что в 2023 г. в России функционируют лишь четыре крупные платформы-блокчейн. К ним относятся: «СберБанк», «Атомаз», «Лайтхауз», «Альфа-Банк». Следует отметить, что платформой еще в 2022 г. воспользовалась крупная российская компания ПАО «ГМК» «Норильский никель», которая выпустила новый токен – New Money Market.

Финансирование с помощью блокчейн-технологий развито не на самом высоком уровне, и им пользуются, как правило, крупные игроки, это говорит о больших перспективах развития данной сферы в будущем и присоединения к ней малого и среднего бизнеса. Данная тенденция является предсказуемой, поскольку на мировом рынке ежегодно отмечается рост использования таких способов финансирования различными компаниями [9].

Для малого и среднего бизнеса преимущества использования блокчейн-технологий в финансировании сопровождаются преимуществами быстрого привлечения средств, низкими транзакционными издержками и низкой правовой формой регулирования такого привлечения.

Важным аспектом является информационная безопасность данных компаний. Не исключено, что издержки на поддержание кибербезопасности могут возрасти, но вероятно, сокращение времени и трудозатрат на выполнение тех или иных операций, обусловленное внедрением блокчейн-технологий, сможет компенсировать такие издержки.

Блокчейн обеспечивает целостность, объединяя блоки транзакций в цепочку таким образом, что изменение любого блока разрывает связь со следующим блоком. Невозможно изменить один блок, не изменив следующий блок, что, в свою очередь, приводит к изменению следующего и так далее до самого последнего блока. Это гарантирует, что, хотя новые блоки могут быть добавлены в конце, старые блоки останутся неизменными: реестр доступен только для добавления.

Существует несколько типов блокчейнов. Некоторые из них являются публичными (например, Bitcoin, Ethereum, Mastercoin, Litecoin). В этих типах блокчейнов любой может присоединиться к сети, использовать ее протокол и стать одним из «узлов», которые записывают новые блоки и проверяют транзакции.

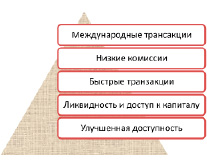

Блокчейн-технология с финансовой точки зрения обладает рядом достоинств (рис. 1).

Рассмотрим подробнее преимущества блокчейн-технологий:

− низкие комиссии – переводы с использованием блокчейна могут быть дешевле и быстрее, чем традиционные финансовые операции, особенно при международных переводах;

− быстрые транзакции – транзакции в блокчейне могут проходить в режиме реального времени, без необходимости ожидания подтверждения от банков или посредников;

− улучшенная доступность – блокчейн доступен круглосуточно, без выходных и праздников. Это позволяет пользователям осуществлять финансовые операции в любое время и в любом месте;

− ликвидность и доступ к капиталу – блокчейн позволяет легко привлекать инвестиции через выпуск токенов и проведение ICO (Initial Coin Offerings) или STO (Security Token Offerings), что увеличивает доступность капитала для стартапов и предпринимателей;

− международные транзакции – блокчейн позволяет быстро и надежно совершать международные транзакции без необходимости конвертации валют и переплаты комиссий [10].

Рис. 1. Преимущества блокчейн-технологий Источник: составлено авторами

Эти преимущества блокчейн-технологии делают ее мощным инструментом для современных финансовых услуг, способствуя улучшению эффективности и доступности финансовых услуг, а также повышению надежности и безопасности финансовых операций.

Технология блокчейн в своем развитии сталкивается с рядом существенных трудностей:

− во-первых, блокчейн включает в себя несколько интегрированных технологий с высокими затратами на разработку и ограничениями. Обычно добавление нового блока в блокчейн занимает 10 мин;

− во-вторых, проблемы финансового регулирования. Финансовое регулирование является мощной гарантией безопасности финансовой информации в интернете. Однако появление блокчейн-финансов и экономики привело к децентрализации, что существенно усилило необходимость и эффективность регулирования финансов. В настоящее время блокчейн понимается и принимается людьми не лучшим образом, что создает сложности в определении реальных и эффективных финансовых продуктов, основанных на этой технологии.

Инвесторов в ICO больше всего привлекла простота всего процесса и возможность быстро заработать деньги. Фактически многие заработали состояние, инвестируя в криптовалютные проекты. Огромные прибыли также привлекли мошенников, которые попытались воспользоваться этой возможностью. Преступники стремились воспользоваться тем, что ICO может проводить практически кто угодно, что было связано с мошенничеством и в результате привело к запрету ICO во многих странах.

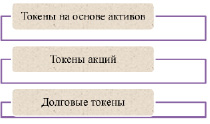

Токены, выпущенные в рамках STO, основаны на конкретных активах. Часто секьюрити-токены называют цифровыми акциями, поскольку по существу они больше всего напоминают ценные бумаги, известные на традиционном финансовом рынке. Как и в случае с традиционной фондовой биржей, в случае с STO существует несколько типов инвестиционных инструментов. Наиболее распространенными типами токенов безопасности являются (рис. 2):

Рис. 2. Типы токенов Источник: составлено авторами

− токены на основе активов – они представляют собой право собственности на такие активы, как недвижимость или товары. Токены на основе ресурсов решают проблемы доверия и сложности транзакций;

− токены акций – обеспечены акциями или капиталом компании. Эти типы токенов представляют стоимость акций, выпущенных компаниями на блокчейне. Владение инвестиционными токенами, основанными на акциях, дает инвесторам право на прибыль компании и право голоса;

− долговые токены – эти типы токенов представляют собой финансовые долговые инструменты, такие как корпоративные облигации, кредиты или ипотечные кредиты на недвижимость. Цены на долговые токены определяются на основе риска и процентов. Эти токены выпускаются с обещанием высокой рентабельности инвестиций для привлечения максимального количества инвесторов.

Самая большая разница между ICO и STO – это требования законодательства. Запустить ICO может практически каждый, и для завершения этого процесса не нужно соблюдать десятки нормативных положений, связанных с традиционными методами сбора средств. Это значительно упрощает выполнение всего процесса.

STO строго регулируется законами и правилами юрисдикции, в которой она проводится. Более того, инвестор, покупающий токены, фактически становится акционером стартапа. Следовательно, STO часто называют компромиссом между IPO и ICO.

Предложение токенов безопасности – это инновационный способ привлечения капитала, который сегодня представлен как альтернатива первичному предложению монет. Однозначного ответа на вопрос, какой метод сбора средств лучше, нет. Обе системы имеют свои преимущества и недостатки. ICO по-прежнему предлагает ряд возможностей, а STO набирает популярность среди представителей традиционного фондового рынка.

Заключение

Растущие возможности обработки, хранения данных и пропускной способности обеспечивают потенциал для децентрализации финансов, а искусственный интеллект, блокчейн, облачные технологии и данные обеспечивают технологические условия для DeFi. В то же время, объединяя множество мелких участников, децентрализация может способствовать созданию эффективной масштабности в отношении данных и пулов ликвидности, что в прошлом оправдывало региональную или глобальную кластеризацию услуг в финансовых центрах и объединение в крупных балансовых центрах. Другими словами, децентрализация, вероятно, приведет к более разнообразной и конкурентной деятельности.

Децентрализованные финансы (DeFi) устраняют комиссии, которые банки и другие финансовые компании взимают за пользование их услугами, и способствуют использованию одноранговых, или P2P, транзакций, что, безусловно, стимулирует рост качества и скорости классических финансовых услуг, способствует разностороннему развитию финансовых отношений и экономическому росту.