Способность денежно-кредитной политики влиять на реальную экономическую деятельность – когда денежно-кредитная политика проводится достаточно хорошо – может быть весьма ограниченной и почти всегда недолговечной. В стандартных моделях, используемых в анализе политики, влияние денежно-кредитного регулирования на реальную экономику обычно обусловлено трениями, препятствующими быстрой корректировке общего среднего уровня цен, например тем фактом, что домашним хозяйствам и компаниям требуется время, чтобы скорректировать свое поведение в ответ на изменение курса денежно-кредитной политики [1]. Такие трения почти всегда являются краткосрочными явлениями, которые вызывают временные отклонения в реальной деятельности, и их эмпирическое значение является предметом постоянных исследований и дискуссий.

Монетарное регулирование может оказывать устойчивое положительное влияние на экономический рост, избегая негативных последствий итогов предыдущих направлений денежно-кредитной политики [2]. Для этого нужна низкая и стабильная инфляция. Но не это имеют в виду большинство людей, когда думают о связи между денежно-кредитной политикой и ростом. Скорее, существует предположение, что денежно-кредитная политика будет стимулировать рост за счет стимулирования совокупного спроса с низкими процентными ставками [3, 4]. Данные свидетельствуют о том, что возможности денежно-кредитной политики весьма ограничены, когда сама денежно-кредитная политика не является источником нестабильности [5]. Место и роль принятого курса денежно-кредитной политики особенно важны в периоды экономической неопределенности [6], что в последнее время связано с глобальным коронакризисом. В подобных условиях возрастает актуальность исследований, направленных на выявление существующих условий денежно-кредитного регулирования, определяющих состояние национальной экономики.

Цель исследования: оценить состояние российской экономики в современных сложившихся условиях принятых направлений денежно-кредитной политики для выявления особенностей развития экономики России в периоды экономической неопределенности.

Материалы и методы исследования

Теоретико-методической основой исследования послужили научные труды отечественных и зарубежных авторов, занимающихся проблемами монетарного регулирования и оценкой степени воздействия инструментов денежно-кредитной политики на динамику развития национальных экономик отдельных стран и макрорегионов. Применены общенаучные методы, среди которых метод логического обобщения, структурный и динамический анализ, анализ индексов. Также использовалась графическая визуализация полученных результатов статистического анализа. В качестве информационной базы исследования были использованы статистические и аналитические данные официальных сайтов Банка России и Федеральной службы государственной статистики РФ, отражающие современное состояние российской экономики и денежно-кредитной сферы.

Результаты исследования и их обсуждение

Мягкие денежно-кредитные условия способствуют росту кредитования в 2021 г. На прогнозном горизонте темпы прироста кредитования замедлятся до долгосрочных устойчивых уровней.

Повышение Банком России ключевой ставки в апреле – июне 2021 г. и, как следствие, заметный рост ставок денежного рынка и доходностей ОФЗ постепенно транслируются в кредитные и депозитные ставки. Так, согласно результатам обследования условий банковского кредитования крупнейших банков, проводимого Банком России, рост ставок по кредитам для всех основных категорий заемщиков стал основным фактором общего ужесточения условий кредитования в II квартале 2021 г. Неценовые условия кредитования при этом значимо не изменились. Результаты обследования также показывают, что до конца 2021 г. банки ожидают ужесточения условий банковского кредитования. Однако в целом, с учетом возросшей инфляции и инфляционных ожиданий, денежно-кредитные условия в российской экономике все еще остаются мягкими [7].

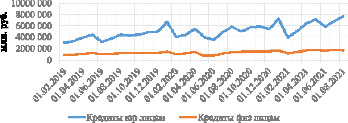

Благодаря этому, в динамике кредитования по-прежнему наблюдается устойчивый рост, поддерживаемый в том числе продолжающимся восстановлением экономической активности (рис. 1). В розничном сегменте основной вклад в динамику кредитного портфеля вносит ипотека, повышенный спрос на которую в последние месяцы обусловлен изменением условий программы льготного кредитования (увеличением ставки и сокращением максимальной суммы кредита).

Рис. 1. Динамика объемов выданных кредитов юридическим и физическим лицам в России за период с 2019 г. по июль 2021 г. [7]

В других сегментах кредитной розницы активность тоже остается высокой. В сегменте корпоративного кредитования продолжается ускорение – к концу июня годовой прирост корпоративного кредитования приблизился к шестилетним максимумам. Как и ранее, значительный вклад в рост кредитной активности вносили операции по кредитованию субъектов малого и среднего предпринимательства.

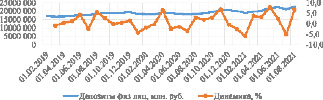

Несмотря на повышение депозитных ставок, приток средств на депозитные счета замедляется в годовом выражении (рис. 2).

Рис. 2. Динамика депозитной базы России за период с 2019 г. по июль 2021 г. [7]

Рис. 3. Уровень выпуска продукции в II квартале 2021 г., в % [8]

Динамику срочных депозитов сдерживает конкуренция с альтернативными инструментами сбережений и вложениями в недвижимость. В то же время приток средств на текущие счета остается значительным.

Согласно обновленному прогнозу Банка России, в 2021 г. темпы прироста требований банковской системы к организациям сложатся на чуть более высоком уровне (9–13 %), чем ожидалось в апреле (8–12 %). В соответствии с наблюдаемыми тенденциями, ускорение розничного кредитования по итогам 2021 г. окажется более выраженным, чем предполагалось в апреле: темп прироста требований банковской системы к населению составит 18–22 % вместо 15–19 %. Темп прироста ипотечных кредитов, которые придают основной импульс ускорению розничного кредитования в 2021 г., по итогам года составит 20–24 %. Начиная с 2022 г., с учетом подстройки денежно-кредитных условий к проводимой денежно-кредитной политике, темпы прироста кредитования по всем сегментам постепенно стабилизируются на долгосрочном устойчивом уровне. На протяжении всего прогнозного периода кредитование экономики будет оставаться основным источником денежного предложения в экономике. По мере снижения темпов роста кредитования будет наблюдаться сопоставимое замедление роста денежной массы.

В начале июля Росстат опубликовал первую оценку ВВП за I квартал 2021 г., которая показывает более быстрое восстановление российской экономики: снижение ВВП составило 0,7 % в годовом выражении против 1 %, по предварительной оценке Росстата.

Вышедшая статистика за II квартал 2021 г. свидетельствует, что выпуск в промышленности превысил допандемический уровень (IV квартал 2019 г.) на 1,4 % (SA), причем превышение выпуска обрабатывающих производств составило 3,3 % (SA) по данным рис. 3.

Наибольший рост к допандемическому уровню показали производство непродовольственных товаров (14,0 %), химическое производство (12,6 %), производство машиностроительной продукции (12,5 %) и производство резиновых и пластмассовых изделий (10,4 %). Отстают от допандемического уровня добыча нефти, угля и металлургическое производство. В сфере услуг восстановление пока не завершилось – объем платных услуг (SA) в II квартале 2021 г. ниже допандемического уровня на 2,9 %. При этом активное восстановление сферы услуг продолжается, и отставание от уровня конца 2019 г. связано главным образом с сохраняющимися противоэпидемическими ограничениями [9].

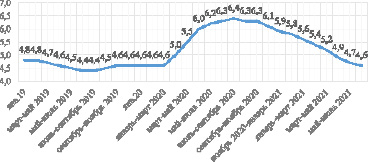

Спрос на труд находится на максимальных за последние несколько лет уровнях, рост реальной заработной платы – вблизи максимумов последних пяти лет. Уровень безработицы продолжает снижаться (в июне: 4,9 % (SA), в мае: 5,0 % (SA), в апреле: 5,2 % (SA); численность занятых растет на фоне расширяющейся производственной активности (рис. 4).

Рис. 4. Трехмесячная динамика уровня безработицы России за период с 2019 г. по июль 2021 г., % [7]

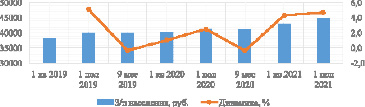

Рис. 5. Заработная плата населения России за период с 2019 г. по 1 полугодие 2021 г. [7]

По данным Роструда и HeadHunter, число вакансий находится на максимальных за последние пять лет уровнях, в том числе вследствие дефицита иностранной рабочей силы из-за сохраняющихся противоэпидемических ограничений.

В динамике заработной платы наблюдается ускорение на фоне низкой базы прошлого года. Вместе с тем последние данные свидетельствуют о возможном изменении тренда (рис. 5). Годовой прирост номинальной заработной платы в мае составил 9,5 % в годовом выражении (в апреле: 13,8 %; в марте: 7,7 %).

Рост реальной заработной платы в мае был равен 3,3 % (в апреле: 7,8 %; в марте: 1,8 %). В отраслевом разрезе выраженный рост заработных плат наблюдается в наиболее пострадавших от пандемии отраслях: туризме, строительстве, торговле, транспорте, культуре и спорте.

Российская экономика восстанавливается быстрее ожиданий. В 2021 г. движущей силой восстановительного роста российской экономики стал внутренний спрос. Бюджетная политика, в том числе объявленные дополнительные социальные и инфраструктурные меры поддержки, продолжили оказывать поддержку спросу в первой половине 2021 г. Таким образом, темп прироста российской экономики в 2021 г. составит 4,0–4,5 %, что заметно выше прогноза, опубликованного в ДоДКП 2/21 (3,0–4,0 %). В 2022 г. темп роста ВВП стабилизируется на траектории сбалансированного роста в диапазоне 2–3 %.

Принятые решения по ключевой ставке, не препятствуя устойчивому росту российской экономики, позволят вернуть годовую инфляцию до значений в диапазоне 4,0–4,5 % в 2022 г. В 2023 г. и в дальнейшем при развитии ситуации в соответствии с базовым прогнозом и по мере возвращения бюджетной политики к параметрам бюджетного правила денежно-кредитная политика будет способствовать поддержанию инфляции вблизи 4 %.

Базовый прогноз предполагает более высокую траекторию ключевой ставки в 2022 г. по сравнению с траекторией, опубликованной в ДоДКП 2/21: 6,0–7,0 % вместо 5,3–6,3 %. Баланс рисков смещен в сторону проинфляционных. Неопределенность базового прогноза остается повышенной. На среднесрочном горизонте значимо преобладают проинфляционные риски, вместе с тем вероятность реализации дезинфляционных рисков оценивается как умеренная.

В сложившихся условиях наиболее существенным проинфляционным риском является риск формирования вторичных эффектов инфляционных ожиданий. В случае продолжительного периода высоких темпов роста цен инфляционные ожидания могут закрепиться на повышенных уровнях, что, в свою очередь, может способствовать дальнейшему росту цен. Реакция экономики на решения по денежно-кредитной политике может стать менее гибкой, и для возвращения инфляции к цели может потребоваться более существенное ужесточение денежно-кредитных условий. Одновременно остаются актуальными проинфляционные риски со стороны ценовой конъюнктуры мировых товарных рынков, хотя их вероятность несколько снизилась после начавшегося снижения цен в июле.

Еще одним заметным проинфляционным риском является более быстрый переход к нормализации денежно-кредитной политики в развитых экономиках на фоне уверенного восстановления мировой экономики, что может привести к росту волатильности на мировых финансовых рынках и сопутствующему увеличению курсовых и инфляционных ожиданий.

Кроме того, структурные изменения на рынке труда и дисбаланс трудовых ресурсов на отдельных рынках также могут способствовать проинфляционному давлению на среднесрочном горизонте. Рост затрат на найм и переобучение специалистов может транслироваться в рост издержек компаний, которые уже находятся на повышенных уровнях.

Наконец, возможность инвестирования ликвидной части Фонда национального благосостояния сверх порогового уровня в 7 % ВВП также остается одним из проинфляционных рисков на среднесрочном горизонте.

Заключение

Кратковременные факторы со стороны предложения традиционно влияли на продовольственную инфляцию. В II квартале 2021 г. сохранялась высокая волатильность в динамике цен на овощи. Рост цен на них (SA) после снижения в I квартале 2021 г. в том числе связан с более ранним, чем обычно, исчерпанием запасов урожая отечественных овощей «борщевого набора» на фоне более поздней посевной кампании. Цены на сахар росли (SA) на протяжении всего II квартала после снижения в I квартале; более всего – в мае, несмотря на действие до 1 июня соглашений о предельной цене.

Факторы, связанные с противоэпидемическими мерами, продолжали определять значительные колебания цен на рынке туристических услуг и в смежных сегментах. Снижение в апреле стоимости турпакетов в ОАЭ (благодаря допуску лоукостера к оказанию услуг авиаперевозок), приостановка в мае вылетов в Турцию (популярное направление пляжного отдыха) и ее снятие в июне задавали большой размах колебаний цен на услуги зарубежного туризма. Переключения турпотоков между зарубежными и российскими направлениями, ужесточение в июне противоэпидемических требований в ряде российских регионов отражались на ценовой волатильности в сегменте санаторно-оздоровительных и гостиничных услуг, а также услуг транспорта, стоимости общественного питания. Неустойчивость развития эпидемической ситуации в России и мире в ближайшее время будет отражаться на колебаниях цен на услуги.

Дальнейшее развитие событий во многом будет зависеть от того, как будет развиваться ситуация с пандемией и от прогресса процессов восстановления в российской и мировой экономике, а также от степени сдвигов в настроениях и моделях поведения домашних хозяйств, а также в инвестиционных планах предприятий и планах выпуска продукции, которые в свою очередь, могут существенно повлиять на потенциал экономического роста как в России, так и за рубежом.

По мере нормализации экономической ситуации и стабилизации инфляции на уровне около 4 % Банк России оценит возможное время и темпы перехода от адаптивной денежно-кредитной политики к нейтральной, при которой ключевая ставка останется в нейтральном диапазоне 5,0–6,0 % годовых. Кроме того, при любом сценарии развития событий в будущем Банк России будет проводить свою денежно-кредитную политику с целью вернуть инфляцию к целевому уровню и поддерживать ее на уровне около 4 % в среднесрочной перспективе.

Библиографическая ссылка

Таштамиров М.Р., Габатаева П.У. ДЕНЕЖНО-КРЕДИТНЫЕ УСЛОВИЯ РАЗВИТИЯ РОССИЙСКОЙ ЭКОНОМИКИ В ПЕРИОД ЭКОНОМИЧЕСКОЙ НЕОПРЕДЕЛЕННОСТИ // Фундаментальные исследования. 2021. № 10. С. 60-65;URL: https://fundamental-research.ru/ru/article/view?id=43110 (дата обращения: 11.02.2026).

DOI: https://doi.org/10.17513/fr.43110