После падения цен на энергоресурсы на мировом рынке в 2014 г., объем реальных доходов федерального бюджета существенно сократился, при этом уровень социальных и экономических обязательств государства остается высоким. В таких условиях повышается актуальность исследования направлений увеличения эффективности налоговой деятельности, роста налоговых сборов. При этом следует отметить, что если деятельность российских предприятий связана с постоянным бухгалтерским учетом хозяйственных операций, что в дальнейшем позволяет налоговым органам сформировать свое мнение об адекватности сумм уплачиваемых налогов [1], то в случае с физическими лицами контроль является значительно более слабым. В таких условиях повышается актуальность исследования возможностей обеспечения развития налогообложения физических лиц, что позволит расширить финансовую базу российского государства. Также актуальным является вопрос реформирования налоговой системы в условиях гармонизации законодательства с другими членами ЕАЭС [2].

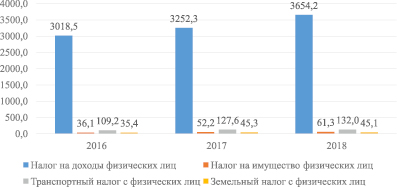

Рис. 1. Динамика поступлений налога на доходы физических лиц в РФ в 2016–2018 гг., млрд руб. Построено автором по материалам [3]

Цель исследования: определить, в каком именно направлении следует осуществлять реформирование и стимулирование развития налогообложения физических лиц.

Материалы и методы исследования

В качестве материалов для исследования используются данные Всемирного банка об индексе Джини для каждой из рассматриваемых стран, а в качестве показателей, которые характеризуют прогрессивность системы налогообложения по отношению к доходам физических лиц, используются данные Международного центра общественной политики. В качестве методов анализа используются статистический анализ, например исследование динамики налоговых поступлений в бюджеты различных уровней от физических лиц, а также эконометрические методы, например оценка корреляции и регрессии. Это позволит достичь намеченной цели, понять, насколько существующая дискуссия о внедрении в практику российской налоговой системы прогрессивной системы налогообложения позволит добиться высокой социальной справедливости в обществе.

Результаты исследования и их обсуждение

Можно выделить большое количество налогов, которые взимаются с физических лиц, в том числе сюда относятся налог на доходы физических лиц, налог на имущество физических лиц, транспортный налог с физических лиц, земельный налог с физических лиц и прочие. Однако, как можно увидеть по данным рис. 1, наиболее важную роль играет именно налог на доходы физических лиц. Объем соответствующих поступлений постоянно повышался в течение 2016–2018 гг. Так если в 2016 г. общая сумма поступлений НДФЛ в бюджеты всех уровней составляла 3018,5 млрд руб., то в 2018 г. уже 3654,2 млрд руб.

Учитывая существенный разрыв между объемом налога на доходы физических лиц и прочими налоговыми поступлениями в бюджет от физических лиц, можно утверждать, что основные оптимизационные мероприятия по повышению эффективности функционирования системы налогообложения физических лиц должны быть направлены именно на оптимизацию налогообложения доходов физических лиц.

Как указывают некоторые авторы, наблюдается «перекладывание» налоговой нагрузки на малообеспеченные слои населения из-за применения общей ставки НДФЛ 13 %, а также происходит неравномерное распределение поступлений НДФЛ, возникающих в связи с тем, что данный налог уплачивается в налоговые органы по месту работы, а не по месту жительства физических лиц [4, c. 8]. Все же такие утверждения являются спорными, ведь ко всем группам, независимо от имущественного положения, применяются одинаковые ставки НДФЛ. Конечно, предприниматели имеют возможность снижать налоговые обязательства, например, перенося расходы на те предприятия, которыми они владеют, что позволяет снизить уровень налоговых обязательств. С другой стороны, обычно такие расходы имеют косвенное отношение к операционному процессу, например, если речь идет о служебном транспорте, который, в том числе используется и для встреч с партнерами, клиентами, представителями государства и так далее. Таким образом, нельзя говорить о том, что речь идет именно об уклонении от уплаты налогов. Все же наличие единой ставки позволяет упростить процесс взимания налогов с доходов физических лиц. Что касается второй проблемы, а именно неравномерного распределения НДФЛ, то эта проблема решается с помощью дотаций, субвенций, прочих инструментов распределения финансовых ресурсов между различными муниципальными образованиями, регионами, прочими административными единицами. Считаем, что все же оптимальным решением было бы работать именно над расширением налоговой базы, а именно путем повышения эффективности контроля за доходами, уменьшением объема теневых доходов граждан.

Похожего мнения о целесообразности введения прогрессивной шкалы придерживается и Н.Н. Семенова [5]. Однако важно отметить, что услугами социального обеспечения государства низкообеспеченные граждане пользуются значительно чаще, чем обеспеченные. Кроме этого, существуют прочие направления расходования средств федерального и прочих уровней бюджета, которые в большей мере имеют отношение именно к низкообеспеченным. Например, если обеспеченные граждане самостоятельно платят за образование своих детей, то в случае с низкобеспеченными это всегда функция государства. Важно создавать не равное финансовое положение у различных групп населения, а равные возможности.

Для определения того, есть ли связь между справедливым распределением богатства внутри страны, равностью возможностей между различными гражданами и прогрессивной системой налогообложения, целесообразно рассмотреть соответствующие индикаторы, которые будут характеризовать эту сферу. В качестве показателя, который указывает на распределение богатства в обществе, используется традиционный индекс Джини, который рассчитывается Всемирным банком. Что же касается прогрессивности налогообложения, то используется показатель «Прогрессивность средних ставок». Прогрессивность средних ставок характеризует структурную прогрессивность национальных налоговых таблиц в зависимости от изменения средних ставок по мере распределения доходов. Это коэффициент наклона от регрессии фактических средних налоговых ставок на диаграмме валового дохода. Каждая мера ограничивает оценку той или иной частью распределения дохода.

Как показано в табл. 1, существует корреляция между индексом Джини и прогрессивностью системы налогообложения лишь для группы развитых стран.

Таблица 1

Корреляция между индексом Джини и прогрессивностью налогообложения в разрезе стран

|

Группа стран |

Корреляция |

|

Развитые страны |

–0,9427 |

|

Развивающиеся страны Европы |

–0,3007 |

|

Развивающиеся страны Азии |

0,70684 |

Примечание. Построено автором по материалам [6, 7].

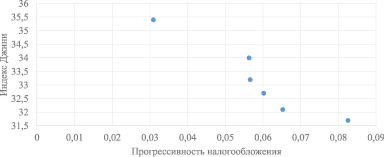

Для расчета показателей используются данные по таким странам, как Канада, Франция, Германия, Италия, Япония, Великобритания. Таким образом, показатель корреляции является очень высоким, что говорит о тесной связи между исследуемыми индикаторами. Как показано на рис. 2, точки создают линию, которая отображает высокую зависимость между этими показателями.

С учетом такой высокой корреляции, была построена модель, которая описывает зависимость между этими индикаторами. Как можно судить, полученная модель является адекватной, о чем говорит показатель Фишера. Кроме этого, коэффициент Стьюдента подтверждает адекватность значения переменной и Y-пересечения. Таким образом, можно понять, что в связи с повышением показателя прогрессивности системы налогообложения на 0,01 наблюдается снижение индекса Джини на 0,7646 (табл. 2). Таким образом, среди развитых стран введение системы прогрессивного налогообложения действительно положительно влияет на распределение богатства в обществе, снижает социальное напряжение.

Базовым является значение 37,66756, то есть без внедрения прогрессивной системы налогообложения можно ожидать именно на такой индекс Джини в развитой стране. В свою очередь, внедрение прогрессивной системы налогообложения позволяет добиться снижения базового уровня указанного индикатора.

Таким образом, прогрессивная система налогообложения действительно положительно влияет на развитое общество.

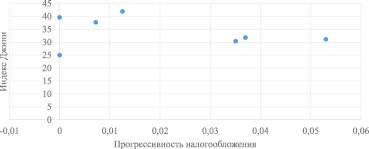

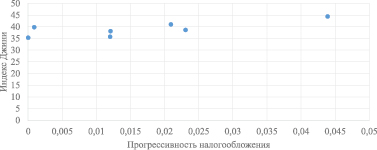

Однако для того, чтобы принять решение в российском контексте, важно обратить внимание на развивающиеся страны Европы, куда входит и Россия, а также развивающиеся страны Азии (рис. 3 и рис. 4).

Рис. 2. Связь между прогрессивностью налогообложения и индексом Джини развитых стран. Построено автором по материалам [6, 7]

Таблица 2

Результат построения модели

|

Регрессионная статистика |

||||||

|

Множественный R |

0,958271 |

|||||

|

R-квадрат |

0,918283 |

|||||

|

Нормированный R-квадрат |

0,718283 |

|||||

|

Стандартная ошибка |

10,39843 |

|||||

|

Наблюдения |

6 |

|||||

|

Дисперсионный анализ |

||||||

|

df |

SS |

MS |

F |

Значимость F |

||

|

Регрессия |

1 |

6075,353 |

6075,353 |

56,18703 |

0,001694 |

|

|

Остаток |

5 |

540,6367 |

108,1273 |

|||

|

Итого |

6 |

6615,99 |

||||

|

Коэффициенты |

Стандартная ошибка |

t-статистика |

P-Значение |

Нижние 95 % |

||

|

Y-пересечение |

37,66756 |

0,82013 |

45,92875 |

1,34E–06 |

35,39051 |

|

|

Переменная X 1 |

–76,4646 |

13,53432 |

–5,64968 |

0,004835 |

–114,042 |

|

Примечание. Построено автором по материалам [6, 7]

Как можно судить по корреляции, она отсутствует в случае использования данных, характерных для развивающихся стран Европы, а в контексте развивающихся стран Азии использование прогрессивного налогообложения даже приводит к росту индекса Джини, то есть повышению социальной несправедливости. При этом следует отметить, что уровень корреляции является высоким, что указывает на относительно тесную связь между этими индикаторами.

Если обратить внимание на рис. 3 и 4, сопоставить их с данными, которые были отображены в рис. 2, то четко видно, что они формируют практически ровную линию, то есть эластичность, зависимость одного показателя от другого отсутствует. Такое явление связано с тем, что более важным является развитие общественных институтов, судебной системы, честных выборов, что в конечном итоге позволяет решить действительно важные проблемы, которые приводят к несправедливому распределению богатства в обществе. Имеет смысл реформировать текущую систему налогообложения физических лиц только в случае, когда будут решены указанные проблемы.

Для повышения эффективности системы налогообложения физических лиц важно:

1. Повышать качество контроля за расходами физических лиц.

2. Повышать качество контроля за объемом чистых активов физических лиц.

Рис. 3. Связь между прогрессивностью налогообложения и индексом Джини европейских стран, которые развиваются. Построено автором по материалам [6, 7]

Рис. 4. Связь между прогрессивностью налогообложения и индексом Джини азиатских стран, которые развиваются. Построено автором по материалам [6, 7]

Учитывая, что наблюдается постоянное развитие научно-технического прогресса, повышается роль электронных платежей, считаем адекватным решение дальнейшего усиления налогового контроля за такими операциями. Это позволит налоговым органам оперативно получать информацию о различных движениях денежных средств граждан, а значит, формировать такие информационные системы, которые будут выявлять расходы, превышающие доход и активы граждан, в автоматическом режиме.

Считаем, что целесообразно сформировать единое информационное пространство, которое будет включать в себя рыночную стоимость различных объектов недвижимости, движимого имущества, например автомобилей, а также информацию о доходах и расходах различных граждан. Как результат, у аналитика, работающего на налоговые органы, появляется значительно больше возможностей для того, чтобы выявить серые средства, которые используются для покупок товаров и услуг.

Развитые страны активно предпринимают шаги по ликвидации банковской тайны, что также положительно скажется на работе налоговых органов, позволит отслеживать существенные накопления финансовых ресурсов отдельными физическими лицами. Конечно, такую же практику целесообразно внедрять и в России, что позволит обеспечить создание комплексной системы отслеживания доходов, обязательств и активов граждан.

Взятый курс на ограничение возможностей снижения налоговых обязательств российских граждан за счет использования офшорных инструментов окажет положительное влияние на доходы государства. Также важно снижать долю теневой экономики, что позволит как обеспечить равные условия для всех участников хозяйственной деятельности, так и повысить фискальную эффективность органов налогообложения.

Заключение

Подводя итог, отметим, что для повышения эффективности развития налогообложения физических лиц необходимо работать в направлении усиления контроля за расходами и активами граждан, снизить роль теневой экономики. Несмотря на популярное мнение о необходимости внедрения прогрессивной системы налогообложения, авторами доказано, что в странах, которые относятся к группе развивающихся, не существует связи между прогрессивностью системы налогообложения и справедливостью распределения богатства внутри общества. Внедрить такую систему следует только после того, как работа важных общественных институтов будет налажена. Таким образом, учитывая текущую политическую конъюнктуру, процессы и явления, происходящие в стране, считаем, что в перспективе ближайших пяти лет идея внедрения прогрессивного налогообложения доходов физических лиц не будет рабочей.

Библиографическая ссылка

Урусова А.Б., Тамбиева Х.М. ПЕРСПЕКТИВЫ РАЗВИТИЯ НАЛОГООБЛОЖЕНИЯ ФИЗИЧЕСКИХ ЛИЦ // Фундаментальные исследования. 2020. № 1. С. 34-39;URL: https://fundamental-research.ru/ru/article/view?id=42671 (дата обращения: 15.02.2026).

DOI: https://doi.org/10.17513/fr.42671