Трансформационное развитие банковской системы национальной экономики протекает под воздействием множества факторов различной категории: институциональных, макроэкономических, финансовых, инфраструктурных, политико-административных и т.д. Среди множества детерминант, оказывающих воздействие на тенденции преобразования и реформирования банковских систем, особое место занимает группа институциональных факторов, среди которых ключевая роль принадлежит регуляторам – центральному банку, правительству, министерствам и ведомствам, которые принимают участие в надзоре и контроле деятельности кредитно-финансовых организаций, осуществляют монетарное и банковское регулирование. Набор полномочий и ведомственная специфика монетарных и банковских регуляторов зависит от национальных правовых систем. В отношении России данная роль принадлежит Банку России, выступающему в качестве мегарегулятора. Трансформационные процессы лежат в основе всех изменений качества функционирования банковского и прочих финансовых секторов экономики. В этой связи большое значение приобретает определение степени воздействия регуляторов на процессы преобразования и реструктуризации финансовых систем в зависимости от экономико-хозяйственной специфики отдельных стран.

Проведенные международные исследования о качестве и степени влияния институциональных факторов на тенденции развития финансовой системы выявили ряд характеристик и особенностей:

1. Развитие финансовых отношений складывается более эффективно в странах с: качественной защитой и соблюдением прав частной собственности [1]; взаимодействием правовых институтов, качественного экономического менеджмента и адекватного выполнения финансовых реформ [2]; низким уровнем правового воздействия и высокой степенью финансовой либерализации [3].

2. Повышение количества и качества корпоративного кредитования прослеживается в странах, где эффективно работает распространение кредитной информации, а также сильное верховенство закона и развитая институциональная финансовая инфраструктура [4].

3. Основываясь на политэкономическом подходе, в нескольких исследованиях утверждается, что финансовое развитие ограничено в странах, где группы интересов оказывают значительное давление на политиков, которые могут вмешиваться в регулирование финансовых рынков [5, 6].

Существует множество свидетельств того, что институты денежно-кредитной политики действительно влияют на трансформацию финансового и банковского развития через конечный уровень и прогноз инфляции. В этом смысле классический случай для центрального банка независимости от органов исполнительной и законодательной власти применяется. Однако этот вопрос еще не решен, поскольку недавний финансовый кризис возобновил опасения по поводу оптимальности и даже способности независимых центральных банков справляться с инфляцией цен на активы, что, в свою очередь, может угрожать финансовой стабильности. Правительство и центральный банк должны играть свою активную роль в финансовом секторе и вынудили коммерческие банки улучшить свои кредитные системы, чтобы снизить уровень дефолтов, вместо того чтобы использовать традиционные методы. Эффективность денежно-кредитной политики и финансовое развитие имеют отрицательную корреляцию, поскольку денежно-кредитная политика оказывает сдерживающее влияние на объем производства и инфляцию с более высокими уровнями финансового развития.

Денежно-кредитная политика может способствовать финансовой стабильности и финансовому развитию посредством таргетирования инфляции. Влияние более низкого целевого показателя инфляции на рост неоднозначно и зависит от начального уровня роста, размера отдельного банка и уровня развития финансового сектора. Страны с низким уровнем развития банковской системы и фондового рынка – это страны, которые переживают периоды с высокими темпами инфляции.

В отечественной литературе существует расхожая точка зрения относительно роли Центрального банка в трансформационных процессах банковской системы.

С точки зрения изменения количественной структуры банковской системы как процесса «чистки банков» в рамках финансового оздоровления банковского сектора роль Банка России является однозначной и оценивается в большей степени негативно [4]. Сокращение банков, которые не отвечали возрастающим требованиям регулятора, но при этом сохраняли уровень финансовой устойчивости в рамках существующих финансовых возможностей географических границ своей деятельности, негативно отразилось на уровне обеспеченности населения и корпоративного сектора банковскими услугами [7].

Сторонники «банковской чистки» отмечают позитивную роль от действий регулятора в части повышения уровня устойчивости банковской системы от сокращения количества «недобросовестных» кредитных организаций, но в долгосрочной перспективе [8].

Качественные процессы трансформации российской банковской системы выражены в изменении формы собственности на банковский капитал в сторону наращения государственного участия на рынке банковских услуг. Подобные процессы способствуют планомерному огосударствлению банковского сектора России в последние годы, что является прямым следствием структурных преобразований [9].

Таким образом, роль регуляторов в процессах трансформации банковского сектора и прочих финансовых секторов экономики достаточно неоднозначна, учитывая проведенные исследования в разрезе международной и отечественной научной литературы.

В рамках данного исследования ставится цель выявить степень воздействия политики центральных банков развивающихся стран на процессы трансформации национальных банковских систем, что позволит определить место монетарного и банковского регулятора в трансформационном развитии банковского сектора.

В первую очередь важно отметить, какова роль центрального банка как регулятора денежно-кредитных отношений в экономических процессах государства. Следует выделять ряд качественных критериев:

1. Независимость центрального банка. Независимость центрального банка означает, что центральный банк не должен подвергаться давлению со стороны правительства с целью финансирования своего дефицита. Первым компонентом независимости центрального банка является политическое измерение, которое включает в себя отсутствие влияния правительства на решения центрального банка, а также на его институциональную организацию, включая назначение и смену исполнительной власти, период полномочий губернатора, а также характер его обязанностей. Вторая составляющая – это экономическое измерение, которое включает свободный выбор целей и процедур, используемых центральным банком, и отказ финансировать дефицит государственного бюджета за счет создания денег.

2. Прозрачность. Европейский центральный банк определяет прозрачность как тот факт, что центральный банк обеспечивает экономические агенты и рынки информацией о своей стратегии, ее анализе и принятии политических решений, а также его процедурах, в ясности и времени, используя хорошие связи, которые усиливают прозрачность. Последние, в свою очередь, повышают эффективность денежно-кредитной политики, повышают доверие к центральному банку и сокращают информационную асимметрию между центральным банком и частным сектором. Данная функция в российском сегменте воплощена в трансляционную деятельность Банка России.

3. Инфляционное таргетирование. Центральные банки стремятся уменьшить влияние инфляции на экономику за счет повышения процентных ставок, чтобы снизить инфляционное давление. Однако, когда инфляционные ожидания неясны, это может повлиять на все центральные банки. Таким образом, таргетирование инфляции – лучший способ решить эту проблему. Для того чтобы достичь целевой инфляции, центральный банк должен сосредоточиться непосредственно на темпах роста инфляции. Поэтому, когда уровень инфляции отклоняется от уже заранее определенного целевого показателя, центральный банк использует свои инструменты денежно-кредитной политики, так что ожидаемый уровень инфляции будет таким же, как и фиксированная цель.

4. Косвенное денежно-кредитное регулирование. Чтобы быть более эффективным, центральный банк не должен использовать методы распределения кредита, такие как процентные ставки, кредитные лимиты и лимиты капитала, для контроля или влияния на сумму, или распределение кредита, но он должен использовать краткосрочную процентную ставку. Действительно, Центральный банк устанавливает эту ставку для предоставления краткосрочных кредитов коммерческим банкам, а банки использовали ее для определения ставок, по которым они будут предоставлять кредиты своим клиентам. Таким образом, данная ставка позволяет ЦБ регулировать деятельность банковской системы по предоставлению кредитов, а это может влиять на уровень финансового развития.

Наша основная цель – изучить влияние различных мер, относящихся к центральному банку, на процессы трансформаций банковского сектора и уровень финансового развития страны, мы также учитываем некоторые контрольные и макроэкономические переменные.

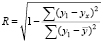

Для проведения оценки влияния указанных переменных используем показатель множественной корреляции по формуле

.

.

Подбор факторных признаков и результирующих переменных представлен в табл. 1.

Выбор перечисленных переменных объясняется апробацией различных авторов в международных научных трудах по исследованию факторного воздействия признаков на тенденции финансового развития и состояние банковского сектора [15].

Эмпирическое исследование основано на выборке из 34 развивающихся стран и направлено на анализ влияния мер центральных банков на уровень финансового развития. Период оценки охватывает более тридцати лет с 1980 по 2010 г. Выбор этого периода оправдан тем, что финансовое развитие начиналось с 1980 г. и окончание данного периода вызвано международным финансовым кризисом 2007–2008 гг.

Таблица 1

Определение переменных и источники данных

|

Класс переменных |

Определение переменных |

Меры переменных |

Источники данных |

|

|

1 |

2 |

3 |

4 |

|

|

Класс зависимой переменной: финансовое развитие |

Финансовая открытость (KAOPEN) |

Это индекс, измеряющий открытость счета операций с капиталом страны |

На основе бинарных фиктивных переменных, которые кодифицируют табулирование ограничений на трансграничные финансовые транзакции |

Всемирный банк [10] |

|

Финансовая структура |

Эта переменная представляет собой комбинацию между уровнем банков развития и уровнем развития финансовых рынков |

Рыночная капитализация + банковский кредит / ВВП |

Всемирный банк |

|

|

Индекс реальной независимости центрального банка |

Коэффициент оборачиваемости управляющих центральных банков |

количество губернаторов меняется в год |

Всемирный банк |

|

|

Индекс прозрачности центрального банка |

Центральный банк должен распространять точную информацию о своей деятельности |

Индекс прозрачности Dincer и Eichengreen |

Всемирный банк |

|

|

Режим обменного курса |

Это де-факто показатель гибкости обменного курса |

Он варьируется от 1 до 15, то есть от наименее гибкого режима обменного курса до наиболее гибкого |

База данных МВФ [11] |

|

|

Класс переменных центральных банков |

Таргетирование инфляции |

Эта мера направлена на объявление четкого и численного целевого показателя инфляции |

Это двоичная переменная, которая принимает 1, если для страны задана целевая инфляция, и 0, если нет |

Расчеты персонала МВФ [12] |

|

Процентная ставка |

Это ставка банка, по которой он предоставляет ссуды частному сектору |

Ставка по кредиту |

Всемирный банк |

|

|

Активы центрального банка |

Это все задержания центральных банков |

Активы центрального банка / ВВП |

Всемирный банк |

|

|

Государственный долг |

Это сумма отношения накопленного долга к ВВП за предыдущий год путем корректировки процентной ставки и отношения дефицита бюджета к ВВП на текущий год |

Соотношение государственного долга / ВВП |

База данных МВФ |

|

|

Регулирование качества |

Эта переменная отражает способность правительства формулировать и применять эффективную политику и правила, способствующие развитию экономической практики |

Оценка управления (варьируется от 2,5 (низкая) до 2,5 (высокая эффективность управления)) |

Всемирный банк |

|

|

Окончание табл. 1 |

||||

|

1 |

2 |

3 |

4 |

|

|

Индекс демократии |

Это индекс, который стремится отразить тип правительства и качество институтов, основанное на свободе выборов, операционных ограничениях и уважении других основных прав, связанных с политическими и гражданскими свободами |

Значение этого индекса колеблется от 0 до 10, причем более высокие значения представляют наиболее демократические режимы |

ПОЛИТИКА IV [13] |

|

|

Класс институциональных переменных |

Гражданская свобода |

Этот индекс рассчитывается на основе следующих критериев: свобода выражения мнения, право на собрания и образование, свобода вероисповедания, верховенство закона и свободная экономическая деятельность |

Индекс гражданской свободы оценивается по шкале от 1 до 7, где 1 представляет наибольшие гражданские свободы, а 7 – полное отсутствие гражданской свободы |

ОБЗОР СТРАНЫ FREEDOM HOUSE [14] |

|

Политические права |

Этот индекс измеряет степень свободы в избирательном процессе, политический плюрализм и участие, а также функционирование правительства |

Его расчет основан на шкале от 1 до 7, где 1 соответствует наибольшему количеству свободных мест, а 7 – наименее свободным |

ОБЗОР СТРАНЫ FREEDOM HOUSE |

|

|

Волатильность темпов роста |

Он используется для выявления бесхозяйственности и макроэкономических колебаний |

σ ((НД-ВВП-1) / ВВП) |

Всемирный банк |

|

|

Волатильность инфляции |

Он используется для фиксации бесхозяйственности и макроэкономических колебаний |

σ (уровень инфляции) |

Всемирный банк |

|

|

Переменные макроэкономической политики |

Неустойчивость условий торговли |

он используется для отражения степени внешних шоков |

σ (Log (индекс условий торговли товарами и услугами t – индекс условий торговли товарами и услугами t – 1)) |

Всемирный банк |

|

Открытость торговли |

Эта мера позволяет зафиксировать естественное открытие внешней торговли |

Экспорт + импорт / ВВП |

Всемирный банк |

|

|

Доход на душу населения |

ВВП |

Всемирный банк |

||

|

Другие переменные |

Численность населения |

Население |

Всемирный банк |

|

|

Выборка стран |

Алжир, Аргентина, Бангладеш, Бразилия, Венгрия, Венесуэла, Гана, Гватемала, Доминиканская Республика, Египет, Индия, Индонезия, Иран, Китай, Колумбия, Малайзия, Мексика, Марокко, Нигерия, Пакистан, Перу, Польша, Румыния, Сальвадор, Саудовская Аравия, Таиланд, Турция, Уругвай, Филиппины, Чили, Эквадор, Южная Корея, Южная Африка |

|||

Таблица 2

Корреляционная матрица

|

Финансовая структура |

Финансовые открытия |

Процентная ставка |

Юридическая независимость |

Настоящая независимость |

Прозрачность |

Режим обменного курса |

|

|

Финансовая структура |

1 |

||||||

|

Финансовые открытия |

0,2158 |

1 |

|||||

|

Процентная ставка |

-0,0835 |

-0,1425 |

1 |

||||

|

Юридическая независимость |

0,0227 |

0,3009 |

-0,0003 |

1 |

|||

|

Реальная независимость |

0,0373 |

0,0689 |

-0,1020 |

-0,0735 |

1 |

||

|

Прозрачность |

0,1598 |

0,4804 |

-0,2873 |

0,4439 |

-0,0644 |

1 |

|

|

Режим обменного курса |

-0,0009 |

-0,2203 |

0,1586 |

-0,3016 |

0,0793 |

-0,0136 |

1 |

|

Инфляционное таргетирование |

0,1537 |

0,2146 |

-0,0350 |

0,1956 |

-0,0175 |

0,4807 |

0,2383 |

|

Активы центрального банка |

-0,1217 |

-0,1627 |

0,0816 |

-0,1074 |

-0,1233 |

-0,3248 |

0,1586 |

|

Регулирование качества |

0,2194 |

0,5740 |

-0,2768 |

0,1506 |

0,1091 |

0,6646 |

-0,1148 |

|

Верховенство закона |

0,2112 |

0,4043 |

-0,3753 |

-0,0320 |

0,1329 |

0,6169 |

-0,1487 |

|

Индекс демократии |

0,1170 |

0,4331 |

0,0787 |

0,3313 |

-0,0899 |

0,7186 |

-0,1005 |

|

Гражданская свобода |

-0,1197 |

-0,3708 |

-0,0378 |

-0,2726 |

0,0467 |

-0,6808 |

0,0472 |

|

Политические права |

-0. 1598 |

-0,4147 |

-0,0293 |

-0,2648 |

-0,0132 |

-0,7188 |

0,1395 |

|

Волатильность инфляции |

-0,0004 |

-0,0872 |

0,0424 |

-0,0031 |

-0,0242 |

-0,2422 |

0,0356 |

|

Неустойчивость условий торговли |

-0,0030 |

0,0315 |

-0,0051 |

-0,0318 |

-0,0006 |

-0,0894 |

-0,0416 |

|

Государственный долг |

-0,0183 |

-0,0429 |

0,0966 |

-0,0170 |

-0,0122 |

-0,1199 |

0,0382 |

|

Доход на душу населения |

0,2576 |

0,599 |

-0,2556 |

0,2106 |

0,1985 |

0,6663 |

0,0942 |

|

Численность населения |

0,0205 |

-0,0515 |

-0,0430 |

0,0 242 |

-0,1641 |

-0,1302 |

0,2081 |

Переменная юридической независимости центрального банка существенно влияет на финансовое развитие, отрицательно влияя на финансовую структуру и положительно влияя на финансовую открытость. Мы можем сделать вывод, что в развивающихся странах власти заинтересованы в развитии своей отрасли; вот почему независимость центрального банка может снизить финансовое развитие в пользу развития промышленного сектора.

Вторая мера, связанная с центральным банком – это реальная независимость центрального банка. Эта мера статистически значима и положительно влияет на финансовую открытость. Таким образом, чем короче мандат руководителя, тем больше он будет внедрять быстрые и эффективные решения для улучшения финансового развития, поскольку будет способствовать притоку капитала в страну.

Для переменной режима обменного курса он статистически значим, положительно влияет на финансовую структуру, а отрицательно влияет на финансовую открытость. Развивающаяся страна, стремящаяся к более высокому уровню финансового развития, не может применять фиксированный обменный курс, а скорее гибкий режим, который позволяет ей адаптироваться к международной финансовой системе. Переменная процентных ставок существенно и положительно влияет на финансовую структуру. Действительно, большинство развивающихся стран имеют финансовые системы, основанные в основном на банковской системе, поэтому при повышении процентной ставки банковская система будет расти, потому что эта высокая ставка будет стимулом для увеличения депозита.

Переменный государственный долг является статистически значимым и положительно влияет на финансовую структуру, а также существенно и отрицательно влияет на финансовую открытость.

Вторая категория касается институциональных мер. Индекс демократии статистически значим и положителен.

Заключение

Макроэкономические показатели во многих странах мира улучшились за последние пятнадцать лет или около того. Политика центрального банка в области развития включала политику, направленную на развитие финансового сектора, содействие расширению доступа к финансовым услугам и приведение финансовой системы в соответствие с устойчивым развитием. Большая часть литературы сосредоточена на том, как независимость центрального банка, режимы таргетирования инфляции и валютные союзы способствовали повышению эффективности денежно-кредитной политики и, следовательно, макроэкономических показателей. Поскольку финансовая система является ключевым компонентом денежно-кредитной трансмиссии, характеристики центрального банка страны и их денежно-кредитная политика влияют на финансовое развитие.

Среди переменных, влияющих на уровень финансового развития, мы обнаружили, что юридическая и реальная независимость, а также прозрачность центрального банка играют важную роль в повышении уровня финансового развития. Таргетирование инфляции очень эффективно для ускорения развития и, более того, режима обменного курса. Показатели государственного долга и процентной ставки также помогают сделать соответствующие выводы относительно роли центрального банка в определении уровня финансового развития каждой страны.

Что касается переменных, связанных с качеством институтов, индексы гражданской свободы и демократии – самые важные переменные для разных категорий стран. Они влияют на все три показателя финансового развития развитых и развивающихся стран, в то время как они не влияют на развивающиеся страны, и это имеет смысл, поскольку эти страны не располагают высококачественными учреждениями.

Показатель открытости торговли оказывает положительное влияние на развивающиеся страны. Это связано с особенностями каждой страны, а также с целью открытости торговли. Что касается макроэкономических шоков, а именно нестабильности темпов роста, инфляции и условий торговли, то их влияние недостаточно важно для финансового развития и их влияние варьируется в зависимости от специфики страны.

Последняя категория включает переменные контроля, такие как измерение численности населения и уровня дохода на душу населения, результаты показывают, что они значительны и играют важную роль в определении уровня финансового развития страны.

Исследование выполнено при финансовой поддержке РФФИ в рамках научного проекта № 20-010-00189.

Библиографическая ссылка

Ибрагимов К.Х., Мусханова Х.Ж., Тапаев Р.В. ВЛИЯНИЕ РЕГУЛЯТИВНЫХ ИНСТИТУТОВ НА ТРАНСФОРМАЦИЮ БАНКОВСКОГО СЕКТОРА (НА МАТЕРИАЛАХ РАЗВИВАЮЩИХСЯ СТРАН) // Фундаментальные исследования. – 2020. – № 12. – С. 80-87;URL: https://fundamental-research.ru/ru/article/view?id=42913 (дата обращения: 19.04.2024).