Уровень финансово-инвестиционного развития территорий, во многом определяющий устойчивость их экономической динамики, характеризуется степенью аллокации и результативного использования финансовых ресурсов, предназначенных для инвестирования [1]. Главные критические точки финансово-инвестиционного развития экономики России, формирующие современные вызовы (замедление темпов роста доходов населения [2; 3], инвестиционного и потребительского спроса [4; 5], а, следовательно, и экономической динамики [6]), приобретают дополнительные характеристики при анализе в региональном разрезе. Выявление последних представляет собой отдельную исследовательскую задачу. Актуальность решения этой задачи заключается в том, что оно будет способствовать реализации практических вопросов активизации инвестиционных процессов, выстраивания нового технологического базиса экономики, формирования устойчивой экономической динамики, повышения благосостояния и качества жизни людей.

Низкий уровень инвестиций в основной капитал в российской экономике усугубляется крайней неравномерностью их территориального распределения. Максимальная доля инвестиций в основной капитал (28,1 %) сосредоточена в Центральном федеральном округе, а минимальная (3,1 %) – в Северо-Кавказском федеральном округе (по данным 2018 г.) [7]. При этом доля инвестиций, направленных на цели реконструкции и модернизации, в совокупном объеме инвестиций в основной капитал в 2018 г. практически по всем регионам снизилась по сравнению с 2012–2013 гг. (рис. 1). За 2010–2018 гг. в среднем по Российской Федерации данный показатель составлял 17,7 %, его максимальное значение (36,1 %) наблюдалось в Саратовской области, минимальное (2,1 %) – в Ненецком автономном округе.

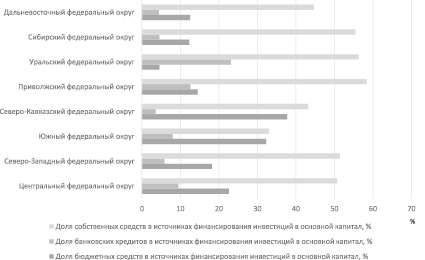

Значительны различия и структурных параметров источников финансирования инвестиций в основной капитал по федеральным округам (рис. 2).

Рис. 1. Доля инвестиций, направленных на цели реконструкции и модернизации, в совокупном объеме инвестиций в основной капитал, по федеральным округам, % [7]

Рис. 2. Основные источники финансирования инвестиций в основной капитал по федеральным округам [7]

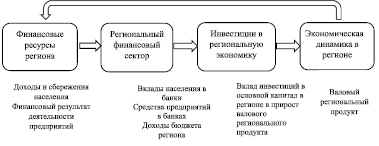

Рис. 3. Индикаторы уровня финансово-инвестиционного развития регионов в соответствии с логикой системно-воспроизводственного подхода [8]

Наименьшая доля собственных источников в общем объеме финансирования инвестиций в основной капитал приходится на регионы Южного федерального округа. Здесь же, а также в регионах Северо-Кавказского федерального округа наиболее высока доля бюджетных средств, поступающих преимущественно из федерального бюджета.

Для того чтобы составить комплексное представление об уровне финансово-инвестиционного развития российских регионов, необходимо обосновать методические подходы к его оценке и провести аналитическое исследование особенностей расслоения российских регионов по уровню финансово-инвестиционного развития.

Целью исследования является выявление особенностей расслоения российских регионов по уровню финансово-инвестиционного развития, формирующих риски общеэкономической поступательной динамики.

Материалы и методы исследования

Реализация цели исследования предполагает использование системно-воспроизводственного подхода и в его рамках методов ситуационного, трендового и кластерного анализа.

Индикаторы уровня финансово-инвестиционного развития регионов установлены в соответствии с логикой системно-воспроизводственного подхода и последовательно характеризуют стадии финансово-инвестиционного процесса (рис. 3).

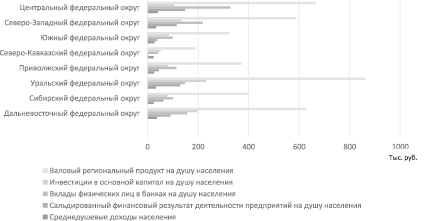

Анализ основных индикаторов, характеризующих уровень финансово-инвестиционного развития регионов – субъектов РФ в разрезе федеральных округов в 2016–2018 гг., рассчитанных по данным официальной статистики, свидетельствует о достаточно высоком разбросе их значений (рис. 4).

Высокая степень дифференциации регионов по уровню финансово-инвестиционного развития обусловила необходимость проведения их многомерной классификации на основе применения кластерного анализа. Выбор данного метода многомерной статистики обусловлен тем, что он позволяет разделить исследуемые сложноорганизованные объекты на однородные группы, обеспечив их систематизацию по заданной совокупности параметров.

Результаты исследования и их обсуждение

Результаты исследования, полученные на основе иерархического кластерного анализа, показали, что по совокупности основных индикаторов, характеризующих уровень финансово-инвестиционного развития, все регионы – субъекты РФ распределились по 4 кластерам. В отдельный класс очевидно выделился г. Москва, в следующий – ресурсодобывающие регионы России (Магаданская область, Тюменская область с входящими в ее состав автономными округами, Республика Саха (Якутия), Сахалинская область, Чукотский автономный округ). Все остальные регионы – субъекты РФ вошли в состав третьего (47 регионов) и четвертого кластеров (30 регионов), за исключением регионов Северо-Кавказского округа, которые полностью отнесены к четвертому кластеру.

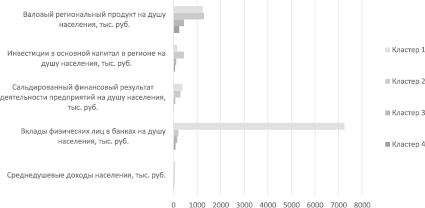

С использованием метода k-средних получены средние значения переменных при формировании 4 кластеров (рис. 5).

Очевидны существенные разрывы средних значений показателей кластера 1 с показателями 3 и 4 кластеров. Если проанализировать данные показатели в динамике, сравнив полученные значения со средними значениями аналогичных показателей за 2013–2015 гг. в разрезе образующих кластеры регионов, можно сделать вывод о тенденции к росту этих разрывов (таблица).

Результаты анализа позволяют идентифицировать следующие характерные особенности распределения регионов по уровню финансово-инвестиционного развития:

– выделение центра и ресурсодобывающих регионов;

– концентрация регионов в составе медианной группы;

– устойчиво большой и растущий отрыв «центра» от регионов 3 и 4 кластеров.

Речь идет не только о выделении малочисленных полюсов роста при численном доминировании медианной группы регионов с недостаточным уровнем финансово-инвестиционного развития, но и их растущей поляризации. Характер распределения регионов по уровню финансово-инвестиционного развития определяет траектории их дальнейшей социально-экономической динамики, ведущие к закреплению ведущих позиций лидеров и растущему отставанию всех остальных российских регионов.

Рис. 4. Основные показатели уровня финансово-инвестиционного развития регионов – субъектов РФ по федеральным округам, тыс. руб. [7; 9]

Рис. 5. Средние значения переменных при формировании 4 кластеров

Динамика соотношения показателей уровня финансово-инвестиционного развития регионов в разрезе кластеров

|

2013–2015 гг. |

2016–2018 гг. |

|||||||||

|

подушевые показатели, тыс. руб. |

||||||||||

|

Валовый региональный продукт |

Инвестиции в основной капитал |

Сальдированный финансовый результат предприятий |

Доходы населения |

Вклады населения |

Валовый региональный продукт |

Инвестиции в основной капитал |

Сальдированный финансовый результат предприятий |

Доходы населения |

Вклады населения |

|

|

1 кластер |

1045,0 |

122,8 |

192,3 |

57,3 |

5139,6 |

1235,1 |

165,1 |

375,6 |

65,3 |

7246,3 |

|

2 кластер |

399,5 |

471,4 |

403,3 |

38,8 |

163,8 |

1287,4 |

436,9 |

285,0 |

49,3 |

206,9 |

|

3 кластер |

398,4 |

87,7 |

37,7 |

27,2 |

123,2 |

443,0 |

103,8 |

63,8 |

30,0 |

154,0 |

|

Соотношение показателей 1 и 3 кластеров |

2,6 |

1,4 |

5,1 |

2,1 |

41,7 |

2,8 |

1,6 |

5,9 |

2,2 |

47,1 |

|

4 кластер |

208,9 |

45,4 |

8,8 |

21,2 |

60,4 |

236,1 |

57,6 |

12,9 |

22,5 |

75,9 |

|

Соотношение показателей 1 и 4 кластеров |

5,0 |

2,7 |

21,8 |

2,7 |

85,1 |

5,2 |

2,9 |

29,1 |

2,9 |

95,5 |

Заключение

Сложившаяся ситуация, отражая суть структурных изменений, произошедших в России, чревата накоплением рисков излишней концентрации, несущих угрозу торможения общего экономического развития страны. При этом, если отстающим регионам, как правило, оказывается существенная бюджетная поддержка [10], то регионам самого многочисленного кластера (большой середины) пока не созданы условия для финансово-инвестиционного развития. Дилемма «равенство – эффективность» [11; 12] и поиск целесообразного оптимума в контексте распределения регионов по уровню финансово-инвестиционного развития приобретает, таким образом, новый формат.

В отношении депрессивных регионов, а также регионов, значимых в геополитическом плане, ее решение всегда рассматривалось в русле совершенствования межбюджетных отношений [13]. Сегодня важным направлением такого совершенствования становится выбор форм межбюджетных трансфертов, ориентированных на стимулирование собственного развития регионов, прозрачность трансфертов и предоставление их на основе научно обоснованных расчетных методик, а не в режиме «ручного управления».

В отношении медианных регионов, существенно влияющих на устойчивость развития всей страны в силу своего численного доминирования, но при этом не имеющих в отличие от регионов-лидеров очевидных конкурентных преимуществ, необходимы особые меры. Речь идет, прежде всего, о формировании явных конкурентных преимуществ на основе анализа существующих и развивающихся в регионе ресурсов, привязки их к технологическим инновациям или трансфера инновационных технологий и их инкорпорирования в систему региональных факторов роста, создание региональных финансово-инвестиционных центров экономического роста, способствующих формированию и реализации конкурентных преимуществ территорий. Это ставит задачу целенаправленного и осознанного воздействия на процессы трансформации институтов и институциональной среды, то есть конструирование нового институционального дизайна [14, с. 149], обеспечивающего благоприятные условия финансово-инвестиционного развития российских регионов.

С учетом этих обстоятельств выстраивание эффективной региональной политики государства предполагает проведение диагностики потенциала финансово-инвестиционного развития регионов, возможностей формирования их конкурентных преимуществ и эффективного использования каждого из двигателей роста, запуск институциональных механизмов перелома сложившейся ситуации путем внесения корректив в Стратегию пространственного развития.