Значение НДС для современной экономики РФ довольно сложно преувеличить. В то же время он является одним из самых спорных налогов в российской системе налогообложения. Устранению проблем, связанных с налогообложением НДС, способствуют вопросы совершенствования организации взимания данного налога.

Во всех странах процент НДС строго фиксирован законом. Те страны, которые имеют меньший процент налога, считаются импортозависимыми, так, за импортные товары платит именно продающая сторона, а следственно, она выплачивает и сам налог. Самое интересное, что практически все страны ЕС на данный момент импортозависимы друг от друга и от других стран. Распространяется данный налог только на юридических лиц, индивидуальных предпринимателей и на граждан других стран.

Таким образом, любое государство зарабатывает абсолютно на всем, на чем можно заработать. Физических лиц НДС никоим образом не касается, так как с таковыми по закону невозможно вести товарно-торговые отношения. Но как только физическое лицо получает статус индивидуального предпринимателя, при этом перемещает товары через таможенную границу, оно сразу облагается положенным налогом.

Актуальность темы обуславливается растущей проблемой исчисления и уплаты налога на добавленную стоимость, сложностью определения налоговой базы, наличием спорных моментов законодательства и частыми изменениями в действующем законодательстве.

Добавленная стоимость служит мерилом межгосударственного сравнения темпов и уровней макроэкономического развития, структуры общественного производства, он также позволяет углубить экономическое сравнение на макроуровне, рассматривать хозяйственно-экономические процессы через призму концепции сферы производства валового продукта государства, охватывающего как материальное производство, так и область нематериальных услуг.

НДС является формой изъятия в бюджет некоторой части добавленной стоимости, создаваемой на всех этапах производства и реализации товаров (услуг) [6].

Экономическая сущность и основное отличие от других видов налогообложения, добавленной стоимости заключается в том, что она устанавливается суммой реализации товарной продукции (работ, услуг) без учета валового оборота. Валовая продукция выражается в денежной форме и охватывает как вновь созданную стоимость, так и перенесенную. В случае, если бы добавленная стоимость была и перенесенной (т.е. имел бы место повторный счет), это бы неминуемо сказалось на типе налогообложения, т.е. имело бы место двойное налогообложение.

НДС – относительно новый для России вид налога, но в то же время он занимает существенное место в Налоговой системе нашей страны. Как уже говорилось выше, НДС относится к числу косвенных налогов, поскольку он включается в цену товаров и услуг, а значит переносится на конечного потребителя. Для более четкого понимания того, в чем заключается сложность администрирования НДС для плательщика, надо разобрать основные элементы этого налога.

Объектами налогообложения НДС являются:

– реализация товаров, работ, услуг на территории России, передача имущественных прав (право требования долга, интеллектуальные права, арендные права, право постоянного пользования земельным участком и др.), а также безвозмездная передача права собственности на товары, результаты работ и оказания услуг. Ряд операций не признается объектами налогообложения НДС:

– выполнение строительно-монтажных работ для собственного потребления;

– передача для собственных нужд товаров, работ, услуг, расходы на которые не учитываются при расчете налога на прибыль;

– ввоз (импорт) товаров на территорию РФ.

Не облагаются НДС товары и услуги, такие как: реализация некоторых медицинских товаров и услуг, услуги по уходу за больными и детьми, реализация предметов религиозного назначения, услуги по перевозке пассажиров, образовательные услуги и т.д. Кроме того, это услуги на рынке ценных бумаг, банковские операции, услуги страховщиков, адвокатские услуги, реализация жилых домов и помещений, коммунальные услуги.

Налоговая ставка НДС может быть равна 0, 10 и 18 %. По нулевой налоговой ставке облагаются операции экспорта, трубопроводный транспорт нефти и газа, передача электроэнергии, перевозки железнодорожным, воздушным и водным транспортом. По 10 %-ной ставке – некоторые продовольственные товары, большинство товаров для детей, лекарства и медицинские изделия, не входящие в перечень важнейших и жизненно необходимых, племенной скот. Для всех остальных товаров, работ, услуг действует ставка НДС в 18 процентов [2].

Налоговая база по НДС в общем случае равна стоимости реализуемых товаров, работ, услуг, с учетом акцизов для подакцизных товаров.

Налоговым периодом, то есть тем периодом времени, по окончании которого определяется налоговая база и исчисляется сумма налога к уплате по НДС, является квартал.

Освобождаются от уплаты налога налогоплательщики, работающие на специальных налоговых режимах: УСН, ЕНВД, ЕСХН, ПСН (кроме случаев, когда они ввозят товар на территорию РФ) и участники проекта «Сколково».

Сумма НДС, как и большинство других установленных российским налоговым законодательством налогов, должна определяться налогоплательщиком самостоятельно, исходя из соответствующих ставок налога, налоговой базы с учетом установленных льгот, рассрочек и отсрочек. Сумма НДС исчисляется как соответствующая налоговой ставке процентная доля налоговой базы. В том случае, если производится продукция, облагаемая по разным ставкам, общая сумма налога представляет собой результат сложения сумм налогов, исчисляемых отдельно как соответствующие налоговым ставкам процентные доли соответствующих налоговых баз. При этом указанная сумма определяется по итогам каждого налогового периода применительно ко всем операциям по реализации товаров, работ и (или) услуг, дата фактической реализации которых относится к соответствующему налоговому периоду, а также по всем изменениям, увеличивающим или уменьшающим налоговую базу в соответствующем налогом периоде.

Кроме общепринятых реквизитов, в счете-фактуре отдельной строкой должны быть в обязательном порядке выделены данные, необходимые для исчисления и уплаты налога. К их числу относятся суммы акциза по подакцизным товарам, ставка НДС, сумма налога, предъявляемая покупателю товаров, работ, услуг и имущественных прав за все количество поставляемых или отгруженных по счету-фактуре товаров, работ, услуг и имущественных прав с НДС. При реализации товаров, работ, услуг и имущественных прав, операции по которым освобождены от налогообложения, также должны быть выписаны и выданы счета-фактуры. Но в этом случае в них не выделяются соответствующие суммы налога. Любой налогоплательщик, реализуя свою продукцию и выделяя в расчетных документах НДС, одновременно с этим является покупателем сырья, материалов, топлива, энергии и других товаров, работ и (или) услуг, которые ему необходимы для производства своей продукции. Естественно, что в получаемых им

от продавца расчетных документах также выделяются НДС сверх цены на эти сырье, материалы и т.д. Налоговое законодательство предусматривает, что суммы налога, предъявленные налогоплательщику при приобретении им для производственных целей, сырья, материалов, топлива, энергии и других товаров, работ и (или) услуг, не включаются в расходы, принимаемые к вычету при исчислении налога на прибыль организаций, а должны учитываться отдельно. Такой же порядок установлен в части суммы налога, фактически уплаченных налогоплательщиком при ввозе сырья и тому подобного на территорию России. Одновременно с этим российское налоговое законодательство предусмотрело и отдельные случаи, когда предъявленные налогоплательщику или уплаченные им суммы НДС включаются в затраты налогоплательщика на производство и реализацию продукции. Это имеет место в случае использования приобретенных или оплаченных товаров, работ и (или) услуг при производстве или реализации товаров, работ и (или) услуг, операции по реализации которых не подлежат налогообложению, т.е. освобождаются от налогообложения. [7].

Механизм исчисления НДС, подлежащего уплате в бюджет, применяемый в РФ, позволяет, с одной стороны, избежать дополнительных учетных процедур и затрат, связанных с определением созданной на предприятии добавленной стоимости, с другой – обеспечивает налогоплательщику источник уплаты данного налога, так как дает возможность переложить уплаченный в бюджет НДС на конечного потребителя. В случае превышения в каком-либо налоговом периоде величины налоговых вычетов над суммой исчисленного по облагаемым операциям и восстановленного НДС возникающая при этом отрицательная разница подлежит возмещению, зачету или возврату налогоплательщику из бюджета.

В таблице приведена динамика поступлений рассматриваемых налогов в бюджетную систему и соответствующих налоговых баз за последние десять лет.

Поступление в бюджет основных видов налогов, % ВВП [8]

|

2005 |

2006 |

2007 |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

|

|

НДС |

6,2 |

5,6 |

6,1 |

5,2 |

5,3 |

5,4 |

5,8 |

5,7 |

5,3 |

5,5 |

5,4 |

|

внутренний |

4,1 |

3,4 |

3,5 |

2,4 |

3,0 |

2,9 |

3,1 |

3,0 |

2,8 |

3,1 |

3,2 |

|

на импорт |

2,1 |

2,2 |

2,6 |

2,7 |

2,3 |

2,5 |

2,7 |

2,7 |

2,5 |

2,5 |

2,5 |

|

Налог на прибыль |

6,1 |

6,2 |

6,3 |

6,1 |

3,3 |

3,8 |

4,1 |

3,8 |

3,1 |

3,3 |

3,2 |

|

НДФЛ |

3,3 |

3,5 |

3,8 |

4,0 |

4,3 |

3,9 |

3,6 |

3,6 |

3,8 |

3,8 |

3,8 |

Как показывают эти данные, заметное снижение сборов внутреннего НДС частично компенсировалось ростом НДС на импорт. Поступления налога на прибыль резко сократились (с 6,1 до 3,3 % ВВП).

Обращает на себя внимание тот факт, что уровень собранного НДС снижался на фоне роста макроэкономической оценки базы этого налога. База налога сокращалась, однако, не в такой мере, как поступления этого налога [4].

Поскольку мы не ставим себе целью выявление объема потенциального недобора налогов в казну, то далее рассматривается не столько уровень собираемости налогов как таковой, сколько его относительная динамика по отношению к базовому году. Первичный анализ показывает, что динамика собираемости рассматриваемых налогов сильно различается, что требует анализа тенденций и факторов изменения каждого из этих показателей по отдельности.

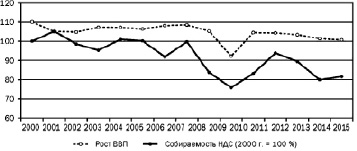

Динамика собираемости НДС и темп роста ВВП, %

Представленная на рисунке динамика расчетного уровня собираемости НДС показывает, что за десять лет этот показатель значительно (более чем на 18 %) снизился, причем тенденция понижения просматривается на протяжении всего рассматриваемого периода. Судя по рисунку, собираемость НДС зависит от состояния экономики в стране: так, глубокое падение ВВП в 2009 г. (на 7,8 %) явно сопровождалось снижением собираемости НДС. Это наблюдение подтверждается высокой корреляцией между расчетной собираемостью этого налога и темпами роста – она составила 0,78. Ранее эксперты МВФ уже отмечали связь между фазой бизнес-цикла и уровнем собираемости НДС: по их оценкам, собираемость падает, если уровень производства в экономике лежит ниже потенциального, и растет, когда он поднимается выше потенциального уровня.

Хотелось бы отметить, что в Налоговом кодексе с целью улучшения администрирования вопросов налогообложения произошли изменения. Самым первым и самым значимым изменением в области НДС можно считать изменения касаемо налоговой декларации по НДС. Налоговая декларация по НДС должна включать все показатели из книг покупок и книг продаж, соответственно, журнал регистрации счетов-фактур будет отменен за ненадобностью. Это позволит налоговым органам проверить соответствие данных об одной и той же операции в декларациях контрагентов, т.е. налоговыми органами сверяются сведения продавца и покупателя, что предполагает прозрачность налогового контроля. Предоставление налоговой декларации в электронном виде, способствует эффективной работе налоговых органов по взаимодействию с налогоплательщиками. Главной целью использования системы электронного декларирования является экономия времени и денег налогоплательщиков. В свободном доступе можно получить нормативно-справочные материалы, получение квалифицированных консультаций, касающихся налогообложения.

Хотелось бы отметить, что при заполнении бланка НДС очень часто у налогоплательщиков возникают трудности. Как правило, довольно спорным моментом является определение точной даты, с которой необходимо начинать считать налоговую нагрузку. По законодательству, налоговая нагрузка наступает в тот момент, когда организация начинает предоставлять услуги (входящие в ее компетентность) и в момент отгрузки предоставляемой продукции. Но нужно обратить внимание на то, что в случае если организация (фирма, предприятие) работает по предоплате, то налоговая нагрузка высчитывается с момента получения денежных средств.

Подведем положительный итог: вероятность ошибки при вычислении сведена к нулю, общий архив всех электронных деклараций находится в свободном доступе, экономия временных и материальных затрат при заполнении и подаче налоговых деклараций, очередь исчезнет.

Следующее новшество: уточнен порядок вычетов по НДС. Так, вычет может быть заявлен в течение трех лет, после принятия на учет, приобретенных на территории РФ товаров, работ, услуг. К вычету принимаются счета-фактуры, полученные после налогового периода, но до даты подачи декларации и налогоплательщик вправе самостоятельно определить когда он желает воспользоваться вычетом в течение трех лет.

Так же немаловажным являются вопросы осуществления налоговых проверок по НДС.

При осуществлении камерального контроля является борьба с попытками незаконного возмещения налога на добавленную стоимость из бюджета Российской Федерации. По словам начальник Управления камерального контроля ФНС России Д.С. Сатина, как правило, злоумышленники вносят заведомо ложные сведения в декларацию по НДС, изготавливают поддельные документы и под видом возмещения НДС пытаются осуществить хищение денежных средств из бюджета. Такие попытки мошенничества эффективно выявляются и пресекаются налоговыми органами в ходе проведения камеральных налоговых проверок [9].

В целях минимизации бюджетных рисков, связанных с собираемостью налогов, в частности, НДС, можно дать следующие рекомендации государственным органам и лицам, принимающим решения в области бюджетно-налоговой политики:

– для повышения качества бюджетного прогнозирования дополнить существующую систему анализа собираемости налогов по принципу «начислено/уплачено» анализом на основании макроэкономического подхода;

– в целях повышения точности бюджетных прогнозов закладывать в расчетные показатели доходов снижение собираемости в случае, если макроэкономический прогноз предсказывает кризис или рецессию;

– избегать при формировании бюджетных прогнозов оптимистичных предположений о росте уровня собираемости налогов или повышении качества налогового администрирования;

– не принимать неоправданных решений, связанных с налоговым администрированием и требующих комплексного и кардинального изменения существующей системы налогового администрирования. Любые решения в области налогового администрирования должны быть тщательным образом просчитаны и обоснованы с точки зрения затрат и выгод;

– в период кризиса избегать принятия решений в области налоговой политики, связанных с радикальной перестройкой налогового законодательства, в т. ч. чисто административных мер;

– наличие отрицательных трендов в динамике уровня собираемости должно приниматься во внимание при составлении долгосрочных бюджетных прогнозов и бюджетной стратегии, поскольку даже незначительное ежегодное снижение собираемости в долгосрочной перспективе может привести к значительным потерям доходов. В противном случае формирование долгосрочного прогноза доходов может оказаться завышенным и исказить реальный объем располагаемых бюджетных ресурсов.