В процессе осуществления различных банковских операций и сделок кредитные организации подвержены целому спектру специфических банковских рисков.

Риск – это стоимостное выражение вероятностного события, ведущего к определенным потерям. Риски образуются в результате отклонения действительных данных от оценки сегодняшнего состояния экономического процесса и будущего его развития. Они могут быть как положительными, так и отрицательными.

Таким образом, прибыль можно получать только в случае, если возможности понести потери будут спрогнозированы заранее и захеджированы. Чем выше риск, тем больше вероятность получить высокую прибыль. В этом плане для кредитных организаций становится важным определить риск, классифицировать его и найти пути его оптимизации. Следовательно, банковский риск – это уровень неопределенности в предсказании, который может отразиться на деятельности банка в целом или повлиять на отдельные финансовые показатели.

Банковские риски являются в большей степени и социально ответственными процессами. В условиях, когда банки рискуют не только собственными, но главным образом заемными и привлеченными ресурсами, последствия становятся более острыми. В случае неудачи теряет не только банк, но и его клиенты – физические лица, предприниматели, юридические лица, в том числе другие банки, разместившие в нем свои денежные средства. Банковские кризисы оказываются при этом более болезненными, чем кризисы производства, поскольку влекут за собой многочисленные финансовые потери участников, связанных друг с другом цепочкой денежных обязательств.

При проведении кредитных операций банки несут не только специфические риски несбалансированной ликвидности, изменения процентных ставок и валютных курсов, риски, связанные с организацией кредитного процесса, но и принимают на себя общие экономические риски, сопряженные с деятельностью самого клиента-заемщика. Существует несколько теоретических подходов к рассмотрению совокупности банковских рисков. Общую классификацию автор исследования предлагает обобщить в виде табл. 1.

Российская банковская система согласно действующему законодательству включает в себя Банк России, кредитные организации, а также представительства иностранных банков. Использование данной трактовки в дальнейшем предусматривает наличие определенных полномочий у Банка России в сфере контроля за разнообразными банковскими рисками.

Законом «О Центральном банке Российской Федерации (Банке России)» предусматривается, что Банк России устанавливает обязательные для кредитных организаций правила проведения банковских операций, обязательные нормативы и требования к банковским методикам управления рисками и моделям количественной оценки рисков. Отдельными нормативными актами Банка России регламентируются определение видов банковских рисков и основные рекомендации и требования по управлению рисками.

Таблица 1

Классификация банковских рисков

|

Критерии классификации |

Виды банковских рисков |

|

Уровень рисков |

Риски на макроуровне Риски на микроуровне |

|

Характер банковских операций и услуг |

Риски по забалансовым операциям Кредитный риск Расчетный риск Валютный риск Операционный риск и др. |

|

Степень обеспечения устойчивого развития кредитной организации |

Риск ликвидности Процентный риск Риск потери доходности Риск потери конкурентоспособности Риск капитальной базы Риск-менеджмент |

|

Факторы, образующие риски |

Внешние риски (политические, экономические, демографические, социальные, географические и другие) Внутренние риски (в основной и вспомогательной деятельности, связанные с активами или пассивами банка, с качеством управления и реализацией банковских услуг) |

|

Сфера и масштаб действия |

Риск, исходящий от страны Риск, связанный с деятельностью определенного типа банка Риск, связанный с деятельностью центров финансовой ответственности Риск, исходящий от банковских операций – от группы операций определенного вида (совокупный риск); – от отдельных операций с определенным клиентом (индивидуальный риск) |

|

Время возникновения |

Ретроспективные риски Текущие риски Перспективные риски |

|

Степень зависимости риска от банка |

Риск, зависимый от деятельности банка Риск, не зависимый от деятельности банка |

|

Вид банка |

Риск специализированного банка Риск отраслевого банка Риск универсального банка |

|

Величина риска |

Низкие риски Умеренные риски Полные риски |

|

Состав клиентской базы |

Риск, исходящий от крупных, средних и мелких клиентов Риск, исходящий от отраслевой структуры клиентов |

|

Характер учета операций |

Риск по балансовым операциям Риск по внебалансовым операциям |

Впервые методические подходы по происхождению и классификации типичных банковских рисков обобщены в 2004 г. в нормативном документе Банка России. В области регулирования банковских рисков стала производить типизация банковских рисков.

Понятие банковского риска определяется как присущая банковской деятельности возможность понесения кредитной организацией потерь и ухудшения ликвидности вследствие наступления неблагоприятных событий, связанных с внутренними и внешними факторами. К типичным банковским рискам относятся:

1) кредитный риск;

2) страновой риск (включая риск неперевода средств);

3) рыночный риск (рыночный риск включает в себя фондовый риск, валютный и процентный риски);

4) риск ликвидности;

5) операционный риск;

6) правовой риск;

7) риск потери деловой репутации кредитной организации (репутационный риск);

8) стратегический риск.

Рассмотрим особенности каждого риска и сформулируем основные методы управления ими.

Кредитный риск – риск возникновения у кредитной организации убытков вследствие неисполнения, несвоевременного либо неполного исполнения должником финансовых обязательств перед кредитной организацией в соответствии с условиями договора.

Процесс управления кредитным риском можно разбить на 3 этапа:

1 этап: управление кредитным портфелем:

– утверждение направлений кредитной политики банка;

– определение и установление лимитов кредитования (например, обязательные нормативы, утвержденные ЦБ РФ представлены в табл. 2);

– анализ факторов кредитного риска.

Таблица 2

Обязательные нормативы ЦБ РФ по кредитным рискам

|

№ п/п |

Показатель |

Формула |

Величина |

|

1 |

Норматив максимального размера риска на одного заемщика или группу связанных заемщиков (Н6) |

Kрз – совокупная сумма кредитных требований банка к заемщику, имеющему перед банком обязательства по кредитным требованиям, или группе связанных заемщиков за вычетом сформированного резерва на возможные потери по указанным кредитным требованиям; K – капитал банка |

max 25 % |

|

2 |

Максимальный размер крупных кредитных рисков (Н7) |

Kскрi – i-й крупный кредитный риск за вычетом сформированного резерва на возможные потери по соответствующим кредитным требованиям (условным обязательствам кредитного характера). Крупным кредитным риском является сумма кредитов, гарантий и поручительств в пользу одного клиента, превышающая пять процентов собственных средств (капитала) банка |

max 800 % |

|

3 |

Максимальный размер кредитов, банковских гарантий и поручительств, предоставленных банком своим участникам (акционерам) (Н9.1) |

Kpai – величина i-го кредитного требования банка, а также кредитного риска по условным обязательствам кредитного характера и срочным сделкам в отношении участников (акционеров), которые имеют право распоряжаться 5 и более процентами долей (голосующих акций) банка за вычетом сформированного резерва на возможные потери по указанным кредитным требованиям |

max 50 % |

|

4 |

Совокупная величина риска по инсайдерам банка (Н10.1) |

Kрсиi – величина i-го кредитного требования к инсайдеру* банка, кредитного риска по условным обязательствам кредитного характера и срочным сделкам, заключенным с инсайдером за вычетом сформированного резерва на возможные потери по указанным кредитным требованиям |

max 3 % |

Таким образом, Банк России, трактуя данные нормативы, пытается обратить внимание на основные причины реализованного кредитного риска.

2 этап: управление взаимоотношениями «банк ‒ клиент»:

– инициирование кредита и анализ кредитоспособности заемщика;

– структурирование кредита;

– кредитный мониторинг и восстановление кредитов

3 этап: система управленческого контроля за кредитным риском.

Страновой риск – это риск возникновения у кредитной организации убытков в результате неисполнения иностранными контрагентами обязательств из-за экономических, политических, социальных изменений, а также вследствие того, что валюта денежного обязательства может быть недоступна контрагенту из-за особенностей национального законодательства. Оценка странового риска связана с формированием рейтингов. Например, агентство Эксперт РА присваивает два типа страновых рейтингов: рейтинги кредитоспособности суверенного правительства и рейтинги кредитного риска стран.

Рыночный риск – риск возникновения у кредитной организации убытков вследствие неблагоприятного изменения рыночной стоимости финансовых инструментов торгового портфеля и производных финансовых инструментов кредитной организации, а также курсов иностранных валют и драгоценных металлов.

Банк России разработал порядок расчета кредитными организациями величины рыночного риска. Ниже в исследовании эволюции Базельских соглашений авторы более подробно рассмотрят расчет величины данного риска.

Риск ликвидности – риск убытков вследствие неспособности кредитной организации обеспечить исполнение своих обязательств в полном объеме. Риск ликвидности возникает в результате несбалансированности финансовых активов и финансовых обязательств кредитной организации и возникновения непредвиденной необходимости немедленного и единовременного исполнения кредитной организацией своих финансовых обязательств.

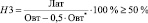

Со стороны Банка России регулирование ликвидности реализуется через систему рефинансирования кредитных организаций, операции РЕПО, а надзор осуществляется посредством мониторинга нормативов ликвидности (табл. 3).

Стандарты, определяющие безопасную и надежную деятельность банков, разрабатываются на международном уровне и включаются в национальное законодательство многих стран. Базельский комитет по банковскому надзору был основан в 1974 г. при Банке международных расчетов. В него входят Центральные Банки крупнейших государств. Странами-членами Базельского комитета являются 27 государств: Австралия, Аргентина, Бельгия, Бразилия, Великобритания, Германия, Гонконг, Индия, Индонезия, Испания, Италия, Канада, Китай, Корея, Люксембург, Мексика, Нидерланды, Россия, Саудовская Аравия, Сингапур, США, Турция, Франция, Швейцария, Швеция, Южная Африка, Япония [11].

Базельским комитетом выделяются следующие банковские риски: кредитный риск, страновой и риск перевода, рыночный риск, процентный риск, риск потери ликвидности, операционный риск, правовой риск и риск ухудшения репутации.

Таблица 3

Обязательные нормативы ликвидности банков

|

№ п/п |

Показатель |

Формула |

Величина |

|

1 |

Норматив мгновенной ликвидности банка (Н2) |

регулирует риск потери банком ликвидности в течение одного операционного дня

|

min 15 % |

|

2 |

Норматив текущей ликвидности банка (Н3) |

регулирует риск потери банком ликвидности в течение ближайших к дате расчета норматива 30 календарных дней

|

min 50 % |

|

3 |

Норматив долгосрочной ликвидности банка (Н4) |

регулирует риск потери банком ликвидности в результате размещения средств в долгосрочные активы

|

max 120 % |

Авторами предлагается рассмотреть эволюционную парадигму Базельских соглашений в контексте теории банковских рисков.

Основной целью Первого Базельского соглашения (Базель-I) являлось ограничение кредитных рисков. Минимальный размер достаточности капитала банка (который называют нормативным или регулятивным капиталом) установлен в размере 8 % от суммы активов, взвешенной с учетом кредитного риска.

Для определения размера кредитного риска используются весовые коэффициенты по четырем группам активов: 0, 20, 50 и 100. Соответственно, чем выше риск, тем больше вес. Коэффициент 0 применяют для безрисковых активов, которые фактически исключаются из оценки суммы кредитного риска (наличность, золотые слитки, обязательства стран Организации экономического сотрудничества и развития, государственная задолженность стран G-10 и т.д.). Коэффициент 100 означает, что вся сумма соответствующего актива считается рискованной, ее полностью включают в величину кредитного риска (долговые обязательства коммерческих и других негосударственных организаций, государственные обязательства стран, не относящихся к промышленно развитым и т.д.).

Затем принимается документ, вносящий поправки в Базель-I, в котором были установлены требования к капиталу с учетом рыночного риска (Базель 1,5). Рыночный риск определялся как риск потерь по балансовым и внебалансовым позициям, возникающих под влиянием колебания рыночных цен: в результате рисков по финансовым инструментам, связанным с процентной ставкой, а также валютного и фондового рисков банка. Было предусмотрено два подхода к определению рыночного риска – стандартизированный подход и подход на основе внутренних моделей.

Стандартизированный подход был реализован Банком России в 1999 г. Рыночный риск определялся следующим образом [1]:

РР = 12,5∙(ПР + ФР + ВР),

где РР – совокупный размер рыночных рисков; ПР – процентный риск; ФР – фондовый риск; ВР – валютный риск.

При расчете фондовый и процентный риски делились на специальный риск, то есть обусловленный колебаниями цены конкретного финансового инструмента и связанный с его эмитентом, и общий риск – обусловленный рыночными колебаниями в целом.

Второе Базельское соглашение (Базель-II). Базель-II состоит из трех основных компонентов: минимальные требования к капиталу, надзорный процесс, рыночная дисциплина.

Первый компонент – минимальные требования к капиталу. При расчете минимальных требований к капиталу учитываются кредитный, рыночный и операционный риски. Отношение совокупного капитала к активам, как и согласно Базелю-I, не должно быть ниже 8 %.

Кредитный риск. Предложено две методологии расчета требований к капиталу для покрытия кредитных рисков: на основе стандартизованного подхода и на основе внутренних рейтинговых систем для оценки кредитных рисков [4].

Стандартизованный подход основан на взвешивании величины кредитных требований на коэффициент, присваиваемый заемщику в зависимости от внешнего кредитного рейтинга, определенного одним из международных рейтинговых агентств (Standard & Poor’s, Moody’s, Fitch Ratings и др.). Приняты следующие значения весовых коэффициентов: 0, 20, 50, 100, 150 %. Согласно требованиям к банковскому капиталу, весовые коэффициенты риска распределяются не по видам активов, а по группам заемщиков (государства, центральные банки, коммерческие банки, индивидуальные заемщики и т.д.).

Подход на основе внутренних рейтингов должен быть утвержден органами банковского надзора. Он основан на расчете ожидаемых убытков (EL) и непредвиденных убытков (UL) и представляет собой модель, которая включает следующие показатели: вероятность дефолта (PD), удельный вес убытков в случае дефолта (LGD), стоимость под риском дефолта (EAD), эффективный срок погашения (М). С использованием данных показателей определяется величина взвешенных с учетом кредитного риска активов.

Данным подходом предполагается два варианта: фундаментальный и продвинутый. В рамках фундаментального подхода банки предоставляют собственные оценки PD и используют внешние оценки остальных составляющих риска. В рамках продвинутого подхода банки используют собственные оценки PD, LGD, EAD и М на основе соблюдения минимальных стандартов.

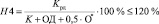

Операционный риск. Базель-II предполагает три метода расчета требований к капиталу под операционный риск: базовый индикативный подход, стандартизованный подход и «продвинутые» подходы (АМА).

Рыночный риск. Стандартизованный подход и подход на основе внутренних моделей были включены в Базель-II. Новая редакция стандартизованного подхода реализована Банком России [2]:

РР = 10∙(ПР + ФР) + ВР,

где РР – совокупный размер рыночных рисков; ПР – процентный риск; ФР – фондовый риск; ВР – валютный риск.

В 2011 г. Базельский комитет публикует документ «Пересмотр подходов Базеля-II к оценке рыночного риска» (Базель-2.5), который вносит изменения в подходы к определению рыночного риска [3]:

РР = 12,5∙(ПР + ФР) + ВР,

где РР – совокупный размер рыночных рисков; ПР – процентный риск; ФР – фондовый риск; ВР – валютный риск.

Подход на основе внутренних моделей считается более точным, включает методологии VaR, Stressed-VaR (усиленный VaR), IRS (добавочный риск).

Второй компонент – надзорный процесс. Выделены основные принципы надзорного процесса.

Принцип 1. Банки должны иметь процедуры оценки общей достаточности капитала и стратегию поддержания уровня этого капитала.

Принцип 2. Органы банковского надзора должны проверять и оценивать определение банками достаточности капитала и стратегию поддержания уровня этого капитала, а также их способность обеспечивать соблюдение нормативов капитала. Если органы банковского надзора не удовлетворены результатами проверки, они должны предпринимать необходимые надзорные действия.

Принцип 3. Органы банковского надзора вправе предполагать, что банки будут поддерживать капитал на уровне выше минимальных требований.

Принцип 4. Органы банковского надзора для предотвращения снижения уровня капитала ниже минимальных требований должны осуществлять превентивное вмешательство, а также принимать срочные меры, если размер капитала не поддерживается на достаточном уровне или не восстанавливается до достаточного уровня [5].

Третий компонент – рыночная дисциплина. Рыночная дисциплина дополняет минимальные требования к достаточности капитала и надзорный процесс. Рыночная дисциплина стимулируется путем установления ряда нормативов информационной открытости банков, стандартов их связей с надзорными органами и внешним миром.

Третье Базельское соглашение (Базель-III) появилось в 2010–2011 гг. как реакция на глобальный финансовый кризис 2008 г., оно не является самостоятельным документом, а дополняет Базель-II. Согласно Базелю-III в благоприятные периоды банкам следует формировать резервные запасы капитала свыше регулятивного минимума [10]. Эти резервные запасы могут быть использованы для покрытия убытков и должны быть достаточными по объему, чтобы банки были способны поддерживать уровень капитала выше минимальных требований в период существенного спада в банковском секторе. В случаях, когда резервные запасы были использованы, банки будут обязаны их восстановить.

Если регулятор считает, что в стране наблюдается кредитный бум или перегрев экономики, он может повышать требования к достаточности капитала [9], согласно чему банки в периоды потенциального возникновения кредитных «пузырей» будут обязаны формировать специальный «контрциклический» резерв.

Базель-III устанавливает, что в случае несоблюдения требований кредитные организации не имеют права выплачивать дивиденды акционерам, а также бонусы и другие премии своим управляющим [7].

Одновременно вводятся нормативы, нацеленные на ограничение финансового рычага (левериджа – соотношение заемного и собственного капитала), а также два показателя – ликвидности и чистого стабильного финансирования.

Риск ликвидности возникает в результате неспособности банка профинансировать рост активов, либо отрегулировать сокращение пассивов. В экстремальных случаях недостаток ликвидности может привести к неплатежеспособности банка [6].

Следовательно, банковские краткосрочные обязательства сроком до 30 дней должны быть покрыты ликвидными активами на 100 %. Средства, размещенные в долгосрочные активы, должны быть покрыты стабильными пассивами также не менее чем на 100 %.

На сегодняшний день внимание Банка России направлено на повышение качества системы управления ликвидностью в каждом банке, что полностью совпадает с основными текущими задачами Базельского комитета в части регулирования ликвидности банковского сектора и требований Базеля-III [8]. Методы управления ликвидностью банка обобщены авторами в табл. 4.

Таким образом, каждый банк, реализуя свою стратегию, определяет, какой метод будет оптимальным на конкретном этапе экономического развития банка.

Таблица 4

Основные методы управления ликвидностью банка

|

Метод управления ликвидностью |

Содержание метода |

|

Управление активами |

Банк определяет пути размещения собственных и привлеченных средств таким образом, чтобы при минимальном риске получить максимально возможный доход, оставаясь при этом ликвидным |

|

Управление пассивами |

Банк определяет политику управления размером собственного капитала и привлеченных средств, их оптимальную структуру с целью дальнейшего эффективного использования в активных операциях. В узком смысле управление ликвидностью через управление пассивами часто сводится к действиям, направленным на изыскание заемных средств по мере возникновения потребности в них для поддержания ликвидности |

|

Сбалансированное управление активами и пассивами |

Метод является применением портфельного подхода к управлению ликвидностью через согласованное управление активами и пассивами банка |

Операционный риск – это риск возникновения убытков в результате несоответствия характеру и масштабам деятельности кредитной организации и требованиям действующего законодательства внутренних порядков и процедур проведения банковских операций и других сделок.

Банк России ввел порядок расчета размера операционного риска. Операционный риск включает в себя четыре основных вида рисков, сгруппированных в зависимости от источника потерь:

1) риск бизнес-процессов – риск потерь, связанных с несовершенством или нарушением технологии осуществления банковских операций, в том числе продаж банковских продуктов, расчетов, учета и отчетности, внутреннего ценообразования, контроля и пр.;

2) риск систем – риск потерь, связанных с несовершенством или сбоем в работе компьютерных или телекоммуникационных систем, программного обеспечения;

3) риск персонала – риск потерь, связанных с преднамеренными или непреднамеренными ошибками персонала, вызванными недобросовестностью или небрежностью, некомпетентностью, недостаточностью или неустойчивостью штата организации либо нарушениями криминального характера;

4) внешний риск – риск потерь, вызванных внешними событиями: изменениями системы государственного управления, законодательства, налогового режима, социальными факторами, стихийными бедствиями и др.

Соответственно, в разрезе каждого вида идет определение методологии управления данными рисками.

Правовой риск – риск возникновения у кредитной организации убытков вследствие: несоблюдения кредитной организацией требований нормативных правовых актов и заключенных договоров; допускаемых правовых ошибок при осуществлении деятельности; несовершенства правовой системы; нарушения контрагентами нормативных правовых актов, а также условий заключенных договоров.

Методы управления правовым риском:

– стандартизация банковских операций и сделок;

– наличие обратной связи сотрудников юридической службы с сотрудниками иных подразделений банка;

– анализ влияния факторов правового риска на показатели деятельности банка;

– мониторинг на постоянной основе изменений законодательства РФ, законодательства стран, на территории которых банк осуществляет или планирует осуществлять операции;

– страхование правовых рисков, в том числе страхование риска потери права собственности.

Риск потери деловой репутации кредитной организации – риск возникновения у кредитной организации убытков в результате уменьшения числа клиентов вследствие формирования в обществе негативного представления о финансовой устойчивости кредитной организации, качестве оказываемых ею услуг или характере деятельности в целом.

В общем виде управление риском потери деловой репутации рассматривается, как правило, в качестве специфического вида деятельности, состоящего из определенных последовательных этапов: идентификация и оценка риска на основании определенных индикаторов; принятие решения относительно выявленного риска; контроль уровня риска; прогнозирование уровня риска.

Стратегический риск – риск возникновения у кредитной организации убытков в результате ошибок, допущенных при принятии решений, определяющих стратегию деятельности и развития кредитной организации и выражающихся в недостаточном учете возможных опасностей, которые могут угрожать деятельности кредитной организации, неправильном или недостаточно обоснованном определении перспективных направлений деятельности, в которых кредитная организация может достичь преимущества перед конкурентами, отсутствии или обеспечении в неполном объеме необходимых ресурсов и организационных мер, которые должны обеспечить достижение стратегических целей деятельности кредитной организации.

Применяемыми методами управления стратегическим риском в банке являются: финансовое планирование (особенно бизнес-планирование); контроль за выполнением утвержденных планов; анализ изменения рыночной среды; корректировка планов.

Подводя итог, допустимо выделить особую актуальность целесообразности правильной оценки банковских рисков и принятия мобильного решения по использованию конкретного метода управления банковскими рисками или комплексного подхода. Экономика любой страны циклична и кризисы обращают наше внимание на необходимость исследования банковских рисков в экономических и социальных сферах деятельности общества.

Рецензенты:

Домников А.Ю., д.э.н., профессор кафедры банковского и инвестиционного менеджмента Института «Высшая школа экономики и менеджмента», Уральский федеральный университет имени первого Президента России Б.Н. Ельцина, г. Екатеринбург;

Разумовская Е.А., д.э.н., профессор кафедры страхования Института «Высшая школа экономики и менеджмента», Уральский федеральный университет имени первого Президента России Б.Н. Ельцина, г. Екатеринбург.

Работа поступила в редакцию 09.02.2015.