Обеспечение устойчивого развития Сибирского и Дальневосточного Федеральных округов Российской Федерации невозможно без реализации государственных программ, направленных на развитие инфраструктуры данных регионов. Согласно проекту Энергетической стратегии России на период до 2035 года, одним из приоритетных направлений является обеспечение энергоресурсами отдаленных, малоосвоенных и труднодоступных районов, в частности, районов Крайнего Севера – республики Саха (Якутия). На ее территории с 2012 года реализуется Государственная программа, направленная на создание условий для устойчивого роста экономики населенных пунктов, что позволит повысить уровень жизни населения, в том числе за счет создания рабочих мест, сохранить хорошую экологическую обстановку. Все это не возможно без мощного развития инфраструктуры региона, развития промышленно-технологического производства, которое, в настоящее время, осуществляется по двум основным направлениям: развитие газотранспортной системы и энергоснабжение [6].

Основой для осуществления поставленных задач является строительство магистрального газопровода «Сила Сибири». В результате реализации данного проекта планируется транспортировка природного газа через Хабаровск до Владивостока и далее – на Китай. Его протяженность составит около 4000 км., производительность – около 61 млрд м3 газа в год. Чаяндинское месторождение является базовым для создания и развития Якутского центра газодобычи. Запасы месторождения по категории C1 + C2 составляют 1,2 трлн куб. м газа, 79,1 млн т нефти и конденсата [4, 5].

В строительстве газопровода «Сила Сибири» участвует дочернее предприятие ОАО «Газпром» – ООО «Газпром трансгаз Томск», деятельность которого направлена на достижение максимально экономически оправданного уровня газификации территорий Тюменской, Новосибирской, Кемеровской, Томской, Омской, Иркутской областей, Алтайского и Хабаровского краев, Якутии, Камчатки и Сахалина.

С целью выявления положительных и отрицательных моментов инвестиционного проекта «Сила Сибири» рассмотрим финансовые аспекты реализации проекта по строительству первого участка магистрального газопровода «Чаянда-Ленск».

Результаты проведенных расчетов показателей эффективности инвестиций в транспорт газа по рассматриваемому участку магистрального газопровода приведены в табл. 1. Для оценки эффективности использовались следующие критериальные показатели в соответствии с «Методическими рекомендациями по оценке экономической эффективности инвестиционных проектов» и научными исследованиями Национального института экономики [1–3]:

- Денежная наличность.

- Чистый дисконтированный доход.

- Внутренняя норма доходности.

- Тариф на транспорт газа.

- Индекс доходности.

- Срок окупаемости (возврата капитальных вложений).

Таблица 1

Основные технико-экономические показатели проекта магистрального газопровода «Сила Сибири». Этап 1. Участок «Чаянда-Ленск

|

Наименование показателей |

Значение показателя |

|

Горизонт расчета показателей экономической эффективности, лет |

25 |

|

Объем транспортируемого газа, млрд м3 – всего за период; – максимальный годовой уровень; – среднегодовой уровень |

728,3 32,6 29,1 |

|

Протяженность трассы, км |

210,2 |

|

Металлоемкость, тыс. т |

210,5 |

|

Численность обслуживающего персонала, чел. |

232 |

|

Продолжительность строительства, мес. |

43 |

|

Капитальные вложения без НДС, всего, более млн руб. |

110 000 |

|

Эксплуатационные расходы, более млн руб. – всего за период; – максимальные; – среднегодовые |

180 000 35 000 7 000 |

|

Удельные капитальные вложения, млн руб./км (без НДС) |

550 |

|

Среднегодовая себестоимость транспорта газа, руб./1000 м3 |

250 |

|

Показатели эффективности инвестиций – чистый доход, млрд руб.; – чистый дисконтированный доход, млрд руб.; – внутренняя норма доходности, %; – тариф на транспорт газа, руб./тыс. м3; – тариф на транспорт газа, руб./тыс. м3 на 100 км; – срок окупаемости, лет; – срок окупаемости с учетом дисконтирования, лет; – ставка дисконта, %; – максимальная отрицательная наличность, млрд руб.; – индекс доходности |

350 20 12,0 935,3 445,0 10,4 18,5 10 110 1,23 |

Полученные результаты свидетельствуют об эффективности данного проекта. Для более полной информации по проекту рассмотрим в динамике ряд финансовых показателей, таких как доход, прибыль, себестоимость, капитальные вложения.

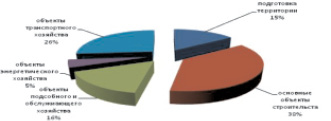

Объем капитальных вложений определенных в уровне цен 2011 года, составил около 110 млрд рублей и был направлен на строительство основных объектов, объектов связи, транспортного и энергетического хозяйства, объектов подсобного и обслуживающего значения, а также на подготовку и благоустройство территории. Структура инвестиций в эти объекты, исходя из вышеуказанной суммы, представлена на рис. 1, из которого следует, что максимальные вложения приходятся на основные объекты (38 %), которые образуют объекты магистрального газопровода и системы мониторинга и технического состояния.

Далее принимаем затраты на основные объекты за 100 %, тогда расходы на их строительство распределяются следующим образом:

1) возведение магистрального газопровода 91 %;

2) возведение переходов через водные преграды 3 %;

3) внедрение системы мониторинга технического состояния магистрального газопровода 6 %.

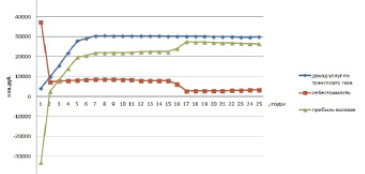

Эффективность инвестиций в прогнозный период реализации проекта (25 лет, табл. 1) проанализируем с позиции периодичности притоков и оттоков денежных средств. На рис. 2 хорошо прослеживаются три четко выраженных этапа. В первый этап наблюдаются быстрые темпы роста доходов и общих затрат при практически стабильной валовой прибыли (с 1-го по 7 год от начала строительства с 2012 г.). Для второго (с 8 по 17 год) и третьего (с 18 по 25 год) этапов доход стабилен, себестоимость начинает увеличиваться в третьем этапе, а валовая прибыль, наоборот, снижается. Полученные результаты характеризуют жизненные циклы проекта: этап роста (1 этап), зрелости (2 этап) и старения (3 этап).

Рис. 1. Структура капитальных вложений по основным объектам строительства

Рис. 2. Динамика изменений основных финансовых показателей при реализации проекта

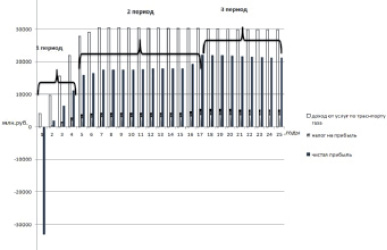

Эти этапы так же хорошо прослеживаются на рис. 3, который иллюстрирует динамику чистой прибыли в соотношении с доходами и налогом на прибыль.

Данное обстоятельство связано со следующими факторами:

а) постепенным выходом на проектную мощность разработки Чаяндинского месторождения и в последующем, введение в эксплуатацию новых месторождений природного газа;

б) условиями проведения расчетов, в которых приняты за стабильную величину ряд некоторых параметров, например, тариф на транспортировку газа, ставки налога на прибыль (20 %) и других налоговых и размер неналоговых платежей;

в) стабильностью макроэнергетических изменений, например, отсутствие конкуренции на нефтегазовом рынке, в частности, в виде альтернативных источников энергии.

Чистая прибыль увеличивается с 1 до 49 % на протяжении всего срока реализации проекта от первого периода к третьему (средняя величина, рассчитанная, как доля чистой прибыли от дохода, согласно данным рис. 2).

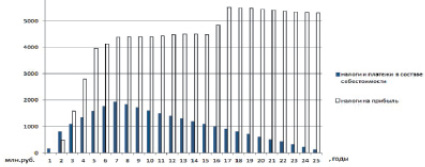

Как следствие, наблюдается поэтапное увеличение в денежном выражении налога на прибыль (рис. 4). Отметим, что платежи в составе себестоимости (плата за природопользование, налог на имущество) имеют волнообразную тенденцию, причем, максимальные значения приходятся на переходный период между первым и вторым этапом.

Рис. 3. Динамика изменения чистой прибыли

Рис. 4. Динамика налоговых платежей за весь период

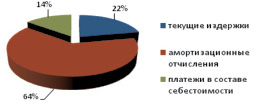

Эксплуатационные расходы за 25 лет составили порядка 180 млрд рублей. На амортизационные отчисления приходится 64 %, что является следствием высокой капиталоемкости проекта, в то время как текущие производственные издержки составляют 22 % (из них более половины приходятся на капитальный ремонт, рис. 6), а платежи в составе себестоимости – 14 % (рис. 5).

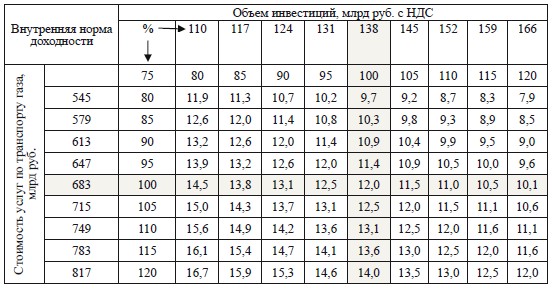

Проведем анализ чувствительности по следующим критериям эффективности: объем инвестиций и стоимость услуг по транспорту газа. Данные показатели являются ключевыми, так как их влияние наиболее действенно на внутреннюю норму доходности, которая составляет 12 %.

Результаты анализа чувствительности представлены в табл. 2, из которого следует: внутренняя норма доходности достигает значения 10 % в двух случаях: при увеличении инвестиций на 21 % и при снижении стоимости услуг по транспорту газа на 17 %. Это указывает на то, что стоимость услуг по транспорту газа является наиболее чувствительным показателем изменения эффективности инвестиций.

Рис. 5. Структура себестоимости капитальных вложений

Как было отмечено выше, все рассмотренные финансовые показатели существенно зависят от макроэкономических изменений.

Таблица 2

Анализ чувствительности показателя эффективности к изменению стоимости услуг по транспорту газа

Резюмируя вышеизложенное, считаем целесообразным обратить внимание на следующие виды рисков, которые также могут существенно повлиять на картину эффективности данного инвестиционного проекта, так как требуют дополнительных затрат. А именно:

- макроэкономические риски (снижение спроса, и как следствие падение мировых цен на углеводороды, снижение маржи нефтепереработки, инфляционные процессы и др.);

- налоговые (изменения налога на добычу полезных ископаемых в части нефти и газа, ставок экспортных пошлин на нефть и нефтепродукты, размера акцизных сборов);

- финансовые риски (процентный и кредитный риски, риск ликвидности, долговые проблемы заказчиков);

- социальные риски (текучесть кадров, нехватка квалифицированных специалистов);

- региональные риски, связанные со сложными природно-климатическими и производственно-инфраструктурными условиями региона;

- производственные риски, связанные с возможными поломками, утечками и прочими нарушениями в режиме работы систем трубопроводов.

Двойственное влияние этих рисков, как положительное, так и отрицательное требует постоянного мониторинга и оперативного управления реализацией проекта со стороны менеджмента компании с целью сохранения и повышения эффективности проекта.

Рецензенты:

Боярко Г.Ю., д.э.н., к.г.-м.н., заведующий кафедрой экономики природных ресурсов Национальный исследовательский Томский политехнический университет, г. Томск;

Поляков В.А., д.т.н., доцент, профессор кафедры проектирования и эксплуатации газонефтепроводов Российского государственного университета нефти и газа им. И.М. Губкина, г. Москва.

Работа поступила в редакцию 02.06.2014.